CPI、PPI双挑预期 A股寄望货币宽松

2015年02月11日 00:50

来源:21世纪经济报道

虽然CPI和PPI去年以来一直运行在低位且机构一致预期将维持在低位运行,但是“不差钱”的A股却自顾自一路攀升。就在2月10日公布这两项指标创新低的当日,A股三大板块还集体飙升。

A股再次演绎了一把“有钱就是那么任性”。

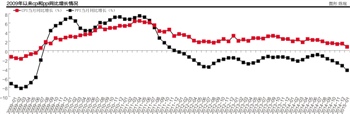

2月10日,A股三大板块普涨:沪指大涨46.47点,涨幅1.5%;中小板大涨146.72点,涨幅2.45%;创业板涨38.83点,涨幅2.27%。而当日早间,国家统计局公布1月CPI同比增长0.8%,增速自2009年11月以来再次跌破1%,创出逾5年新低;另一重要指标PPI同比下降4.3%,环比下降1.1%。这意味着,PPI已经连续35个月出现负增长。

神农投资副总经理陈跃龙认为,A股2月10日大涨主要是前期跌太多之后的技术反弹,并不意味着没受到CPI、PPI两项指标的影响。这两项指标自2014年以来便一直走低,如果这样一直走下去就会加剧对通缩压力的担忧。

值得注意的是,在机构对通缩压力的担忧下,消费类、煤炭、石油、有色等板块个股表现自2014年7月反弹以来便被大盘远远甩在后面。北京一位大型金控集团投资经理指出,“除非市场一致预期这些个板块出现明显好转,资金才会大举进入,否则不会贸然买进。”

A股冷对通缩担忧

1月CPI的超预期低和PPI的下跌幅度进一步加深,加剧了机构人士对通缩压力的担忧。

南方基金首席策略分析师杨德龙就指出,“CPI跌破1%创出逾5年新低,低于预期,说明通缩压力比较大;PPI连续35个月出现负增长也低于预期,说明经济需求不旺盛,特别是大宗商品、原油价格大幅下跌后,后期看应该维持在低位,很难走高,央行可能通过降息或降准的形式来促进经济恢复。”

“通缩形势比之前市场预期要更为严峻”,申万宏源宏观团队指出,通缩效应整体上看仍不会有显著改善,预计2月PPI仍在低位。从国内高频价格数据来看,主要工业原料仍在下跌通道中。

世界银行最新发布的《大宗商品前景》报告指出,能源、金属矿产和农业原材料三项大宗商品价格指标在2011年初至2014年底期间经历几乎一致下跌的局面在史上并不多见。展望2015年,鉴于全球需求疲软、供应充足、美元升值态势仍将持续,全球大宗商品市场仍将保持熊市,寒冬才刚开始。

虽然CPI和PPI去年以来一直运行在低位且机构一致预期将维持在低位运行,但是“不差钱”的A股却自顾自一路攀升。就在2月10日公布这两项指标创新低的当日,A股三大板块还集体飙升。

A股是否真的对CPI和PPI有免疫功能?

“CPI和PPI下跌超预期对A股肯定是负面影响,主要影响到投资者的情绪,但不会起决定性作用”,杨德龙指出,因为这轮上涨不是基本面造成的,而是资金推动,只要资金进场的速度没变,股市的走势就没有完。

也有部分机构人士早已习惯了眼下的通缩。“其实大家心里都有数,CPI和PPI自2014年以来便一直比较低,基本面也不会在短期内发生翻天覆地的变化,所以在做A股投资时还会考虑其他因素,比如国企改革”,上述金控集团投资经理表示,就目前两个指标数据看,不会改变原定的投资策略,近期以观察为主。

北京某大型基金公司宏观研究员表示,“尽管CPI和PPI走低,但大家心里都有这个预期。对于A股后期走势还是乐观的,至少不悲观。整体看,2015年还存在不小的反弹空间。”

在上述金控集团投资经理看来,CPI和PPI两项指标不断创新低反而给A股带来一个朦胧的利好预期,那就是加速央行放水预期。

大成基金认为,目前来看宏观经济在2015年开局仍将处于低迷状态,全年维持经济活力的任务较重。而通缩的加剧可能使实际利率攀升,降低全社会融资成本的压力仍然较大,这可能意味着2015年还有降准降息的空间。

上述基金宏观研究员表示,“这两年整体看存在通缩预期,但是政府一直想办法托经济,因此经济往下走的趋势只是小幅波动,而不是剧烈跳升。出于对通缩、外汇占款减少等因素的考虑,政府应该会继续降准或降息。”

中金公司预计,2月份CPI同比增速可能也仅在1%左右,仍然偏低。这进一步加大货币政策放松空间。预计未来仍有一次25基点对称降息和3次降准的需要。

南方某中型券商一位分析师更加将时间窗口锁定为,“今年上半年应会降息”。

规避“雷区”

持续低位的CPI和PPI虽然难以改变“任性”的A股走势,但是有些板块却不得不防。

陈跃龙认为,从CPI创出5年新低看,消费、商超、零售等个股短期内也难以明显好转;另外从PPI一直为负考虑,大宗商品、原材料价格持续走低,与之相关的煤炭、石油、有色等个股则大受影响。

实际上,从去年以来深受反腐影响,消费类、煤炭、石油、有色等个股涨幅也远远落后于大盘。Wind数据显示,2014年,日常消费指数增幅为20.8%,在10大行业指数中排名倒数第二,能源行业指数涨幅24.3%,排在倒数第三,而去年全部沪指涨幅为52.87%。

具体看,2014年,在沪指牛冠全球的情况下,跌幅超过10%的个股达到123只。其中,石油相关股潜能恒信(300191.SZ)、杰瑞股份(002352.SZ)、恒泰艾普(300157.SZ)等均出现了30%以上的跌幅;爱施德(002416.SZ)、海越股份(600387.SH)、上海物贸(600822.SH)、中兴商业(000715.SZ)等批发零售类个股跌幅也均在10%以上。

从煤炭企业披露的2014年业绩预报看,形势依然不乐观。平煤股份(601666.SH)、安源煤业(600397.SH)、山煤国际(600546.SH)、郑煤机(601717.SH)等多家煤炭相关企业预计2014年净利润较2013年减少60%以上,另外阳煤化工(600691.SH)、山煤国际等预亏,其中山煤国际预亏为-15亿元到-17亿元,理由均是受宏观经济增速放缓,产业结构调整等因素影响,煤炭市场持续低迷,煤炭售价降幅过大等。

在大力反腐中首当其冲的白酒股等消费股也依然不见起色。酒鬼酒(000799.SZ)、泸州老窖(000568.SZ)、山西汾酒(600809.SH)、皇台酒业(000995.SZ)等均预计2014年净利润同比降幅35%以上,个别个股则是亏损加大。

“如今CPI和PPI频频触发低位,只有这些行业有了明确的一致好转预期,尤其是业绩出现明显好转,资金才会大举进入。”上述金控集团投资经理表示,否则资金不会贸然进入。

不过,上述几个经济下行中首当其冲的板块在轰轰烈烈的国企改革下也存在一些投资机会。上述金控集团投资经理认为,以白酒类个股为例,目前就有不少存在转型及国企改革的预期。而且,目前已经有部分机构预计一些白酒类个股业绩到了底部,调整已经结束,但是目前仍需要观望。

针对通缩压力之下的一季度投资,大成基金认为,在流动性宽松、物价通缩、风险偏好略有下降、增量资金入市放缓的背景下,可能是配置固收类产品的好时机。

免责声明:本文仅代表作者个人观点,与凤凰网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

近一年

13.92%

混合型-华安逆向策略

凤凰点评:

业绩长期领先,投资尖端行业。

网罗天下

凤凰财经官方微信

财富派

战火锻造的富兰克林家族

点击数:1378761

奥巴马拒住的酒店原来是中国人的

点击数:1398712

为什么这个90后是未来的扎克伯格?

点击数:1765508

陈曦:琴与弓的生活美学

点击数:1928339

图片新闻

视频

-

李咏珍贵私人照曝光:24岁结婚照甜蜜青涩

播放数:145391

-

金庸去世享年94岁,三版“小龙女”李若彤刘亦菲陈妍希悼念

播放数:3277

-

章泽天棒球写真旧照曝光 穿清华校服肤白貌美嫩出水

播放数:143449

-

老年痴呆男子走失10天 在离家1公里工地与工人同住

播放数:165128