业绩增速面临考验 四季度继续配置中小创

2015年11月18日 08:56

来源:上海证券报

从目前情况分析,在轻工制造行业的子行业中,家居板块未来有望保持稳健增长,其余子行业四季度可能面临分化。家居板块企业业绩保持了上半年的较高增速,除投资收益拉动的业绩高增长外,主业增速普遍维持在15%-40%;包装板块企业业绩分化仍大,金属包装公司业绩整体较良好,而上半年亏损的通产丽星(002243,股吧)经营状况在三季度有所改善;造纸板块主业拐点仍未显现,但转型继续推进;其他细分行业中,日化行业外延预期仍强,文具行业中,学生文具、办公用品子行业状况差异仍较大。整体来看,四季度仍然相对看好家居行业,横向比较

2015年三季度机构增持情况统计

注:这里统计的是一般机构数据,即基金、券商计划理财、保险公司、社保基金和QFII。数据来源:WIND、华泰证券

A股盈利增速三季度较上半年出现了比较明显的下跌,虽然依靠大宗商品价格的走低导致的成本下降和股市走高而带来的投资收益率的提高,二季度增速有明显好转,但显然难以持续,三季度盈利增速再度出现明显下行

创业板去年前三季度业绩基数较低,但四季度的基数出现了明显的抬高,因此从这个角度看,今年四季度的创业板业绩将面临去年同比的高基数压力,业绩增速将迎来真正的考验

虽然盈利增速有所下降,但传媒、电气设备、纺织服装、医药生物、计算机等三季度还是实现了较高的盈利增速,业绩增速排名靠后的还是一些传统的周期型及存在过剩产能的企业,如钢铁、采掘等

⊙华泰证券(601688,股吧)潘莉莉 吴紫燕

整体盈利增速下滑 创业板增速一枝独秀

按可比口径统计,2015年三季度A 股整体净利润同比增速相较上半年出现了较大幅度的下滑,全部A股上市公司归属母公司净利润同比增速从15H1的7.42%下降至151Q3的0.74%,剔除金融和剔除金融、石油石化的净利润增速,则分别由15H1的-2.35%、11.04%下降至15Q3的-13.16%和 -0.25%。

整体来看,A股盈利增速三季度较上半年出现了比较明显的下跌,其中剔除金融的A股的盈利增速自2015年以来一直为负值,虽然靠大宗商品价格的走低而导致的成本下降和股市走高而带来的投资收益率的提高,二季度增速有明显好转,但显然难以持续,三季度盈利增速再度出现明显下行。

从ROE数据看,2015 三季度全部A 股、A 股(剔除金融)和A 股(剔除金融、石油石化)的ROE 分别为8.6%、5.27%和5.69%,均较2014年同期的10.04%、6.92%和6.62%有所下降,从杜邦分解数据看,2015年三季度ROE下降主要是受到了销售净利率和资产周转率下降拖累。以剔除金融后的A股上市公司为例,2015Q3(2014Q3)的销售净利率和资产周转率分别为4%(4.39%)和44.3%(53.55%),同比分别降低了0.39和9.25个百分点。

分板块来看,2015年前三季度主板和中小板归属母公司净利润增速分别为-0.17%和18.17%,较半年报的6.66%和24.01%均有明显下滑,但创业板三季报业绩增速为31.22%,较中报的28.46%稳步提升,盈利增速继续保持在较高水平,明显优于主板和中小板。不过需要看到的是,创业板去年前三季度业绩基数较低,但四季度的基数出现了明显的抬高,因此从这个角度看,今年四季度的创业板业绩将面临去年同比的高基数压力,业绩增速将迎来真正的考验。

多数行业增速下滑 轻工、传媒、电气设备突出重围

在A股整体盈利增速下降的大背景下,除了轻工制造、综合、机械设备、通信和食品饮料行业三季度盈利增速较半年报有提升外,其他行业都出现了不同程度的下滑。不过,虽然盈利增速有所下降,但其中一些行业,如传媒、轻工制造、电气设备、纺织服装、休闲服务、医药生物、计算机等三季度还是实现了较高的盈利增速,业绩增速排名靠后的还是一些传统的周期型以及存在过剩产能的企业,如钢铁、采掘等。

而从ROE指标上看,2015年前三季度各行业ROE普遍较去年同期都有显著回落,较去年同期上升的行业只有8个,分别是非银金融、轻工制造、电气设备、交通运输、传媒、纺织服装和医药生物行业。

从目前情况分析,在轻工制造行业的子行业中,家居板块未来有望保持稳健增长,其余子行业四季度可能面临分化。家居板块企业业绩保持了上半年的较高增速,除投资收益拉动的业绩高增长外,主业增速普遍维持在15%-40%;包装板块企业业绩分化仍大,金属包装公司业绩整体较良好,而上半年亏损的通产丽星(002243,股吧)经营状况在三季度有所改善;造纸板块主业拐点仍未显现,但转型继续推进;其他细分行业中,日化行业外延预期仍强,文具行业中,学生文具、办公用品子行业状况差异仍较大。整体来看,四季度仍然相对看好家居行业,横向比较看,好莱客(603898,股吧)、宜华木业(600978,股吧)、曲美家居(603818,股吧)、德尔家居等公司净利润增速稳健,存货周转率保持行业领先地位的公司,值得重点看好。

传媒行业三季度实现整体收入566.82 亿元,同比增长39.25%,增速的提升一方面来自于内生表现,一方面来自于外延并表的增量贡献进一步体现。从持续增长预期看,看好数字营销服务、影视服务产业的发展空间。以省广股份(002400,股吧)为代表、切入数字营销业务的上市公司,主营业务收入持续实现结构性高增长,后期看基于外延并购以及结合已有资源优势内生发展两条路径奠定行业成长基础。另外,影视行业受益IP热,爆款频出,四季度仍有大量重头产品上映,值得持续期待。相关成长性突出的、具备互联网优质基因的公司值得重点留意,如乐视网(300104,股吧)、华策影视(300133,股吧)等。

医药生物行业在医保控费、招标降价、降低药占比等行业负面消息的影响下,整体行业增速持续下行,基本符合IMS药品终端数据及统计局数据趋势。不过整体来说,能够保持两位数的盈利增速已属不易。预计四季度行业业绩的分化趋势会持续,相对看好医疗服务类公司的业绩增长空间,如迪安诊断(300244,股吧)、通策医疗(600763,股吧)等,而传统的医疗器械、制药企业盈利能力的持续增长性在招标及控费背景下将会受限。

市值较大的金融板块,业绩表现也有很大分歧,作为传统的金融行业,在降息通道下,银行板块显示了一定的上涨疲态,业绩增速维持在低位水平,15Q1、15H1和15Q3的业绩增速分别为3%、2%、2%。而相较于银行,非银金融的业绩则靓丽很多,15Q1、15H1和15Q3的业绩增速均持续处在高位水平,分别为106%、127%、84%。不过从业绩增速趋势看,也在逐步下滑。以券商为例,作为周期性很强的行业,其业绩与A股市场高度相关。三季度市场处于修复调整期间,两融、新三板等创新业务颇受打击,经纪、投行、自营、资管等传统业务的发展步伐也纷纷放缓,自营业务也受到较大打击。展望四季度,随着前期系统性风险的释放,市场也逐渐回归到理性逻辑上来,后期人民币国际化、资本账户开户将催化板块行情,四季度增速下滑趋势有望放缓。

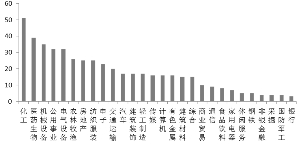

机构增持集中在化工、医药生物、机械等行业

根据统计,2015年三季度有496家上市公司获得了机构增持,其中机构增持较为集中的行业为化工、医药生物、机械设备、公用事业和电气设备行业,个股获得机构增持比例前五位的公司则分别为节能风电(601016,股吧)、金发拉比(002762,股吧)、吉祥航空(603885,股吧)、迅游科技(300467,股吧)和歌力思(603808,股吧)。

从三季报基金对重点次新股的持股变动情况来看,持股比例出现增加的有三只,分别是迈克生物(300463,股吧)、全志科技(300458,股吧)、雪浪环境(300385,股吧)。从二级市场表现看,全志科技表现较为出色,从9月17日底部启动以来,截至11月9日,累计反弹幅度逾100%。结合近期市场环境,资金对次新股板块还是有较强的追逐热情,投资者对其中业绩有支撑的个股,还是可以考虑在估值合理位置进行适当配置。

四季度配置建议

根据前文对三季报盈利增速、ROE等数据分析,再综合考虑四季度业绩预期及三季度机构增持的因素,我们认为,四季度重点配置的方向仍集中在创业板和中小板中,具体标的见表二。

(执业证号:S0570051308003 S0570061309001)

表一:三季报基金对重点次新股的持股变动情况表

股票代码 股票名称 基金持股比例 持股变动

300451 创业软件(300451,股吧)39.40% -1.78

300463 迈克生物 37.40 8.94

300367 东方网力(300367,股吧)23.53 -19.10

300399 京天利(300399,股吧)23.32 -11.49

300458 全志科技 22.91 15.78

300271 华宇软件(300271,股吧)22.21 -24.05

300356 光一科技(300356,股吧)21.74 -20.77

300358 楚天科技(300358,股吧)19.92 -18.89

300378 鼎捷软件(300378,股吧)19.69 -42.24

300450 先导股份(300450,股吧)19.19 -12.34

300324 旋极信息(300324,股吧)17.97 -8.23

300379 东方通(300379,股吧)17.68 -11.58

300385 雪浪环境 16.12 15.28

002169 智光电气(002169,股吧)15.89 -19.20

300302 同有科技(300302,股吧)15.34 -7.99

300174 元力股份(300174,股吧)15.19 -8.52

300213 佳讯飞鸿(300213,股吧)14.55 -8.31

300016 北陆药业(300016,股吧)14.55 -27.61

300267 尔康制药(300267,股吧)14.20 -4.28

表二:四季度推荐关注标的

代码 简称 所属行业 15Q3盈利增速 15Q3ROE 三季度较中报增持比例 PE(TTM) 四季报预告

002074.SZ 国轩高科(002074,股吧)电气设备 257.97% 20.38% 8.17% 83.8 预增

603885.SH 吉祥航空 交通运输 122.51% 34.50% 26.72% 39.2 续盈

300136.SZ 信维通信(300136,股吧)电子 186.88% 14.35% 8.38% 117.1 -

002019.SZ 亿帆鑫富(002019,股吧)医药生物 163.44% 11.00% 6.45% 31.0 预增

300017.SZ 网宿科技(300017,股吧)通信 82.44% 29.16% 3.28% 61.0 -

600285.SH 羚锐制药(600285,股吧)医药生物 72.47% 6.94% 11.53% 59.0 预增

002354.SZ 天神娱乐(002354,股吧)传媒 71.88% 31.47% 7.06% 64.1 预增

300043.SZ 互动娱乐(300043,股吧)传媒 66.09% 12.86% 4.26% 59.8 略增

601016.SH 节能风电 公用事业 58.47% 4.52% 37.86% 138.3 -

600418.SH 江淮汽车(600418,股吧)汽车 100.57% 8.51% 5.62% 31.6 -

002719.SZ 麦趣尔(002719,股吧)食品饮料 52.56% 6.43% 8.28% 93.5 略增

603338.SH 浙江鼎力(603338,股吧)机械设备 51.70% 15.94% 7.78% 60.6 -

002773.SZ 康弘药业(002773,股吧)医药生物 46.18% 12.62% 11.77% 109.6 略增

300365.SZ 恒华科技(300365,股吧)计算机 44.15% 5.06% 7.82% 93.7 -

002071.SZ 长城影视(002071,股吧)传媒 40.53% 8.77% 6.60% 40.5 略增

002763.SZ 汇洁股份(002763,股吧)纺织服装 29.21% 15.09% 10.10% 47.7 预增

002751.SZ 易尚展示(002751,股吧)轻工制造 20.34% 10.17% 6.97% 230.7 略增

免责声明:本文仅代表作者个人观点,与凤凰网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

近一年

13.92%

混合型-华安逆向策略

凤凰点评:

业绩长期领先,投资尖端行业。

网罗天下

凤凰财经官方微信

视频

-

李咏珍贵私人照曝光:24岁结婚照甜蜜青涩

播放数:145391

-

金庸去世享年94岁,三版“小龙女”李若彤刘亦菲陈妍希悼念

播放数:3277

-

章泽天棒球写真旧照曝光 穿清华校服肤白貌美嫩出水

播放数:143449

-

老年痴呆男子走失10天 在离家1公里工地与工人同住

播放数:165128

财富派

战火锻造的富兰克林家族

点击数:1378761

奥巴马拒住的酒店原来是中国人的

点击数:1398712

为什么这个90后是未来的扎克伯格?

点击数:1765508

陈曦:琴与弓的生活美学

点击数:1928339