新闻配图

以往金融市场酝酿金融危机时,多项资产波幅均会上升,其中又以货币波幅的涨跌尤其显著,例如2008年金融海啸、2010至2012年的欧债危机,甚至去年中及今年初新兴市场的金融动荡。

从最新数据显示,JP Morgan环球货币和JP Morgan G7货币波幅指数自3月中旬开始再度反复回升,目前已逼近今年初所创的逾4年高位;相反,在去年中至今年初市况动荡触发点的新兴市场,其货币波幅大致持平。

我们如果进一步比对一些主要货币的短中期波幅差距,不难发现日元和英镑等货币的3个月短期波幅,明显高于12个月的波幅,反映投资者预期这些货币短期波幅将明显上升。由此可见,新一轮金融动荡可能正在酝酿中。

近期全球最大的资产管理公司的一项调查支撑了上述观点。

作为全球最大的资产管理公司之一,美盛全球资产管理2016年投资调查显示,全球高净值投资者比去年更悲观及保守,七至八成投资者认为全球经济濒临另一次金融危机。

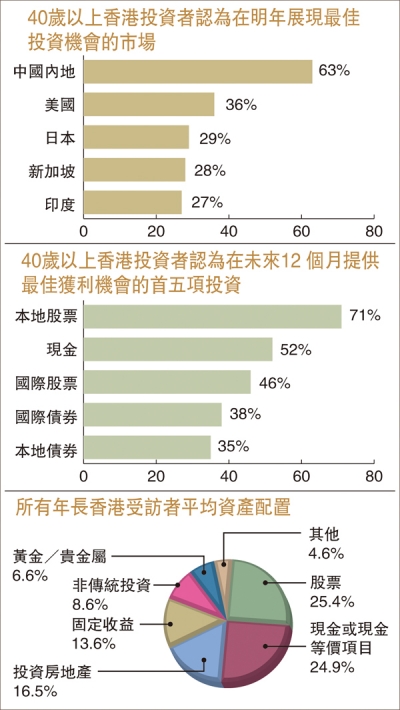

约55%的40岁以上投资者对投资表现感乐观,相对全球和亚洲投资者(75%)较为悲观。事实上,他们的乐观情绪在过去数年不断减退,由2014 年的83%降至2015年的80%。年轻投资者更显悲观,只有38%对今年的投资表现持正面看法。69%的年长投资者和64%的年轻投资者更加认为在金融市场投资基本上是一场“赌博”。

美盛委托Northstar Research Partners于去年12月3日至今年1月8日,以网上问卷方式调查了全球5370名高净值投资者(拥20万美元可投资资产),包括1267名18至39岁的年轻投资者。

世界经济欠稳定,加上中国经济放缓导致这些投资者看淡前景。

美盛环球资产管理香港区董事曾劭科说,调查发现年轻人竟比年长者更保守。年轻及年长投资者平均会在市场跌21%及22.6%时卖出股票。当股票跌约20%,香港投资者是亚洲最迅速出货者(66%年长投资者会卖出);某一金融产品连跌6个月时,约57%投资者会止损。投资者着重短期回报,但历史数据显示,奉行长远投资策略者较能获利。

但另一方面,香港投资者仍然看好香港股票。260名香港受访者中,52%预计今年港股会上升,预期升幅最高可达15.7%;73%年轻受访者(约44人)因港股波动而不敢投资,倾向等一等。年长香港投资者平均把25.4%资产投向股票、24.9%投向现金。

美盛全球资产管理2016年投资调查

内地市场方面,40岁以上投资者认为内地提供最佳投资机遇(63%),其次是美国(36%)。年轻投资者的观点相若,45%表示美国是最佳的投资市场。然而,年轻投资者对内地的兴趣明显较小,只有40%认为内地是最佳市场。

调查由投资者对“沪港通”的态度,反映他们对内地投资的意欲。虽然近半数(47%)的年长投资者曾使用、或拟在未来12 个月内使用“沪港通”机制,但67%的年轻投资者表示并无计划使用有关服务。

小心下一个完美的金融风暴!

那些想弄清楚下一次金融危机何时发生的人,可能会希望给自己设定这样一个提醒日期:2018年1月1日。届时,一系列新法规将会生效,可能会进一步限制银行的放贷能力,并促使银行只向债信状况最佳的借款人提供贷款,从而大大加快全球破产案的发生频率。可笑的是,在这些金融监管下,金融危机会比预计的时间更快到来。

有两项监管规定可能会引发2018年金融危机,它们一个是由国际会计准则委员会规定,由巴塞尔银行监管委员会和《国际财务报告准则9号》引入的杠杆比率。另一规定是要求银行禁止使用其内部措施来评估风险。

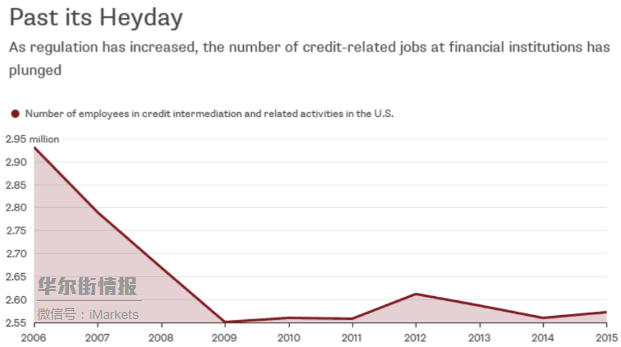

《巴塞尔协议III》因降低了全球市场的流动性并且放缓信贷增长而受到指责。

例如,《国际财务报告准则9号》要求需要早一些发现预期信贷的损失。一些信贷分析师认为,《国际财务报告准则9号》会增加某些银行业多达三分之一的不良资产。不良信贷——或者是预期信贷的损失的增加,就此而言——资本需求也在增加。换言之,银行借贷成本将更高并且借贷更为困难。

《新巴塞尔协议》旨在降低当前银行业信贷风险,其将在接下来的两年中开始实施。2008年金融危机后,该协议就强制要求银行业根据对借贷者的商业信用评价,为其每一美元的借贷都要预留足够的风险准备金。但问题在于全球监管机构的信用评定主要取决于银行内部风险评估机制的判断。2013年,巴塞尔的一项研究发现相近资产各种风险权重高达20%。

因此,从2017年开始,金融机构将不再使用其内部机制来对衍生交易对手进行风险评估。2018年该举措将扩大至证券化交易,而后——尽管确切日期尚未拟定——但各银行必须根据巴塞尔委员会制定的相关规则标准来评估其所有的借贷客户。

根据《新巴塞尔协议》,拥有较高收益和较低杠杆率的企业需要从银行借贷少量的资金,这意味着各银行只会对有更多稳定业务的大型企业积极借贷。只能祝那些需要借贷资金来增加销量的小公司好运了。

然而,在《新巴塞尔协议》生效以前,杠杆率会在2018年1月1日正式引入生效。从那时开始,银行业将可以限制权益资本与资产负债表中总资产的比率,有效抑制借贷增长。

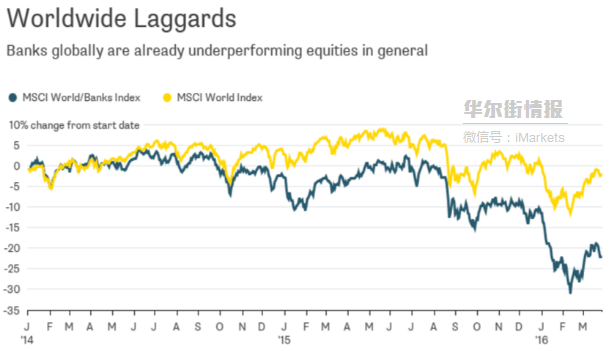

无论基准利率有多么低,用银行业来刺激全球经济扩张越来越困难。然而即将遇到更大的困难。银行业将紧缩财政,随着银行业减少借贷,全球都会财政吃紧。这意味着会有更多公司面临破产、裁员以及更少的工作岗位,这听起来像是引发全球经济危机的标配。

最近,前英国央行行长默文·金表示,继上一次全球金融危机后,大量详尽的银行业相关立法的颁布无疑为律师和合规专员创造了很多就业机会。也许这两个领域成为2018年的唯一亮点。

风险提示:本文仅作为一般财经信息供读者参考。本文或其任何部分不应被视为任何买卖的邀请或诱导。华尔街情报不能保证文中信息的准确性、完整性和及时性,文中的任何错误都不能成为向华尔街情报提起任何申诉的基础。

炒股亏了怎么办?看这里,无论你炒A股、美股、黄金还是外汇,在这里能够获得最精准的投资情报。关注微信公众号【华尔街情报】(微信号:iMarkets)

交易累了怎么办?看这里,汇聚全球知名媒体头条,拓宽投资者交易视野。能赚钱的头条才是真头条。关注微信公众号【今日全球头条】(微信号:ifeng_igold)