诺亚财富:低风险股票收益更高!这是为什么?

2016年08月15日 16:29

来源:中国网

实际上,在《量化巴菲特》一文里,我介绍因子策略时就提到,低风险股票构成的投资组合未来长期回报更高,而高风险股票构成的投资组合未来长期回报低,这里的风险可以用股票的波动率或者贝塔来衡量。典型的低波动率股票包括公用事业股和银行股。文章发表后我收到几位读者的疑问:这怎么可能?传统教科书清楚地写着“高风险,高回报”难道是错的?

引言:

在金融行业中,一般风险和收益是成正比的,但在最近诺亚控股香港有限公司的首席研究官夏春博士看来,低风险股票组合却能带来更高的收益,这是为什么呢?诺亚财富带您一起来学习一下。

正文:

“高风险,高回报”难道有错?

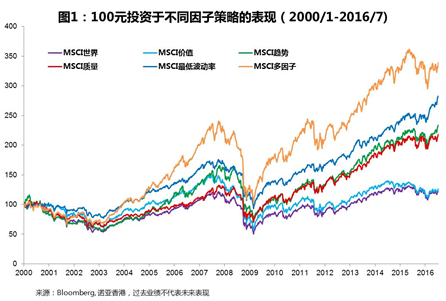

在刚刚结束的给香港大学MBA学生的《资产管理和另类投资》课堂上,我相信留个学生印象最深的图是这张。

在这张图之前,我介绍了几个主要的研究发现。第一,2000-2009年是全球股票失去的十年,以互联网泡沫破灭开端,以全球金融危机结束;第二,绝大多数的主动型基金经理无法战胜其基金对应的市场指数,而他们对外则声称战胜指数是他们高收费的理由。第三,以一些股票因子构造的指数表现优于市场指数,而且以他们为参照系的被动型基金通常收费很低。例如上图中“价值”、“趋势/动量”、“质量”、“最低波动率”等因子。 “多因子”指数是由同时具备单个因子特征的股票组成,诺亚财富认为,在上图中表现最佳并不让人意外,最让学生感到意外的是最低波动率指数表现远远好于市场表现(从2000年截止到今年7月15日,100元投入,最低波动率策略赚到182元,而标普500和MSCI世界指数只分别赚到50和24元)。

实际上,在《量化巴菲特》一文里,我介绍因子策略时就提到,低风险股票构成的投资组合未来长期回报更高,而高风险股票构成的投资组合未来长期回报低,这里的风险可以用股票的波动率或者贝塔来衡量。典型的低波动率股票包括公用事业股和银行股。文章发表后我收到几位读者的疑问:这怎么可能?传统教科书清楚地写着“高风险,高回报”难道是错的?

低风险股票高收益是被如何发现的?

实际上,早在70年代初期,学者们首次对60年代中期发展的资本资产定价(CAPM)理论(其核心为回报和风险正相关,高回报是对承担高风险的补偿)进行数据检测时就发现,低贝塔股票的回报要高于理论预测值,而高贝塔股票的回报要低于理论预测值。这个发现违反自觉,学者们不愿意接受,于是大部分学者从两个方向改进数据检测:一是去掉CAPM中的无风险利率的假定,或者改变CAPM里投资者在借入和贷出资金时利率相同的假定;二是从统计学的角度去讨论风险和贝塔更准确的测量方法。

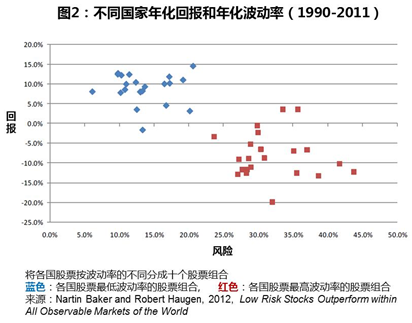

Robert Haugen教授在1975年发现最低波动率的股票组合回报更高,而最高波动率的股票组合超乎寻常地低(上图是一个例证),和其他人不同,他始终坚持这个事实,写了一本书《新金融学》,并更新四版,反复称如果解释不了这个问题,建立在高风险高回报原则上的旧金融学大厦将会倾倒。

很可惜,金融学界还是忽视了Haugen教授的呼声,直到2006年,哥伦比亚大学的学者Andrew Ang、Robert Hodrick和他们的博士生邢宇航和张晓燕发现,即使采取更严格的标准去定义波动率(控制市场风险、企业规模、估值等因子之后的特殊波动率),那些具有最低波动率的股票组合表现依然更好,他们在2008年发现这个异常现象在全球股票市场也普遍存在。至此,学术界再也无法忽视这个现象(甚至有学者称这个发现是一切资本市场谜团之母),关于这个问题的理论和实证研究如雨后春笋般涌现,也一举奠定这四位学者的学术地位。

如何解释低风险股票的回报更高?

关于低风险股票的将来回报更高,目前主要有四种互补的解释。第一是 “杠杆厌恶/限制说”,由于主流金融机构对于杠杆交易有限制,因而倾向在投资组合中给予高风险资产较大的权重,因为理论上这些资产的回报应该更高,但大家都这么做的话就会推高买入价格,降低未来回报,个体理性发展成集体的非理性。反过来,那些不受杠杆限制的投资者则可以享受低风险资产现期价格低、未来回报高的好处,而且他们还可以通过加杠杆来放大回报,典型的例子包括杠杆收购交易、货币利差交易以及近年来名声大噪的“风险平价”投资。

第二种解释借助行为金融学的“彩票偏好说”,也就是投资者倾向于高估小概率事件,彩票的中奖率极低,但乐此不疲的彩民人数众多。同样,高波动率的股票的回报表现很类似彩票,虽然大多数时间回报低甚至亏损,但依然有赚大钱的可能,吸引了许多投资者的参与。而这种偏好并不局限于散户,专业投资者也常常抵挡不了彩票型股票的诱惑(顺便一提,伴随这个理论的还有一个比较小众的“股票娱乐说”,就是有些人买卖股票纯粹追求娱乐享受,亏钱也能带来快乐的刺激)。近期有研究显示,相对其他解释,“彩票偏好说”的对低风险股票的高回报的解释力最强。

第三种解释认为资产管理的“委托-代理”关系造成了职业基金管理人宁可让自己股票组合紧跟其对应的指数,因为共同基金行业的游戏规则不是比谁的回报更高(做到这点就要偏离指数,但风险很大),而是比谁和指数之间的跟踪误差更低(对冲基金等另类资产管理人不比跟踪误差,比绝对回报,但他们的规模在整个资产管理行业还是非常小的)。由于大部分市场指数里面低风险/贝塔股票占的比重并不高,职业基金管理人只能买入和指数成分股风险/贝塔接近的股票,而大家都这么做的话导致低风险股票的价格偏低,从而更有机会在将来实现高回报。

第四种“分析师过度乐观说”认为麻烦是股票分析师造成的,他们对高波动率的股票过度乐观,常常做出盈利高增长的预测,而这会吸引投资者买入这些股票,推高其现价,却以未来低回报为代价。

何时是投资最低波动率ETF的时机?

2015年底美国加息后,发达国家货币政策分化,人民币贬值加速市场对于中国经济硬着陆的担心。2016年股票市场以最差表现形势开场,资金纷纷涌入到几类资产进行避险:政府债券、企业投资级债券和高收益债券、黄金、日元、高股息股票、还有一个就是普通投资者甚少听说,而机构投资者趋之若鹜的最低波动率ETF。原因很简单, 最低波动率股票是最类似债券的股票,往往同时又具备高股息,而前面已经提到最小波动率策略具有抗跌的特征,在2000年和2009年后市场波动剧烈、投资者情绪不稳的时候往往先于其他股票获得青睐。如果仔细看图1,还会发现,在英国脱欧后两周内最低波动率策略、趋势和质量策略都出现跳升。

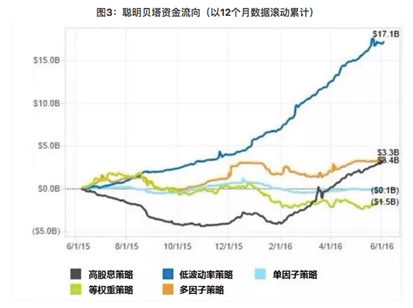

图3来自贝莱德的数据显示, 2015年6月1日到2016年6月1日,全球流入最低波动率策略的资金高达171亿美元,远远超出其他因子投资策略,其中最大的几只最低波动率ETF光今年流入的资金就达到成立以来的40-60%,而他们的涨幅基本都高于10%,其中主要投资标的公用事业类股票回报更是超过20%。

MSCI也在几天前发表报告,指出目前美国最低波动率ETF和标普500的价差高出历史平均的一个标准差,虽然不能说太贵,但也并不是买入的好时机。只不过,如果接下来美国股市出现抛售下跌的情况,则这类ETF会更受追捧,变得更贵。

免责声明:本文仅代表作者个人观点,与凤凰网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

近一年

13.92%

混合型-华安逆向策略

凤凰点评:

业绩长期领先,投资尖端行业。

网罗天下

凤凰财经官方微信

视频

-

李咏珍贵私人照曝光:24岁结婚照甜蜜青涩

播放数:145391

-

金庸去世享年94岁,三版“小龙女”李若彤刘亦菲陈妍希悼念

播放数:3277

-

章泽天棒球写真旧照曝光 穿清华校服肤白貌美嫩出水

播放数:143449

-

老年痴呆男子走失10天 在离家1公里工地与工人同住

播放数:165128

财富派

战火锻造的富兰克林家族

点击数:1378761

奥巴马拒住的酒店原来是中国人的

点击数:1398712

为什么这个90后是未来的扎克伯格?

点击数:1765508

陈曦:琴与弓的生活美学

点击数:1928339