有人从股市和黄金之间发现问题 一场大危机说来就来

2017-09-12 07:12:47

来源:凤凰国际iMarkets

一场大范围的国际银行业危机是不可避免的,而且可能即将发生,这应该是显而易见的——由于负债水平极高,许多银行都面临破产风险。

一场大范围的国际银行业危机是不可避免的,而且可能即将发生,这应该是显而易见的——由于负债水平极高,许多银行都面临破产风险。

诸如股市崩盘这样的事件可能令许多银行破产,因为“股市灾难”将产生现金压力,从而暴露出银行无力履行义务的现实问题。现金仍是银行用于承担责任和履行义务的方式,如果一家银行倒闭,那么很有可能引发“现金流”方面的连锁反应,从而造成大范围的国际银行业危机。

银行们都在争夺可用的现金资源,它们不想被各种经济问题影响现金流。这就与大萧条期间黄金被充公时发生的事情类似。那时,银行用黄金来证明自己的偿债能力,因此才想方设法的阻止公众争夺数量有限的黄金资源。

出于这个原因,笔者相信这次危机中黄金不可能被充公。现在,现金是银行系统的基石,因为银行系统承诺的是现今,而非黄金。

然而,当涉及到就即将发生的崩盘发出警告时,黄金还是关键的防御措施,它能防范一些金融损失。此前,笔者曾阐述了与黄金价格与流通美元互为影响的一些先兆。现在,看起来我们可能要么处于,要么非常接近这样一场潜在的事件。

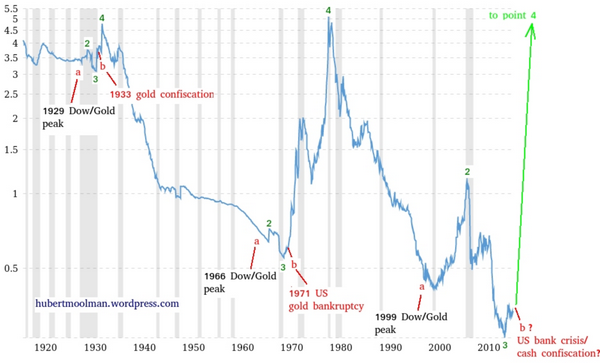

下图展现了1918年至今黄金价格和圣路易斯调整后基础货币额的比率情况。其中蓝线代表的是黄金价格和圣路易斯调整后基础货币额的比率情况。三个重要的时间点分别是1933年黄金被征用之前,1971年金价暴跌之时以及道琼斯指数与黄金比率达到顶峰之时。例如目前的比率为0.34。

道琼斯指数-黄金比率

根据上图,笔者曾指出了道琼斯指数-黄金比率最高的三个红点。这三个时间点都发生于信贷扩张之后,而信贷扩张有效地对金价施加了向下的压力。绿点则恰恰展现了三种模式的相似之处。根据黄金/基础货币表格,在道琼斯/黄金比率达到顶峰后,每一种模式都会出现一个低谷,也就是第三点——绿点。在这些时间点,基础货币扩张速度慢于金价上涨速度。这可能意味着那些做空黄金的投资者们的游戏已经结束。

现在看起来我们正处于目前这个模式刚过第三点的地方,因此做空黄金是不明智的。

1933点,在第三点之后的B点,黄金征收令下达。这主要是因为用黄金偿债的压力急剧上升。之后这也得到了当时罗斯福总统的证实,罗斯福证明了1934年黄金储备法案的合理性,他是这么说的,“由于没有那么多黄金用于支付给那些黄金债务持有者们,联邦政府应该征用并持有所有黄金。”谨记,现在这可能意味着与银行系统息息相关的现金。

1971年月13日,在相关第三点后,由于无法用黄金偿还给所有持有美元的外国投资者们,美国终止了美元兑换黄金业务。现在这可能意味着美元贬值。

现在我们可能出于或者非常接近B点,届时将发生一场大型的货币事件。不管发生什么,黄金和白银可能在未来几个月里不断上涨。(双刀)

[责任编辑:张园 PF017]

责任编辑:张园 PF017

免责声明:本文仅代表作者个人观点,与凤凰网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

近一年

13.92%

混合型-华安逆向策略

凤凰点评:

业绩长期领先,投资尖端行业。

网罗天下

凤凰财经官方微信

视频

-

李咏珍贵私人照曝光:24岁结婚照甜蜜青涩

播放数:145391

-

金庸去世享年94岁,三版“小龙女”李若彤刘亦菲陈妍希悼念

播放数:3277

-

章泽天棒球写真旧照曝光 穿清华校服肤白貌美嫩出水

播放数:143449

-

老年痴呆男子走失10天 在离家1公里工地与工人同住

播放数:165128

财富派

战火锻造的富兰克林家族

点击数:1378761

奥巴马拒住的酒店原来是中国人的

点击数:1398712

为什么这个90后是未来的扎克伯格?

点击数:1765508

陈曦:琴与弓的生活美学

点击数:1928339