高盛最新报告:熊市风险正在上升 但标普至多跌100点

2017-09-26 11:23:36

来源:凤凰国际iMarkets

两个星期前,高盛的客户非常担心将发生一场崩溃,而高盛的首席股权策略师大卫·科斯汀列举了至少7个理由来解释为什么每个客户都问:股票修正是否即将到来?

凤凰国际imarkets编译自零对冲网站。

两个星期前,高盛的客户非常担心将发生一场崩溃,而高盛的首席股权策略师大卫·科斯汀列举了至少7个理由来解释为什么每个客户都问:股票修正是否即将到来? 我们来回顾一下这七个原因:

1.历史。 许多投资者认为,牛市已经式微,很快就会结束。

2.波动性。 3个月的成交量达到50年来的最低。

3.估值。 股票估值的每个指标几乎都有所上涨。 一般持股时间在第98个百分位,而整体指数相对于过去40年在第87个百分位。

4.经济。 到目前为止,美国的经济扩张已经持续了8年,从而成为没有经济衰退的最长扩张期之一。

5. 美联储政策。美国联邦公开市场委员会自2015年12月开始实行收紧政策以来,已经将基金利率提高了100个基点。在此前的升息周期中,股票市盈率的倍数通常会下降,但是在过去两年中,该倍数却有所扩大。

6.利率。 两个月前,美国国债收益率相当于2.4%,十年隐含通胀率为1.7%,标准普尔500指数为2410。

7.政治。 特朗普总统在国内政策争端以及地缘政治竞争中的摇摆不定,使得相关政治预测也认为会有动荡事件发生。

顺便说一下,高盛像一个好牧民一样,迅速地安抚了不安的客户,并给出两个原因,解释了为什么崩溃不会这么快来:

o 首先,投资者们并不自满。 投资家邓普顿爵士称,“牛市诞生于悲观主义之中,发展于怀疑主义之中,成熟于乐观主义之中,最后在自得中消亡”。今天的投资者处于怀疑与乐观之间。 27%的核心经理人正在跑赢自己的基准,因此几乎没有自得的态度。 “折磨的牛市”最能描述投资者的心态。

o o其次,美国的经济增长中,消费者依然占到其国内生产总值的69%。 年初至今美国的月度工作增长平均为175K,工资正在上涨(我们的主要指标为2.7%),信心达到了自2001年以来的最高水平,而家庭资产负债表也达到了自1980年以来最强劲水平。

o 至少到目前为止,高盛已经证明自己是对的。尽管美联储在这一过渡时期表现得意外鹰派,多次加息,并预期至少在今年12月会加息1次,而2018年可能至少会加息3次,但标准普尔指数仍然上涨至2500点以上,创下史上最高点。

o 那么高盛的客户现在担心什么呢? 根据大卫·科斯汀的最新报告称,既然再也不用担心会马上会出现一场崩溃,那么高盛客户现在想知道的是“未来会何去何从?”或者正如科斯廷所写的:“鉴于8年半的牛市已经让标准普尔500指数自2009年3月9日的667低点上调了1824点(涨幅为270%),那么现在最可能的走势是什么? “。而且标准普尔500指数刚刚突破了2500点的高位,更是在本周创下2508点的新高。

o 或者换句话说,“投资者该如何看待下一个100点的波动?” 以下是高盛的答案:

o 由于投资者们面临的是预期利率环境的走高而不是销售,保证金或盈利前景等基本面的变化,所以市场在未来几个月内的战术短期走势将更多地取决于估值的变化(较低的市盈率) 。 这个看法解释了我们2017年年底2400点标普指数的目标(下降100点)。

科斯坦指出,在价格目标方面,标准普尔500指数在未来几年的走势将更多地取决于销售增长而不是估值的变化,不过,这位高盛分析师希望持续适度的经济增长能够支持顶级收入增长。 这个看法是高盛2019年年底2600点标普指数目标(+100点)的基础,而其至2018年末为2500点的预测则意味着一个扁平的年均价格回报,而且科斯坦预计,对销售增长高预期的股票将在未来12月内跑赢大盘。

o在高盛阐述未来走势之前,它先回顾了我们是如何发展到现在的:

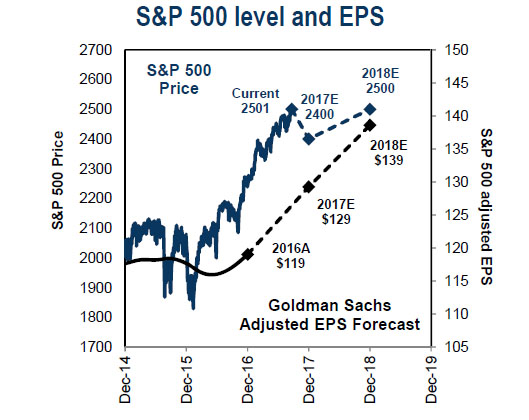

回顾牛市的驱动因素显示,随着过去的每股盈馀从67美元上涨至130美元,自2009年以来,上涨的利润贡献了1111点(61%)的指数涨幅,而预期盈利增长的改善为当时1824点的指数增长贡献了209点(11%),因为预测每股收益增长上涨至9%,要知道2009年的低点可是负的1%。另外,前瞻性市盈率从10.1倍的低点升至17.7倍,因而市场估值的提高为指数的整体增长贡献了504点(28 %)(图1)。

表1:截至2017年9月21号,本周期61%的指数涨幅来自于利润的上涨。

板块:信息技术经济健康医疗非必需消费品工业消费必需品房地产材料业能源公共事业电信服务

销售额利润盈利预期增长每股盈利总计

2009年以来的盈利增长是由销售额和利润的变化一起拉动的。 保证金扩张不成比例地解释了利润的增长。利润提高了300多个百分点(从7%上升到10%),这为标普500指数(不包括金融,公用事业和房地产)贡献了80%的盈利增长。 而销售额的增长贡献了剩余的20%。

自2009年以来,标准普尔500指数的每股盈利增长了1824点,而为此做出贡献的有:边际利润扩张贡献了约30%,销售额增长贡献了8%,财务,公用事业和房地产收入的增长贡献了23% (每股盈利的总增长率为61%)。

“未来什么将会使市场进一步走高?”这个问题让高盛的客户们辗转难眠,而高盛对这个问题的回复却显得相当沮丧。

展望未来,劳动力成本的增长和利率的上升是利润率进一步扩大的障碍。 我们认为2018年的利润率将会攀升20个基点至9.9%,而在2019年则会下滑至9.8%。美国经济学家所做的薪酬指数为2.7%。 他们预测未来15个月内将会有5次加息,而期货市场则可能是2次。 不同于美联储在本周发布的《经济预测摘要》中所做的中期预测,我们预测,到2017年年底,美国国债收益率将达到2.75%,而2018年为3.25%,2019年为3.6%。

另外,总市盈率目前位于第89个百分点,对比过去40年的排位,再加上较高的利率通常对应的是较低的估值,因而我们认为估值进一步增长的概率很低。标准普尔500指数目前为18.0倍,我们自上而下估算2018年每股盈利为139美元,17.2倍,这与146美元自下而上地一致。 截至明年年底,我们自上而下地估算,2019年估值为146美元,17.1倍,较现在下跌1个点。

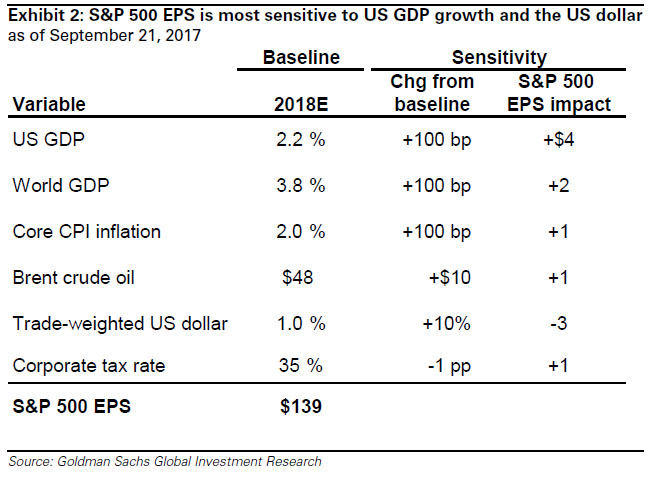

表2:到2017年9月21日,标普500每股市盈率受美国国内生产总值的增长以及美元的影响最大

变化2018年基线标普500指数的影响

没有提高利润率或市盈率多重扩张的支持,股权收益可能取决于销售增长。 我们的基准预测是,收入在2018年增长4.7%,在2019年增长4.5%。我们自上而下的销售模式规定了5个历来带动收入增长的宏观变量。

◦ 未来3年,各种销售增长都将不会引发加速。

◦1、美国国内生产总值的增长:我们的美国经济团队预测,2018年美国国内生产总值的增长率为2.4%,而在2019年则为1.7%。虽然趋势增长率高达1.75%,但这样温和的扩张步伐不大可能会促使标准普尔500指数的销售增长有所加速。

◦ 2、 世界GDP增长:我们预测2018年和2019年的全球GDP增长将为3.9%。尽管最近的数据令人鼓舞,但美国的国内销售占到了标准普尔500指数的71%,这就抑制了非美国增长的提高对销售增长的带动。

◦ 3、通货膨胀:核心消费支出为衡量标准的通货膨胀率五年多来一直低于美联储2%的目标。我们的经济学家预测,2018年,核心消费支出的通胀将在服务业通胀(+ 2.6%)的带动下增长至1.9%。

◦ 4、美元:我们的外汇策略师预计贸易加权美元将在2019年上涨2%,从而导致标准普尔500指数的销售增长轻微下滑。

◦ ◦5。 原油:我们的商品策略师预计,西德克萨斯中质油和布兰特原油在2019年期间的平均价格将分别为55美元和58美元每桶,表明能源销售将会出现一段走低。而税收改革的通过表明我们的利润和每股收益预测将会有上行风险。 美国参议院可能已经达成一项协议,减税列入预算决议。

我们重新平衡的50股股票中性行业的高收入增长篮子,其中包括2018年销售增长最快的公司。

中位数成分预计明年销售增长14%,而中等规模的标准普尔500指数涵盖的公司为5%。年初至今,Basket已经上涨了20%,而标准普尔500指数为13%。市盈率与增长比率为1.3倍,而标准普尔500指数为1.8倍。

左:2018年销售增长的构成右:高收入增长VS标普500指数

这也解释了为什么高盛几乎放弃了对美国股市上涨的期望,并预计到年底将会下降100点、市场保持不变至2018年底、短短两年就有100点的增长,以及标准普尔指数在2019年将以2600点收尾。

图注:标准普尔500指数和每股盈利

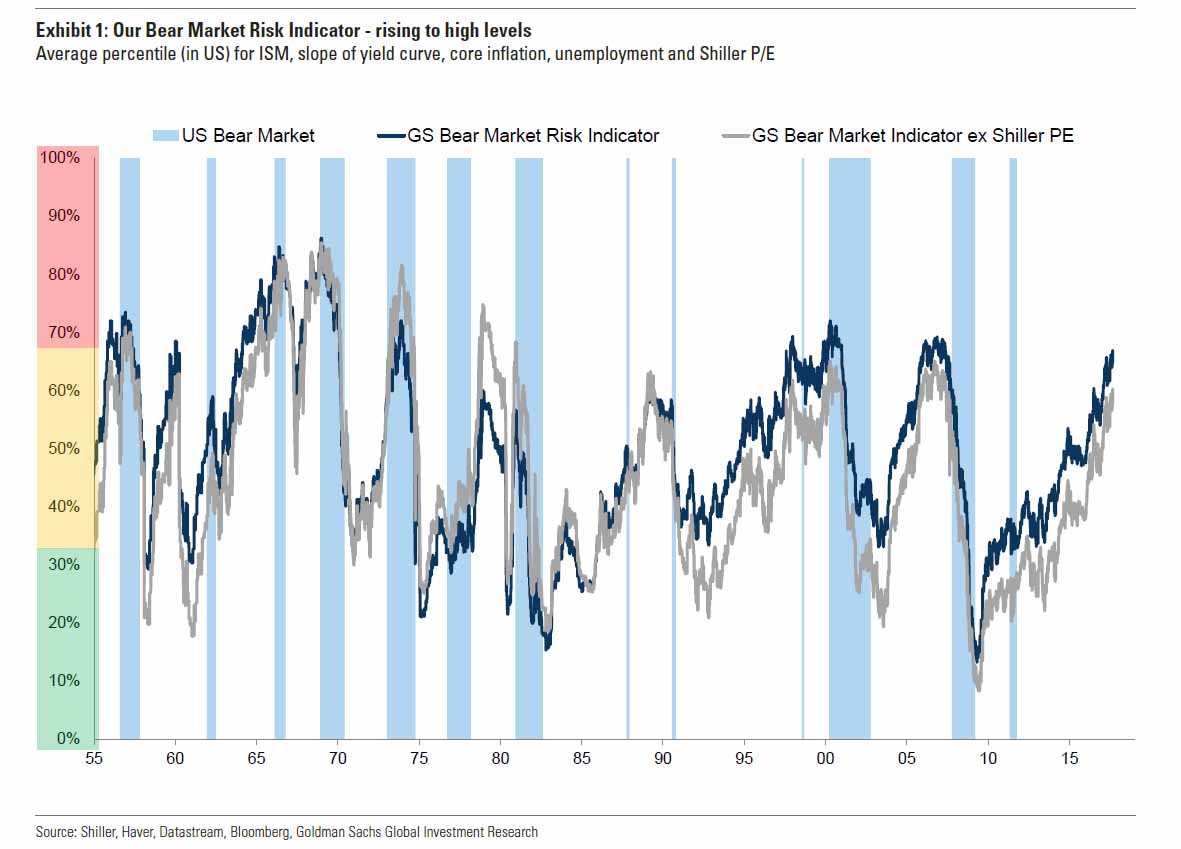

更令人惊讶的是,高盛再次上调了其熊市风险指数,该指数飙升至自2000年和2007年以来的最高水平,现在意味着市场崩盘的概率为67%,甚至科斯廷都没有考虑到未来两年市场急剧下滑的可能性。

:表5 我们的熊市风险指数上涨至高位

[责任编辑:孔维卓 PF076]

责任编辑:孔维卓 PF076

免责声明:本文仅代表作者个人观点,与凤凰网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

近一年

13.92%

混合型-华安逆向策略

凤凰点评:

业绩长期领先,投资尖端行业。

网罗天下

凤凰财经官方微信

视频

-

李咏珍贵私人照曝光:24岁结婚照甜蜜青涩

播放数:145391

-

金庸去世享年94岁,三版“小龙女”李若彤刘亦菲陈妍希悼念

播放数:3277

-

章泽天棒球写真旧照曝光 穿清华校服肤白貌美嫩出水

播放数:143449

-

老年痴呆男子走失10天 在离家1公里工地与工人同住

播放数:165128

财富派

战火锻造的富兰克林家族

点击数:1378761

奥巴马拒住的酒店原来是中国人的

点击数:1398712

为什么这个90后是未来的扎克伯格?

点击数:1765508

陈曦:琴与弓的生活美学

点击数:1928339