九江银行财报数据存疑 3年40亿利息收入去哪了?

2017-11-15 10:03:52

来源:道口财经

文章来源:微信公众号“道口财经”原标题:九江银行财报数据存疑三年利息收入与营业税相差的40亿去哪了?正在筹划赴港上市的九江银行,仍然身处股权分散、不良高企、业绩高度依赖同业,甚

文章来源:微信公众号“道口财经”

原标题:九江银行财报数据存疑三年利息收入与营业税相差的40亿去哪了?

正在筹划赴港上市的九江银行,仍然身处股权分散、不良高企、业绩高度依赖同业,甚至有诉讼未了的旋涡之中。

资料显示,九江银行成立于2000年11月18日,最早是由8家城市信用社组建而成。经过17年的发展,目前是江西省内第二大本地法人银行。不过,过去3年间该银行的业绩并不稳定,2014-2016年的营业收入与净利润均有不同幅度的波动。

营收方面,九江银行2014~2016年分别实现营业收入(净利息收入+其他收入)46亿元、49亿元与50亿元,同比增幅持续收窄,分别为21%、18%和3%;净利润的起伏更加明显,2014年、2015年净利润均保持在近18亿元,到2016年则下滑至11%,仅为16亿元。

更为重要的是,道口财经在研究查阅九江银行过去4年间的财务报表时发现,该银行在2013年度至2015年度期间(2016年5月后营改增,因此无法统计计算)利息收入与缴纳的营业税之间每年存在9亿至21亿元无法解释的差额。

对此,道口财经向九江银行求证,其公关负责人以银行正处于上市前静默期为由拒绝了采访。

利息收入与营业税不符

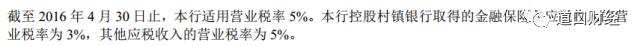

在2016年5月1日之前,我国银行业以营业税为主体。根据相关税法,银行等金融营业税的计税基础并非像增值税那样有进项抵扣,而是以利息总收入为税基,再扣除存放在央行及同业拆借的利息(免征营业税)后,进行全额纳税。

年报显示,九江银行2013年至2015年度的利息总收入分别为56.35亿元、77.83亿元和85.77亿元,而同期分别只缴纳营业税1.67亿元、1.63亿元和3.18亿元。照此计算,营业税率仅有2.96%、2.09%和3.7%。

而事实上,该银行在上述会计年度适用的增值税率为5%。

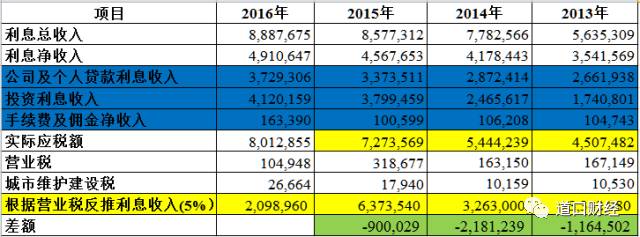

由于央行存款及同业拆借利息收入免征营业税,为此道口财经以剔除上述业务的利息收入,仅以九江银行利息收入构成中的“公司及个人贷款利息收入”、“投资利息收入”、“手续费及佣金净收入”三大类作为营业税税基进行计算。

计算显示,九江银行2013年至2015年上述三大收入分类合计额分别为45.07亿元、54.44亿元和72.73亿元。而同期根据该银行实际营业税缴纳额反推出的收入分别为33.42亿元、32.63亿元和63.73亿元。(见下表:单位为千元)

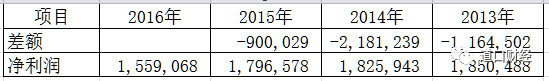

这也就意味着,九江银行在2013年至2015年期间,分别有11.64亿元、21.81亿元和9亿元的利息收入没有相应的营业税数据支持!

而这一期间,九江银行的净利润也只有17.88亿元、17.96亿元和15.59亿元。

需要指出的是,在九江银行投资利息收入中,有部分收入来自于持有国债的利息收入。按照规定,这部分收入免征营业税。不过,据道口财经观察,九江银行在2013年至2015年期间的国债持有量在“可供出售的金融资产”和“持有至到期投资”中比例通常低于10%,加之国债的利率要远低于普通投资品,此外如果国债中途卖出,中间的差额(实际上就是利息)也要缴纳营业税,因此这部分免税利息收入在总的“投资利息收入”中占比更低。为了简化计算,国债利息收入免税对营业税的影响未予以扣除。下图是九江银行2015年国债及央行票据的持有情况:

盈利难覆盖不良贷款

如果扣除这部分没有营业税数据支持的利息收入,九江银行的净利润将分别降至6.24亿元、-3.95亿元和6.59亿元,三年间净利润合计仅有8.88亿元。

以九江银行2016年期末135.98亿元净资产计算,期间3年的年均净利润只有不到3亿元,平均净资产回报率仅有2.2%,而以2016年底该银行总资产2252.63亿元计算,总资产回报率更是低至千分之1.3。

如此低的盈利水平甚至不能覆盖不良贷款带来的潜在损失。根据九江银行2017年上半年年报的披露,截至6月末,九江银行不良贷款余额为14.74亿元。

此外,九江银行不良贷款率虽然经过一番努力,在2017年上半年下降至1.7%,但这一数字仍高于城商行平均水平。根据银监会发布的数据显示,2017年二季度,全国城商行不良贷款率为1.51%。

值得注意的是,九江银行在2016年年报中曾透露:“截至2016年12月31日,本公司在正常业务经营中存在尚未了结法律诉讼事项,其中涉诉1000万元以上的尚未了结案件约90项。”换句话说,九江银行尚未了结的法律诉讼金额至少在9亿元以上。大量的诉讼,一方面增加了九江银行业绩的不确定性(很多是贷款逾期未还),另一方面也暴露出该银行在贷款审批、发放上的内控缺失,为未来的经营增加了无形的风险。

从过去几年的业务构成上可以看出,九江银行的业务扩张,一定程度上是受益于同业业务的迅猛增长。九江银行2016年总负债增加了30.41%至2116.64亿元。对此,九江银行的解释是:报告期内,对同业及其他金融机构存放款项、卖出回购、存款规模有较大增长,使得总负债有大幅提升;且九江银行全年累计发行同业存单107期,金额492亿元;全年发行理财产品502期,发行规模784.04亿元。

为了扩大业务规模,九江银行依靠同业业务来克服资金来源不足的问题,是很多中小银行普遍在做的一种“创新”。但从去年开始,监管部门加强了对银行表外资产的监管,如果银行通过同业扩张撑起了业绩,随着监管的加强,可能会影响银行日后的经营情况,而九江银行盈利能力本身就不稳定。

以上种种,也可以从侧面看出九江银行要谋求香港上市的原因——解决资金来源不足。通过利息收入与所得税缴纳额间计算的差额也可以看出,该银行早在2014年即开始面临经营困境,直到近两年才在报表上反映出来。

更让道口财经担心的是,如果九江银行不能有充分理由,来解释利息收入与所得税缴纳额间3年间高达40亿的差额,那么该银行目前财务报表上136亿资产的含金量也将大打折扣。毕竟,对于九江银行而言,现在的净资产是过去几年净利润的累积。

A股复盘大师【fupan5988】:关注这个号的人都在股市赚钱了,资深分析师为你揭秘后市操作策略,次日热点早知道,让你提前布局,尽情在股市赚大钱。ps:定期抽大奖!

[责任编辑:葛瑶 PF027]

责任编辑:葛瑶 PF027

免责声明:本文仅代表作者个人观点,与凤凰网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

近一年

13.92%

混合型-华安逆向策略

凤凰点评:

业绩长期领先,投资尖端行业。

为您推荐

凤凰证券官方微信

视频

-

李咏珍贵私人照曝光:24岁结婚照甜蜜青涩

播放数:145391

-

金庸去世享年94岁,三版“小龙女”李若彤刘亦菲陈妍希悼念

播放数:3277

-

章泽天棒球写真旧照曝光 穿清华校服肤白貌美嫩出水

播放数:143449

-

老年痴呆男子走失10天 在离家1公里工地与工人同住

播放数:165128

财富派

战火锻造的富兰克林家族

点击数:1378761

奥巴马拒住的酒店原来是中国人的

点击数:1398712

为什么这个90后是未来的扎克伯格?

点击数:1765508

陈曦:琴与弓的生活美学

点击数:1928339