东北经济问题总是能够在朋友圈掀起波澜。

而出现在东北的债券违约事件,对于那些参与其中的银行行长的朋友圈来说,更是噩梦一般。

丹东港集团是又一起让行长们彻夜难眠的中期债券违约当事者,18家银行陷入巨额贷款违约风波。

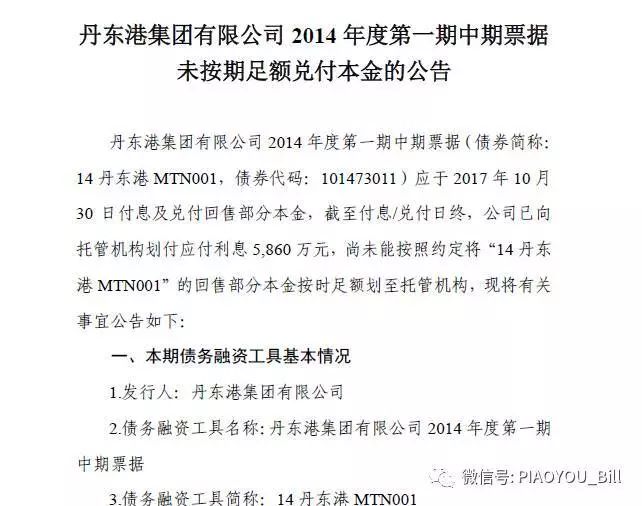

10月30日晚间,丹东港集团发布公告称,该公司发行的2014 年度第一期中期票据(债券简称:14 丹东港MTN001,债券代码:101473011)应于2017 年10 月30 日付息及兑付回售部分本金,截至付息/兑付日终,该公司只向托管机构划付应付利息5860 万元,尚未能按照约定将“14 丹东港MTN001”的回售部分本金按时足额划至托管机构,出现了本金的实质违约。

本期债券规模为10亿元,利率为5.86%,主承销商为中信证券。该期债券发行于2014年10月30日,期限为5年,第3年末设有发行人回售选择权。

据高华证券估算,假设所有这些贷款立即划归不良贷款,则这些银行的不良率将因此平均上升2 个基点,不良贷款拨备覆盖率将比三季度财报所示水平下降4 个百分点。

截至2017年6月底,丹东港共获得了18家银行(按照分支行算)的346.21亿综合授信额度,但剩余额度仅为136.18亿。这意味着,丹东港已经使用了超过210亿元的授信额度。

还原丹东港违约过程

2016年7月13日:中债资信调降丹东港集团评级,从AA-下调到A+

中债资信指出,丹东港集团在跟踪期内区域地位稳定,虽腹地经济增速和公司吞吐量增速均放缓,但在未来集疏运条件改善的带动下,公司整体货物和集装箱吞吐量仍将继续增长,考虑公司在建产能及其他项目较多,未来收益情况不确定性较强,项目资金平衡压力较大,整体经营风险有所上升;公司盈利能力处于行业一般水平,且存在较大规模在建工程未转固,未来盈利水平或将进一步弱化,公司债务负担有所加重,短期偿债压力较大,偿债指标表现一般,且未来存在一定资金缺口,筹资压力较大,整体财务风险上升至较低水平;外部支持增信作用一般。基于上述因素,中债资信将丹东港集团主体信用等级由AA-下降至A+,评级展望为稳定。

2016年12月20日:中债估值将14丹东港MTN001上调到8.50,较1个月前上行了280bp;

2017年02月21日:中债估值将14丹东港MTN001上调到10.32,较之前上行了180bp;

2017年04月21日:中债估值将14丹东港MTN001上调到11.2599

2017年06月08日:中债估值将14丹东港MTN001上调到14.0138,上行了280bp;

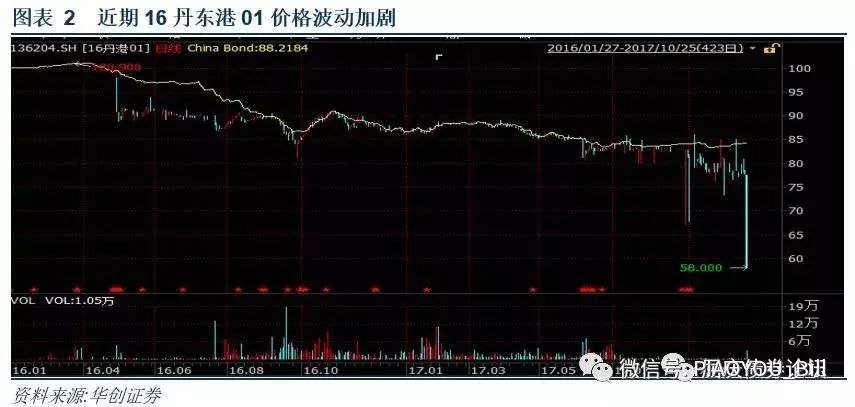

配图表

2017年6月中旬:公司就市场关于公司董事长失联的谣言进行澄清

6月23日,公告置换抵押资产。

7月26日,公告为子公司申请融资2000万元提供担保。

2017年8月底:公司公告实际控制人王文良先生因身体原因不再担任公司法人

2017年9月初:评级公司发布关注公告

2017年10月13日:丹东港发布了14丹东港MTN001的票面利率调整及回售办法;未回售部分债券票面利率:7.50%,为前三年票面利率加164个基点。

2017年10月23日:丹东港发布了14丹东港MTN001的票面利率调整及回售结果,所有的持有人均选择回售,即回售登记的金额为10亿元,这成为压倒违约的最后稻草!

2017年10月25日:10月25日,丹东港存续的一支债券“16丹港01”的价格曾暴跌只60元,原因就是市场传言前一天出现了PPN违约。

配图

2017年10月30日:丹东港发布了14丹东港MTN001的未能兑付公告

公告截图

风波中的18家银行

财报显示:截至今年6月底,丹东港负债总额为426.52亿,负债率高达75.96%;其中有息债务为371.12亿,一年内到期有息债务为170.9亿!

以下是截止2017年6月底,丹东港部分负债清单:

|

图据面包财经

截至2017年6月底,丹东港共获得了18家银行(按照分支行算)的346.21亿综合授信额度,但剩余额度仅为136.18亿。这意味着,丹东港已经使用了超过210亿元的授信额度。

丹东港2017年半年报显示,截至6月30日,公司共获得包括国有大行、股份行、城商行、农商行、政策性银行在内的15家银行(按照分支行计算为18家)授信346亿元,已使用210亿元。其中交行34.8亿元,剩余14.1亿元;农行3.29亿已用完;民生银行11亿元,剩余6亿元;中行105亿元,剩余83.5亿元;工行40亿元,剩余5亿元,5255万元展期;建行24.7亿元,剩余7700万;进出口银行58亿元,剩余19.1亿元;平安银行20亿元,剩余17亿元;丹东银行10.7亿元,剩余2亿元。此外,光大银行、营口银行、辽宁银行、广发银行、农商银行、华夏银行分别为2.45亿元、6亿元、2亿元、2亿元、6000万、8000万授信,均已用完。

|

图据面包财经

一旦该集团的债券发生交叉违约,违约影响或波及上述各大银行。

银行风控成虚设?

虽然这次债券违约案是“突然爆发”,但从丹东港集团近年来的财报与运营状况来看,该集团的违约之举早有端倪。

公开的数据显示:丹东港早已严重依赖“借新还旧”、拆东墙补西墙方式来维持现金流,一旦无法滚动借贷,将面临巨大风险,这一情况在2016年之前就已经相当明显。

面包财经整理报道,2016年丹东港发行的一系列债券,基本上都用于偿还过往债务。比如:

2016年1月27日发行20亿5.5%5年期债券16丹港01。该笔资金已使用完:2.3亿偿还银行借款、16.55亿偿还超短融本息。

2016年10月27日非公开发行5.6亿7.95%1年期债券16丹东港。该笔资金已使用完:5.58亿于2016年10月27日用于偿还15丹东港PPN003。

2016年11月25日发行5.5亿8.5%5年期债券16丹港02;当时评级AA。该笔资金已使用完:2016年11月29日用于偿还自身15丹东港CP002短期融资券。

“这种债务结构也使得公司资金链条的运营模式基本为借新债还旧债。”兴业证券研报称,一旦新的借款难以到位,丹东港集团则会面临资金链条断裂的风险。

但不知道为什么这些过往记录没能够引发银行们的警觉。

另据丹东港债券募集说明书显示,EBITDA利息倍数连年下降,2014年就已经下降到只有1.77倍,本应当引起金融机构关注。下图为丹东港债券募集说明书的截图:

|

截图

EBITDA指的是税息折旧及摊销前利润。也就是说,在还没有交税和摊销之前,2014年丹东港的利润只相当于当年利息的1.77倍。就算摊销是零,丹东港也得先交了税才能银行的利息。

一年的利润交了税,还了利息就所剩无几,本金拿什么还?注意,这是2014年的报表——三年前就已经公开发布了。

还有两个指标也能够让银行们看到丹东港的风险:速动比率和流动比率。丹东港这两项指标早就敲响警钟,表明公司资产缺乏变现能力。

丹东港的现金流量表显示: 丹东港现在每年光财务费用就要支付近20亿,其经营性净现金流勉强够利息支出。

看了上面一大堆公开可查的数据,不知道银行的风控到哪里去了?行长们为什么敢签字放贷?

危机漩涡前奏:丹东港老板宁愿负债也要给美国捐款

丹东港的问题早就有前奏,相信银行的行长们早有所闻,没听说就太失职了。

据德林社撰文,2016年9月13日,丹东港的职工听到一个很不好的消息,老板王文良被褫夺了人大代表资格。可职工们更关心马上就要到的中秋节,就在琢磨,中秋月饼还能不能发?

两天后的9月15日,丹东港发月饼了,一拿到手,发现月饼的生产日期为2116年,心情一下就不好了,肯定是王老板在蛤蟆塘村儿订的,那里的作坊12块钱一盒,买多了还能打折。更让职工们悲剧的是,王老板以130亿身家成为丹东首富,发烂月饼也就算了,现在工资两个月,甚至一个季度才发一次。

如果是没钱发工资就算了。但是职工们都想不通,王文良为了一个校董头衔,竟然给纽约大学捐款2500万美金。在特朗普跟希拉里竞争总统宝座期间,王文良还一口气就给希拉里捐款200万美金政治献金。看到这里,行长们就不心疼那些贷款吗?

面对丹东港员工的投诉,丹东市劳动保障监察局也安排工作人员进行立案调查。从目前公布的结果来看,拖欠情况基本属实。而对于拖欠的原因,丹东港方面回复称因为是2016年行业不景气,资金周转受到影响。

为何放贷?丹东港水很深?

丹东港问题重重,为何仍然有那么多银行争相恐后提供贷款?

对此,恒丰泰石(北京)资本管理股份有限公司总经理韩玮在接受《国际金融报》记者采访时表示,这是由于丹东港有国资背景,“银行期望国有资产通盘安排,违约后不会低价处置借款企业的资产”。

不过,丹东港的股权有国有成分,但地方国资只是小股东。

知名专栏作家姜兆华撰文认为,丹东港做为当地政府重点扶持企业,与其他企业相比优势突出。而港口基建项目历来又是银行与融资机构争抢的“香饽饽”。丹东港之所以受到银行、金融机构的高度“青睐”,无非是以下几方面原因:

(一)丹东港开发建设潜力大。港口建设是地方“铁公基”项目的重要“引子”,对地方经济建设发挥重要支撑作用。沿海城市无一不把港口开发建设作为城市发展的重要布局。丹东港辐射东北三省和内蒙古的广阔腹地,粮食、煤炭、矿石、钢材、木材等大宗货物资源丰富,港口区位优势明显。

(二)丹东港融资能力相对强。丹东港经营规模在辽宁周边港口处于第二梯队,其经营效益在丹东市绝对上数。在东北三省,象丹东港这种既符合国家产业政策,又有规模效益的项目,也实在不多。丹东港在银行券商心目中是绝对的大客户。三年下来,丹东港新增借款融资高达140亿。丹东港“借新还旧,以债养债”的发展路子似乎并不难走。尽管丹东港也曾爆出拖欠工人工资等不利征兆,但“瘦死的骆驼比马大”的经营信条,让银行券商痴心不改,“蒙眼”狂奔。

(三)银行收益和派生存款高。17家银行券商扎堆给丹东港放款融资,很重要原因来自金融机构的考核压力。对于银行券商而言,只要企业规模足够大,肯接受利率高定价,能满足“造”存款、给中收的基本要求,银行券商就有放贷、发债的内在动力。2016年末丹东港负债总量373.15亿,其中应付债券(公司债券+中期票据)69.1亿,占比达到18.5%;丹东港发行的企业债券利率偏高,最高达8.5%,比银行同期贷款利率高3.75个百分点;银行融资中大量使用银行承兑汇票。到今年6月,丹东港账面货币资金15.21亿,其中14.41亿为银行承兑保证金。在资金买卖需求上,丹东港与银行券商可谓是各取所需,一拍即合。

《国际金融报》报道,截至记者发稿,建设银行、中国银行、农业银行等几家国有大行均暂无回复。而工商银行则是直接回复称,此事是债务人的事情,银行不便回复。记者也就相关问题采访了丹东港债务融资工具相关业务联系人,但该联系人对记者表示,目前该公司领导忙于事务处理,对外统一不作回复。