如果股神巴菲特来A股市场,这5只股票可能有戏

明天,我们的手机又要被巴菲特刷屏了!

北京时间5月4日22:15,一年一度的伯克希尔·哈撒韦公司股东大会将在美国奥马哈举行,预计将有约3万名股东参加,同时还有数百万人在线观看。本届股东大会最值得关注的问题包括:

1

巴菲特的继任者是谁?

——“巴神”已经88岁,芒格已经95岁

2

伯克希尔超过1100亿美元的现金如何处理?

——看看这家公司32万美元一股的股价,还觉得茅台贵吗

3

回购规模将高达1000亿美元?

——值得买入的好公司不多了,只好买自己

不过对于A股股民来说,可能更关心这样的问题:巴菲特对中国市场有什么看法?A股有哪些股票符合其选股标准?

哪些A股能入法眼?

巴菲特选股有很多标准,但有明确量化标准的,他只说过一句话,就是连续10年每年的净资产收益率(ROE)大于20%。

所谓净资产收益率(ROE),就是公司利润与股东权益的比值。它代表着投资者的投资收益,简单来说,就是企业能给投资者赚取多少钱。

ROE是企业长期赚钱能力的一个衡量标准,ROE越高,意味着在同等的股东资本投入下,赚取的净利润越高。参照可口可乐的标准,即连续10年保持ROE在20%以上,就是巴菲特可能中意的公司。

那么,A股之中有哪些公司满足巴菲特的标准呢?

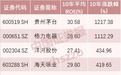

Wind数据显示,在2009年至2019年10年时间内,净资产收益率ROE(扣除/摊薄)连续超过20%的上市公司,A股仅有5家上市公司,分别是贵州茅台、海天味业、格力电器、洋河股份、承德露露。

这5家上市公司,近10年的股价平均涨幅为690.49%,换算成年化收益率是22.97%。其中涨幅最大的是贵州茅台,10年涨了12倍,其次是格力电器,10年涨超11倍。

数据来源:Wind

时间跨度:2009年4月30日-2019年4月30日

如果我们把ROE标准放宽到15%,即连续10年保持ROE在15%以上。那么,A股之中又有多少公司满足这一标准呢?

Wind数据显示,在2009年至2019年10年时间内,净资产收益率ROE(扣除/摊薄)连续超过15%的上市公司,A股有14家,分别是双汇发展、贵州茅台、海天味业、海康威视、格力电器、华东医药、洋河股份、承德露露、恒瑞医药、崇达技术、东风股份、福耀玻璃、东阿阿胶、金螳螂。

这14家上市公司,近10年的股价平均涨幅为551.72%,换算成年化收益率是20.62%。其中,恒瑞医药、贵州茅台、格力电器3股涨幅超过10倍,华东医药、海康威视、金螳螂3股涨幅超过5倍。

数据来源:Wind

时间跨度:2009年4月30日-2019年4月30日

巴神策略是否水土不服?

近10年来,“股神”巴菲特的投资收益如何呢?

据媒体计算,若一个投资者在10年前买入1美元伯克希尔股票,如今的回报约2.4美元,但如果把这1美元投到了标准普尔500指数基金中,如今的回报约3.2美元。也就是说,在过去10年中,投资伯克希尔的收益还没有投资标准普尔500指数基金高。

在近百年来全球金融资产表现最差的2018年,“股神”似乎过得也不顺心。遭遇了苹果业绩不及预期、卡夫亨氏业绩变脸等各种“雷”,伯克希尔在2018年四季度亏损超过250亿美元,但全年依然赚超40亿美元。

但在A股,巴菲特的选股策略似乎仍然可行。

近十年来,A股所有股票中涨幅超过5倍的有108只,超过10倍的有29只。十年10倍的这29只个股,十年平均ROE的中位数为14.88%。在此期间,上证综指的涨幅是24.72%,沪深300指数的涨幅是50.2%,中证500指数的涨幅是74.59%,深证红利指数的涨幅是132.51%。

显然,那些具备长期赚钱能力和分红能力的公司,若在合理的价格买入,长期持有大概率可以超越市场。但需要指出的是,价值投资绝不等于一个ROE指标,据此选出的股票也不一定都是合适的投资标的,只是帮助我们更容易找出那些好公司。

上面的数据说明了两个问题:

第一,就像巴菲特说的:“通过定期投资指数基金,一个什么都不懂的投资者通常都能打败大部分的专业基金经理”,巴菲特曾先后十余次推荐指数基金。

在巴菲特看来,绝大多数投资者很少投资指数基金,结果他们投资股票的业绩大多只是平平而已,甚至亏得惨不忍睹。投资股票亏损的原因主要有三:

1

成本太高,投资者买入卖出过于频繁,或者费用支出过大;

2

投资决策是根据小道消息或市场潮流,而不是经过深思熟虑并且量化分析上市公司;

3

盲目追涨杀跌,在错误的时间买入或卖出。

说的是你不?

第二,实践证明,A股中那些赚钱能力最强的公司,能为投资者带来丰厚的长期回报。

A股上市公司的整体增长水平优于社会企业平均水平,格力电器、万科A、招商银行、中国平安、福耀玻璃等龙头企业的长期股价走势图,都跟企业的发展路径相吻合。

价值投资的方法在A股并没有失效,事实上A股每隔几年都会为价值投资者创造一次捡便宜的好机会,让投资者更容易遇到好价格。无数大师都强调过,投资的全部就是:寻找好行业、好公司、好价格。

最后说一下,巴菲特到目前为止买过两只中国股票——中国石油和比亚迪。

2003年,巴菲特以1.6港元的价格买入中国石油H股,在2007年股价达到13.5港元时清仓,持有4年收益超过7倍(已考虑复权因素,下同)。巴菲特买入时,中国石油的市盈率仅5倍,而中国石油2007年在A股上市时,48元的开盘价对应的市盈率高达63倍。

2008年,巴菲特以每股约8港元的价格认购了2.25亿股比亚迪股份。目前,巴菲特仍持有比亚迪股份,其最新股价为53.55港元,收益已超5倍。巴菲特买入比亚迪股份时对应的市盈率仅10.2倍,目前其最新市盈率为39.29倍。

附表:

数据来源:Wind

时间跨度:2009年4月30日-2019年4月30日