宜人贷向何处去:近几个季度业绩糟糕 坏账率开始上升

7月11日,国内P2P第一股宜人贷公布第一季度财报,同时宣告与母公司宜信完成重组,“宜人贷”品牌将升级为“宜人金科”。 更为重要的是,公司原CEO方以涵、首席风险官裴益川双双宣布离职,重组后的宜人金科将由实控人唐宁亲自担任CEO。 一位长期跟踪互金行业的业内人士告诉市界,方以涵离职,大家都觉得很意外。 方以涵早年毕业于哥伦比亚大学,在美国工作了十几年。2011年,她回国加入宜信集团,次年带领一支20多人的团队创立了P2P平台宜人贷。7年间,宜人贷从无到有,逐渐跻身行业龙头,甚至赴美上市成为P2P第一股,方以涵功不可没。 她的离开,宣告了一个时代的终结。 01

宜人贷去P2P

P2P曾是宜人贷最显著的标签,但唐宁打算撕下它。

公告显示,宜信将线下贷款中介机构宜信普惠和理财平台宜人财富等业务装入宜人贷,后者将成为一个综合金融服务平台,为客户提供财富管理和消费者信贷服务。 最近出席的公开活动中,唐宁频频提及上市公司乃至整个宜信集团的财富管理业务,大谈资产配置和母基金,对P2P几乎只字不提。 至于原因,

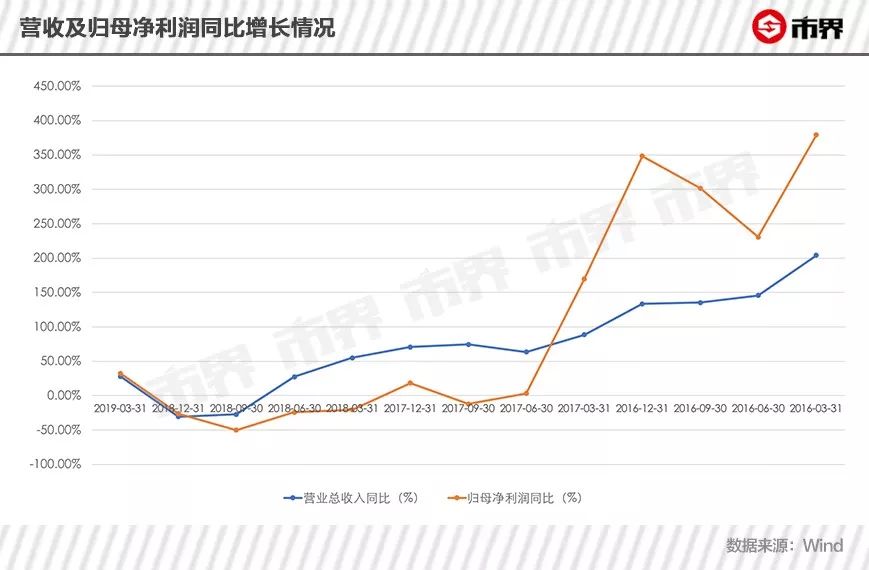

或许与宜人贷最近几个季度糟糕的业绩表现不无关系。

2018年第一季度至第四季度,宜人贷净利润连续4个季度出现同比下降,降幅均在20%以上。 第三和第四季度,其营业收入也出现同比下降,为上市以来首次。

值得注意的是,2018年第一季度,上市公司更改了收入确认方式,将本应在每月确认的月度服务费在贷款发生时一次性确认。 新收入确认法下,公司2018年营业收入为56亿元,同比增长6%。 但若按照旧收入确认法,其2018年营收应为46亿元,同比下降17.66%。

财报显示,营收和利润下降的主要原因是新增贷款数量减少。2018年公司新增贷款金额为386亿元,同比减少约28亿元,降幅6.76%。 另一方面,平台撮合贷款信用风险出现波动,公司不得不将相关或有负债的拨备提高,加上对上述一次性确认的月度服务费形成的合约资产计提大额拨备,其运营成本和费用同比飙升约24%,蚕食利润。 总而言之,P2P业务已经无法拉动公司业绩高速增长。 02

规模游戏

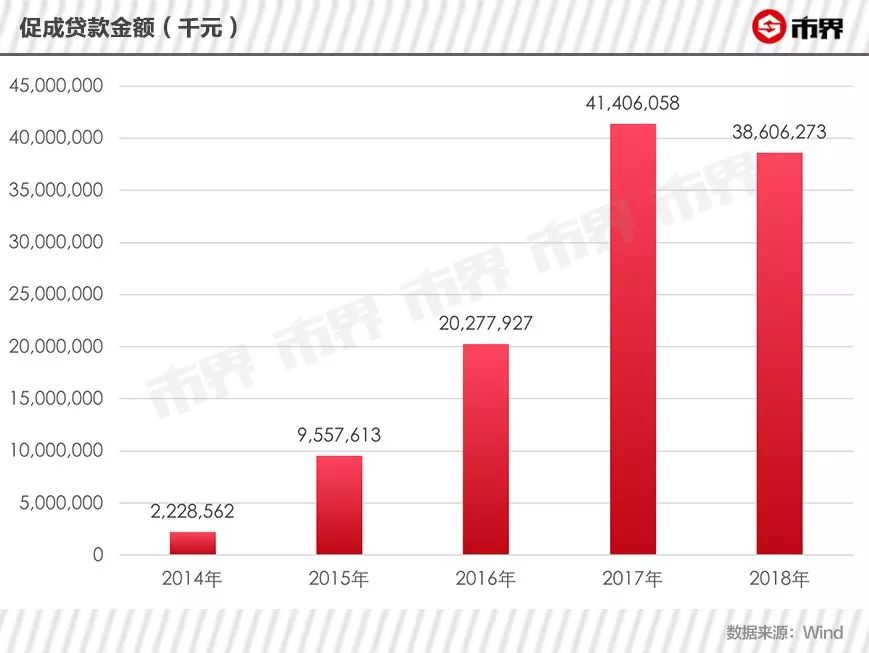

P2P借贷业务曾是宜人贷的金鸡母。 2015年—2017年,公司营业收入从13.58亿元上升至55.43亿元,复合增长率高达102.06%;净利润从2.85亿元上升至13.72亿元,复合增长率为119.55%。 2018年,P2P网贷行业迎来史上最强监管,大批平台爆雷、清盘,宜人贷的增长也走到尽头。前述业内人士表示,主要原因在于监管限制平台贷款规模,而规模是他们的命根子。

▵ 全球移动互联网大会上,宜人贷展台

P2P网贷平台的商业模式主要是对接借款人和个人投资者的需求,提供借贷撮合服务,并从中收取交易费和服务费。 具体而言,贷款撮合成功后,宜人贷将一次性向借款人收取交易费,并在后续按月收取月度服务费;针对出借人,则主要是按月收取账户管理费。 宜人贷2018年超过6成收入来自借款人缴纳的一次性交易费,此前,这一数据更是超过9成。也就是说,

交易费用是宜人贷最主要的收入来源。

只有贷款规模不断扩大,其业绩才能持续增长。

另一方面,规模也是宜人贷控制风险的关键因素。 某网贷平台负责人林玉成(化名)告诉记者,宜信(宜人贷母公司)刚开始是抢银行不要的客户,或者说在银行获取的贷款额度不够的客户,后来整个互金行业都在争抢这类客户。 这类借款人天然具有较高的逾期率。他透露,“如果跑完整个贷款周期,从整个行业来看,情况较好的平台真实坏账率在15%—20%,差一点的能超过50%。” 此前,宜人贷将全部贷款按照借款人信用等级从高到底分为A、B、C、D四个等级。2013年,宜人贷只发放A类贷款,2014年,A类贷款占比高达86%,但这两年宜人贷分别亏损5086万元和2752万元。 2015年,宜人贷D类贷款猛增近1000倍,占整体新增贷款比重超过80%。整体新增贷款规模接近100亿元,同比激增3倍以上。同期,宜人贷录得净利润2.85亿元,扭亏为盈并成功挂牌纽交所。 也就是说,

宜人贷通过向信用最差那部分借款人放款实现了业绩的爆发式增长。

2017年, 宜人贷将贷款风险评价等级由四级调整为五级, 对比前后两种评价体系,原占比80%左右的D类贷款,有可能被分散到新体系的三四五级贷款中。 照此来看,2017年—2018年,宜人贷新增贷款中,原D类贷款规模分别超过70%和60%。 尽管如此,宜人贷并不担心坏账。林玉成表示,前面发生的坏账始终是小部分,只要公司贷款规模不断扩大,后续收取的交易费用就能覆盖前期坏账。

2014年—2017年,宜人贷新增贷款金额从22.29亿元飙升至414.06亿元,复合增长率高达164.86%,相当于每年新增1.65个宜人贷。同期,其收取的交易费用从1.92亿元增长至52.27亿元,复合增长率超过200%。

如此迅速的增长速度,前期坏账就算再多一倍,宜人贷也能够消化。

一切都在监管哨声吹响时戛然而止,

“三降”之后,宜人贷坏账率也开始上升。

截至2018年12月31日,公司2016年和2017年促成的所有贷款的净坏账率分别高达10.3%和10.9%,达到历史新高。 由于互金行业并没有统一的逾期率和坏账率计算方式,各平台无法进行横向比较。宜人贷曾提取贷款总额的8%设立“质量保障计划”对投资者进行本息保障,说明其对坏账率的预估大约为8%。

从上述坏账率来看,坏账风险已经超过宜人贷当时的预估。

03

监管紧箍咒

如果说通过规模增长掩盖风险还是正常的商业行为,P2P们层出不穷的违规行为就是在监管的底线疯狂试探。 在P2P网贷平台的经营中,长期存在高利贷、砍头息,甚至是套路贷、虚假标的等违规行为,不仅给老百姓带去不小的损失,也冲击了正常金融秩序。令人遗憾的是,即便像宜信这样公认数一数二的大平台,也存在不少违规或变相违规问题。 林玉成及前述业内人士均向市界表示,宜人贷会收取高比例“砍头息”。所谓砍头息,指的是在贷款促成之时,平台会直接从投资者借出的本金中拿走一部分,剩下金额再转移给借款人,而借款人还是按照投资者借出的金额还本付息。 早在2017年,监管已经命令禁止所有形式的砍头息,但几乎所有P2P平台都在阳奉阴违。

宜人贷的做法是,将包括砍头息的金额称为合同金额,借款人实际到手金额称为本金,通过文字游戏打擦边球。

因此,在宜人贷出借人界面上,所有出借标的金额都有零有整,而借款人界面的借款本金却大多是整数。 新浪旗下黑猫投诉平台上,大量用户投诉宜人贷出现砍头息、高利贷,被晒出的还款计划截图中,几乎都存在合同金额大于本金的情况。

“砍头息”的存在必然推高借款人实际承担的综合借款利率。

以截图中的借款为例,用户实际借款78000万,最终还款139495.18元。按照本金一直为78000元计算,年化利率高达26.28%。关键在于用户每一期都在归还本金,本金在不断减少,因此实际利率显然高于26.28%。根据市界测算,若该用户按等额本息方式每月还款3874.87元,则实际综合年利率达到44.82%,远超国家规定的36%高利贷线。 除此之外,宜人贷还屡屡被媒体曝光存在阴阳合同、暴力催收等问题。截至8月15日,宜人贷在聚投诉平台上的投诉量高达4832条,黑猫投诉上的投诉量为379条,内容基本都涉及上述违规或变相违规行为。 宜人贷的做法几乎都是行业惯例。P2P平台实际运营成本很高,借款人支付的利息必须覆盖平台获客成本,支付给出借人的收益,以及以质量保证计划或担保/保险公司承保等形式存在的本息保障费用。 根据林玉成提供的信息,市界算了一笔账。平台获客成本6%—10%,出借人收益10%—12%,覆盖可能产生的坏账成本15%—20%,一个坏账率稍好的平台,运营成本约为贷款本金的31%—42%。

如果平台要赚钱,这个综合费用率必须更高,分分钟突破高利贷认证线。

按宜人贷披露的历史数据,借款人承担的包括本息保障费用等在内的综合交易费率约为23%—35.4%,支付给出借人的年化收益率为10%—12%。出借人实际承担费用率约为33%—47.4%,同样在36%的高利贷红线上下游走。 如此高昂的运营成本之下,国外在线P2P标杆企业,如lending club等一直在亏损的泥潭中挣扎,而国内P2P平台却赚得盆满钵满。林玉成直言,国内P2P平台能够一直保持盈利,靠的就是收取高昂费用,即变相高利贷。

P2P平台违规行为屡禁不止,根源就在于此。这从来不是一个利润丰厚的行业,要赚大钱只能铤而走险。 正因如此,监管政策层层加码之后,P2P平台雷声不断。更让从业者揪心的是,监管似乎越来越不看好整个行业。 市界从多名业内人士处获得的消息显示,

监管层面似乎不打算再推动P2P网贷备案,意味着所有P2P业务将无法得到合法合规的地位。

最新的监管动向显示,监管重点已转为“支持和推动机构良性退出或平稳转型”,备案的声音再未出现。

“互金已经落幕了。”林玉成感叹,绝望溢于言表。

04

去向何方?

覆巢之下,安有完卵。

整个行业已经进入倒计时,宜人贷们将去向何方?

日前,业内贷款余额规模第一的平台陆金所传出“退出P2P”业务的消息;规模第二的玖富集团在赴美IPO的招股书中自我定位为金融,绝口不提P2P;宜人贷排名第三,刚刚宣布完成战略重组,还改名为“宜人金科”。 看似胸有成竹尘埃落定,其实不然。

监管主要提供了3个方向,网络小贷、助贷或者消费金融,但林玉成认为都不容易。

网络小贷公司的牌照并不难拿,但大部分网络小贷的杠杆率只有一倍,也就是说,公司有1亿元资本金,最多只能放2亿元贷款。此外,网络小贷牌照通常都有地域限制,难以全国开展业务,规模很难做大。 助贷,即为银行等具备放贷资格的金融机构转介借款人。这个模式的难点在于,金融机构提供的回报或许很难抵偿P2P高昂的获客成本,而相当部分P2P借款人根本不符合银行等金融机构放贷标准。 消费金融的难点在于牌照发放门槛太高。 根据银监会规定,消费金融牌照申请发起人最近一年营业收入不得低于300亿元,且主营业务为提供适合消费贷款业务的产品。仅营业收入要求已经将全部P2P平台挡在门外。 截至2018年,宜人贷年营收不到60亿元,远远够不上消费金融牌照门槛;公司拥有一张小贷牌照,但超过400亿元的贷款余额要求其自有资本超过200亿元,几乎没有盈利的可能;助贷似乎是一个可能的方向,但唐宁似乎不想走这条路。 宣布重组完成时,唐宁宣称宜人贷将转型财富管理和消费者信贷服务,方向看似清晰,实际包括多种可能性。 宜人贷往何处去?他们或许也没有答案。