股票分红后还要交税?搞不明白的话可能不赚钱反赔钱

2019年招商银行的分红到账了,大约2014年首次买入,当时买入价在10元左右,五年的时间,招商银行已经涨到35元左右的位置了,这几年来领跑银行股,相对于当时购买的价格,股息率已达到10%左右,五年累计分红已占到投资成本的38%。

当然假如你开始买的是四大行,股价也会翻倍,另外,工行、建行、农行这些大行每年都会把利润30%左右分红,加上股价一直低估的恐怖,收益算下来远超A股大部分上市公司了。

01

什么?股票分红还要除息?那我要分红是为了交税吗?

是的,股票每年分红后,股价会相应的减去每股分红的价格。仍以招商银行为例,根据公告股权登记日为7月11日,除息日为7月12日,那么公司会委托证券公司在7月11日晚间将每股0.94元的分红打到股东的账户上。

分红是要交税的。很多人可能不知道,公司每年的利润已经交过所得税,分红为什么还需要重复交,作为持有100股的“大股东”,甚是不满意。其实分红是交的所得税,根据所得税法,个人所得的股息、分红都是要交税的。

但是还好,A股为了鼓励理性投资、长期投资,减少短期非理性波动,规定,连续持有一只股票满一年后,股息免税;持有时间超过1个月不满1年的,收取10%的所得税。对于持有时间不满1个月的,只能老老实实缴20%的税了。

不仅如此,股票分红后还要除息,那么自己账户资产没有丝毫增加,可能还会缴纳所得税。很多人就奇怪了,我这是为了交税?

答案肯定不是。每股股票代表着企业的一部分所有权,股票的价值(而非价格)也就是代表那部分权益的价值。

现在假设股票的价格可以时刻反映股票的价值,这样的话,正常有现金流入的公司,企业股票价格(价值)每天都在增加,这就类似货币基金,分红(先假设100%分红)可以看作是一年的利息一次性分完了,股票价格又回到了年初。当然企业不会把利润全部分掉,但是道理类似。这样股票分红后,随着企业价值的增加,股价在波动中就会填权上涨。

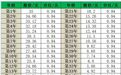

那有不填权的情况吗?我们以招商银行为例,如下表所示,假设现价35元,每年分红0.94元,不填权会发生什么情况。当第39年的时候,相当于倒贴钱,把整个银行送给你了。以现在招商银行1.2万亿的价值(预估),收益远超股神巴菲特。

而且,可以预计未来分红能力会越来越强。成熟期以存贷业务为主的银行,分红应该占利润的50%以上,看看富国银行和恒生银行就知道了。

02

分红后,投资者不赚反赔

说到分红,就不得不说说A股史上最抠门“铁公鸡”之一的浪莎股份。2007年,浪莎股份借壳长江控股登陆资本市场,顶着“内衣第一股”的头衔,风光无限。

然而浪莎股份上市11年来从未有过分红,其前身长江控股过去也是一只“铁公鸡”,除了在上市首年1997年推出10送2股,从1998年到2007年卖壳也是一毛不拔,每年年报都是不分配。因为多年未分红,浪莎股份曾在2018年2月6日收到交易所监管函,要求浪莎股份董事会向投资者说明长期不能实施现金分红的原因。

终于在2018年4月23日,浪莎股份发布2017年年报。报告期内,公司实现营业收入3.43亿元,归属于上市公司股东的净利润2295.36万元,分别较上年增加27.63%、70.55%。重点是,公司拟向全体股东每10股派发现金0.6元(含税)。

铁公鸡终于拔了几根毛,这无疑是监管者的一次胜利,但投资者却什么都没得到。浪莎股份不是每股派了0.06元红利么?但除息和红利税让投资者不赚反赔了。

03

股东最主要的收益来源

在二级市场上,买股票大都想着以股价的上涨达到获利目的,更多的考虑股票的交易属性,而忽视了股票的股权属性。投资股票的收益来源主要有两种:一是股价的上涨,二是分红。股价的变化跟企业的内在价值及市场的情绪波动有关系,在这不作讨论,而分红是实实在在能看到的收益。

如果以买企业的心态来买股票就好理解的多。如果企业没有上市,那作为股东,主要的收益就是每年的分红。企业的效益好,有发展前途,作为股东则希望每年加大分红,而不是关心我的公司现在市场报价多少。

04

股息再投资——弱市的保护伞,收益的加速器

高股息策略已被很多人证明是可以跑赢指数的,美国著名教授西格尔其著作《投资者的未来》中通过美国股市证明了股利再投资才是股东利润最主要的来源。根据统计,美股1871-2003年,除去通货膨胀因素后97%的股票收益来自于再投资的股利,只有3%来自于资本。

这是美国的例子,看下A股的例子,以过去9年回测一下,招商银行、中国神华及格力电器的股利再投资和不投资的收益差别。如下图:

通过复盘发现,招商银行、中国神华及格力电器的股利再投资对比不投资的收益分别是1.22倍、1.08倍及1.27倍,差别还是比较大的。

在三家公司复盘的过程中,总结有以下几点心得:

1)股息再投入,时间越长,威力越大。前提是买的公司可以持续为股东创造价值;

2)股票的成长性也尤为重要。格力电器收益超过十倍,而招商银行只有3.85倍;收益的差别主要是每年利润增长的差异;

3)股票估值的重要性再怎么强调都不为过。例如中国神华买入时市盈率为14.41倍,经过9年至现在市盈率降为8.9倍,9年收益只剩下1.48倍,收益率与债券相差无几。

05

高分红公司可以避免踩雷

能不能持续进行大比例分红,很能说明一家企业的经营状况与现金流状况。能高比例持续分红,说明一家公司经营良好,现金流强大,利润含金量高,管理层回报股东意愿强烈。有的公司可能账面利润年年高增长,业绩靓丽,但是却分不出一分钱,只是纸面富贵。到头来可能只赚了一堆存货、应收账款、厂房及设备。

还有一个更重要的是,分红比例大且持续的公司,证明有良好的财务状况,一般不会财务造假。投资股票很重要的一点就是小心黑天鹅的发生,之前的康美药业事件就给我们上了生动的一刻,前有乐视网、獐子岛,“扇贝游走了”、“扇贝又回来了”的故事时不时在A股发生。

06

投资高股息票陷阱

时刻关注股息的持续性,这也需要判断公司未来的经营状况,还有公司的分红意愿。对已经打上高股息票标签的公司来说,一旦少分或者不分红,市场立刻会用脚投票,尤其是红利类的基金会马上抛售。

避开高增发、高分红类的公司。一边向市场要钱,一边高分红,何必呢。牌坊都立不好的事,不好做。

一边高分红,一边用更贵的融资,估计是大股东缺钱了。

总结一下:分红是股东获得回报很重要的一种方式,股利再投资可以使收益锦上添花。一家公司有良好的经营前景,分红可持续并且增长,可能才是最重要的。

注:文章整合于网络,仅供参考,不构成任何投资性意见。