持续上涨,地缘政治风险推升开年金价

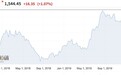

2019年12月以来,全球股市不断冲高,与此同时,在大部分时间里,黄金随着股市同步不断上涨。短短两个月间,从11月的最低点1460美元/盎司附近飙升至目前的1544美元/盎司,逼近2019年的高点1566美元/盎司。

2020年1月3日,地缘政治风波再起,这一因素直接推动国际金价大涨逾1%,油价更是飙升超2%,亚洲股市震荡。消息称美国在伊拉克发动空袭,伊朗一名高级指挥官身亡,加剧了地缘政治紧张局势。

一边是全球经济低位企稳复苏的预期,一边是央行仍极其宽松的立场,一边又是不断浮现的地缘政治问题,2020年究竟会否成为另一个黄金大年?目前需要关注的事项又是什么?

黄金逆势大涨的两大推动力

面对股、金持续齐涨的特殊局面,嘉盛集团资深外汇分析师黄俊对第一财经记者表示,之所以从2019年四季度以来持续看多黄金,主要因为黄金有两方面的潜在推力——抗通胀性和避险性。

“黄金在2019年的上涨和美联储的降息周期契合,当时主推黄金的主要因素是抗通胀性。在2019年12月下旬,黄金重新开启的一段上涨,主推力是黄金的避险性。随着美股等核心资产不断创出新高,以及市场对2020年美国经济的担忧情绪,众多机构将黄金作为对冲风险的工具。如果2020年美国经济真的增长乏力,黄金的避险性可以对冲相应风险。” 黄俊告诉记者。

“的确圈内都在探讨黄金、油价、股价一起大涨的行情,金价是一致预期推动上涨的,包括对经济长期下行的预期,地缘政治也是个催化挤。” 某期货黄金交易员告诉记者。

2019年是黄金的一个“大年”。2019年4月中旬黄金从1266美元的低点达到了这一轮腾飞的近高点,上涨了将近300美元,2019年年初至今累计上涨超过20%。 渣打银行报告提及,反弹的动力来自美债实际收益率的下降以及全球负收益债券数量的激增;不寻常的是,黄金上涨发生在美元没有贬值的时期,突破了历史相关性。2019年11月,黄金在回调位1450附近触阶段底部后反弹。“目前在技术上已经确定了黄金在周线级别的触底,并有望再度挑战前期高点。”黄俊对记者表示,目前黄金的技术涨势在长线上仍保持完好,并有望进一步上行。

地缘政治、美联储将主导2020金价

事实上,黄金近两个月已经默默反弹了超6%。究竟2020年什么因素会主导金价?

对此,接受采访的多家机构一致认为,地缘政治、美联储货币政策将起到主导作用。

黄俊告诉记者,当金价来到1545附近的高位,下一步需要关注的是:全球的特别是产油区会否出现地缘政治冲突;美联储在2019年12月议息会议中表示将在2020年暂停降息,进入到货币政策观察期。因此需要观察美联储在2020年是否会继续降息或者执行QE政策。

历史数据显示,美联储的预测很少精准,2018年底时还预计2019年将加息一次,但却以连续降息3次出现。“假设2020年一切数据不再恶化,在税改效应的减退下,2020年美国经济仍将小幅下行,需要降息1次;而如果情况差于预期,那么需要降息至少3次。”海通国际首席经济学家孙明春对记者表示。

上海中期期货研究员闫星月则对记者表示,目前仍看涨黄金,2020年的逻辑在于地缘政治的不确定性和美元弱化这两方面。

此外,各大机构认为,央行扩表在所难免,这或将中长期利多黄金。“如果更多的央行进行扩表,那么金价可能会再上涨30%,并可能触及每盎司 2000 美元。这将是2020年的意外事件。”渣打全球宏观策略主管罗伯逊告诉记者。

在渣打看来,美联储在2019年前三个季度大规模降息,但最近已经暂停了降息周期。央行越来越不愿意将利率推向零下限(ZLB),甚至对负政策利率感到更加沮丧。但各央行为应对经济放缓而进一步采取资产购买的形式来放松的可能性越发明显。

一些黄金交易员称,在连续两年来过多地缘政治等不确定性影响下,天量的流动性存在,机构为了寻求收益必然要配置权益类资产,股市的攀升似乎成为必然;但另一方面,也有一部分流动性同时流入黄金,这包括了避险、投机资金,也包括了近两年不断增配黄金的全球央行们。