央行数字货币来了!“碰一碰”功能秒杀微信支付宝

独家抢先看

文|花朵财经研究院

阅读本文之前的提示:

1.不熟悉区块链的朋友请注意,本文所提的“数字货币”和若干年来人们习惯的“电子货币”不是一码事。两者都是去现金化,但电子货币只是将货币换了个方式记录,数字货币却是以全新的技术重构了货币。

2.重大的变革常来得无声无息,中国的数字货币改革或许在未来五十年内改变世界的大事中都能排上一席之地。

3.本文教你如何在未来世界藏私房钱。

1

央行数字货币(DC/EP或DCEP)落地

4月16日, 央行数字货币首个应用场景在苏州相城区落地。

苏州相城区各区级机关和企事业单位,将在4月份完成央行数字货币(DC/EP)数字钱包的安装工作。5月,其工资中的交通补贴的50%将以数字货币的形式发放。

另据媒体报道,数字货币由央行牵头进行,各家银行内部正在就落地场景等进行测试,有的已经在内部员工中用于缴纳党费等支付场景。

▲网传农行数字货币钱包内测图

测试页面显示,DCEP钱包支持数字资产兑换、数字钱包管理、数字货币交易记录查询、钱包挂靠等功能,同时也支持扫码支付、汇款收付款、手机芯片等基本功能。

此外,除了农业银行,其他几个大型国有银行也有相应的内测钱包,并会陆续开放。

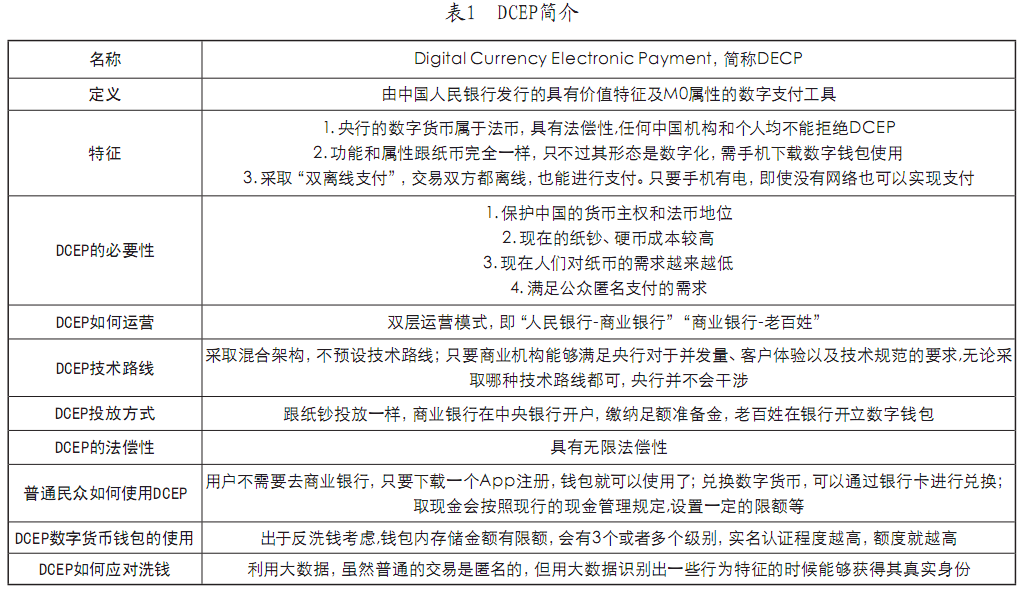

央行推出的DE/CP(央行法定数字货币)是老行长周小川在2018年人大上命名的。

DC,指digital currency(数字货币);

EP,指electronic payment(电子支付)。

对比货币的三大职能:支付手段、记账单位、储值工具,DCEP的字面意思显然更倾向于支付手段。但显然,DCEP要做的,不仅仅如此。

2019年8月10日,在第三届中国金融四十人伊春论坛主论坛上,IMI学术委员、中国人民银行支付结算司副司长穆长春表示:

经过五年研究,央行数字货币可以说是呼之欲出了。他介绍了央行数字货币的设计理念和技术架构,有以下要点:

1.采用双层运营体系,央行做上层,商业银行做第二层。

2.不改变流通中货币债权债务关系,为保证不超发,商业机构向央行全额缴纳准备金。

3.DC/EP一定要坚持中心化的管理模式。

4.现阶段的央行数字货币设计,注重M0替代,而不是M1、M2的替代。

2

为什么我国要推行数字货币?

前面说了,DC/EP相当于M0,是纸币的电子化。那么问题来了,好端端的,为什么要弃纸币而选择数字货币?

在这里可以先推测一下,纸币不会被立即废弃,即使各方面条件完全成熟(智能手机全民普及,金融观念深入人心等),在相当长的一段时间里,也会存在纸币与数字货币并行的情况。

所以各位不用担心给小孩发压岁钱不能再塞红包的手感问题,以及不能再床垫下掖藏私房钱等生死攸关的家庭伦理问题……

之所以我国要推行电子货币,首先是我们国家有这个条件。(骄傲脸)

中国移动支付普及程度世界第一,这是个很重要的先决条件,央行推行电子货币基本上不需要对人们进行观念教育,这些事微信支付宝们早就替央妈完成了。

然后,电子货币是人民币国际化的重要一步。例如未来如果中日韩联合退出亚洲统一货币(亚元),谁家的无线支付和货币电子化水平高,谁就一定更具优势。

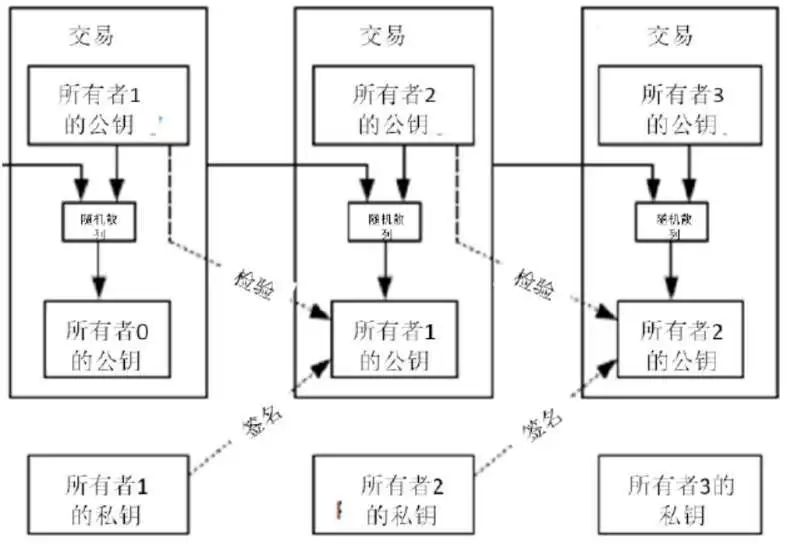

再然后,电子货币的交易私密性,是微信支付宝等基于M1的支付工具根本没法比的,后者正应了那句“互联网是有记忆的”,我们平时通过支付工具买了什么,这些数据无可遁形,但DC/EP采用了“两库三中心”架构,在这种架构下,银行和支付平台的身份不再是交易的第三方,不参与任何交易方不是自身的交易,也无法收集相关信息。

▲两库三中心架构确保私密性

换句话说,用央行数字货币网购,你再也不用担心私人信息裸奔。

以上这些都是央行数字货币的好处,但之所以推行DC/EP,它们都不是最重要的因由。

纸币支付(乃至衍生的电子货币、移动支付)等等,是一个巨大无比又深入人心的庞大系统,要对这个系统进行变革,阻力极大,需要耗费的资源极多,这件事一定需要一个“不得不然”的理由。

这个理由是:现在被全世界一起采用的信用纸币制度,几乎到了寿终正寝的时候。

无论哪个国家的信用货币制度,都有一个不变的趋势,利率在不断降低,货币在不停超发。

稍微具备一点金融常识的人,日思夜想的无非是如何让自己的资产跑赢通货膨胀,通货膨胀是信用货币制度下无解的难题,理论上无论哪一个国家,只要不是社会上存在无穷无尽的资源(乌托邦式黄金当马桶),通货膨胀都早晚有一天达到不可负担之重。

这是纸币财政的痼疾,第一:无论生产力发展得多高,也高不过印钞机。第二,再强大的国家信用,也有面临危机时。

最典型的例子莫过于美利坚,美国够强大吧?再强大也抵不过美联储几十年来不断发行绿纸,美元的购买力一直在下跌,美联储声称自己可以忍受1-2%的通胀率,然而再大的经济体量再厉害的坚船利炮也承受不了数十年上半年的通胀,在这种情况下,一旦遇到大的危机,经济就会出现观音玉净瓶都净化不了的苦厄。

这次新冠疫情带来的多重危机中,美联储已经实行了这么几条:1.零利率(等于是呼吁:大家有钱都别存银行啊!)2.零准备金率(所有银行有多少存款就能用出去多少钱)3.无限量化宽松(继续发钞!)4.将建立“薪资保护计划”(PPP)贷款支持的定期融资机制。

然并卵,弹药打完了也没救活美国经济。市场根本不再相信这些常规工具。

这是为什么?因为美联储数十年来一直在量化宽松(发钞)、发国债,连美联储都不知道如今全世界的美元存量有多少,平时人们相信强大的美国的国家信用,在疫情特殊时期,不再敢信了。

美钞是世界货币,发行量是全球所有货币之冠,堪称无穷无尽,它最底层的逻辑是用无穷无尽的美元来换取无穷无尽的资源,这种模式有朝一日破产并不奇怪,世界上没有任何事经得起长年累月的予取予求。

但其他国家呢?信用货币机制下会不会导致其他国家的货币最终超发到泛滥的情况?

答案也是一定会。

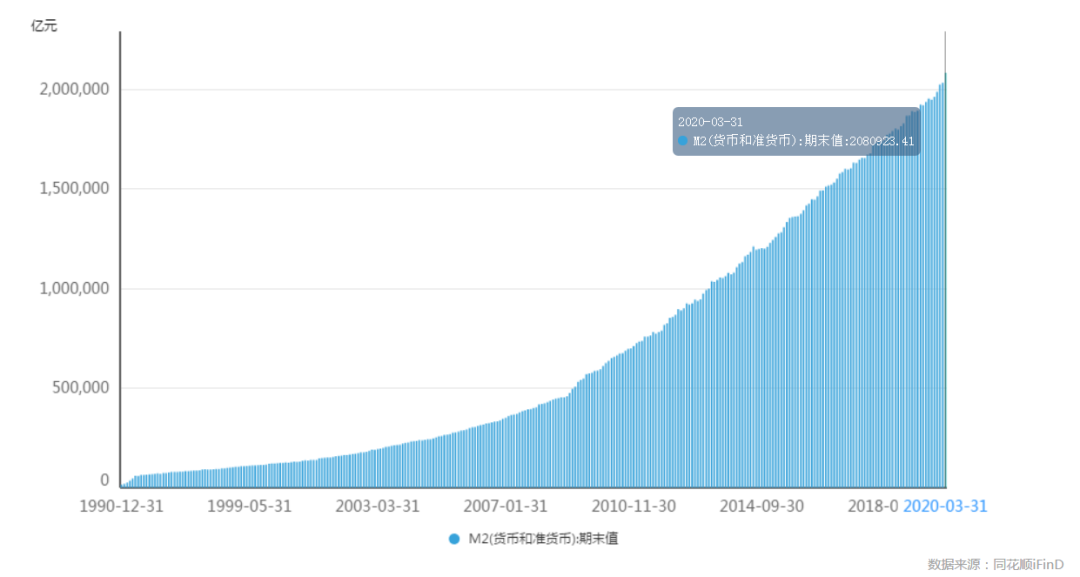

这不是人力可以控制的。我国的货币政策几乎称得上是全球最稳健的几个国家之一,但是多年来我国的M2增速也都稍高于M0增速,所以通胀也在缓慢发生,猪肉这20年来从3块涨到30。

这是由于货币乘数永远存在放大效应。

比方说你有一个企业,向银行贷款100万,在理想状态下,这个100万理论上是以现金形式发放到你手中,然后你去买了……比方说5吨熔喷布。然后卖熔喷布的厂家再把这100万存进银行。

但实际情况是,你向银行贷款100万,这100万并不是由现金发放的,而是银行将电子货币划拨到你的银行账户上,这意味着什么呢?相当于这笔贷款自动生成了一笔新增的存款。

贷款可以派生存款,请注意,这个过程是可以无视准备金的,商业银行就这样完成了信贷扩张。

这是由于电子货币没名没姓,央行根本无法监控,这就等于无中生有创造了一笔货币。

100万是如此,100亿也是如此,一个银行如此,10000家银行也如此,每天都有成千上万亿的这种派生货币出现在银行的系统里,甚至在银行与银行之间放大。

有人可能会问,难道虚增出来的货币央行心里没数吗?总数对不上难道没人知道吗?

是的,没人知道,因为M0(人们手里的现金)鬼知道真正的数字是多少?世上藏在花盆里的私房钱贤妻们知道有多少吗……

正是如此,年年循环往复着信用货币远超应有的货币乘数的情况,神仙也难解。

所以即使不拿美联储来说事儿,M2的增速过快也是极难改变的,通胀几乎可以说是绝对的,是存在长期必然性的。

换句话说,货币的增发量,长期来说几乎总是大于实体经济的增长量的。

于是,利率只会长期降低,央行对货币供给的控制力越来越弱,专家们发现什么模型都不对,强如美联储有全世界最聪明的大脑们坐镇,也只能祭出一堆边际效用越来越弱的货币政策。

这就是为什么,现行的信用纸币必然崩溃,这与社会制度无关,与东西半球无关,是制度本身的缺陷。信用货币系统已经有了几百年的历史,它能撑到现在,已经是非常伟大了。

不可复制,具备唯一性的数字货币,完美补上了现行信用货币制度里最大的漏洞,如果当年发明信用货币制度的先贤有如今的条件,他也一定会选择数字货币。

3

DECP 未来价值在哪里?

央行数字货币投放突然提速,和最近一段时间疫情造成经济影响有很大关系。

今天早上,国家统计局公布一季度经济数据。一季度国内生产总值206504亿元,按可比价格计算,同比下降6.8%。分产业看,第一产业增加值10186亿元,下降3.2%;第二产业增加值73638亿元,下降9.6%;第三产业增加值122680亿元,下降5.2%。

为了能够有效支持复产复工,央行在进行定向降息、降准措施的同时,如何加大已投放货币的利用效率,成了一道早已存在但尚未解决的难题。

传统商业银行为了赚取息差,收取“铸币税”,满脑门的揽储房贷,和现在全国抗疫一盘棋的大局似乎有些格格不入。央行的DCEP出现,直接将货币投向M0领域,替代了一部分而且可能是大规模替代了商业银行向公众提供流动性的使命。

这意味着,之前投放所造成的一大块“铸币税”,现在成为央行可以直接动用的“活钱”。

2020年3月,我国M2余额208.09万亿。

假如M2每年的增长还是维持在8%(虽然现在远超这个数值),就是16.64万亿。如果增量中有20%是DECP的话,就是3.32万亿。

2019年,全国一般公共预算的收入,是18.34万亿,支出,是22.09万亿,赤字也就是3.75万亿。

如果3.32万亿平分到13亿人头上,每人可得2000+ 。这比隔壁日本政府每人发放10万日元的做法,成本更低,更容易做到,而且会刺激中低收入消费阶层进行有效消费。

就算不平均分配,将这笔钱用来减税,也比在银行系统内部空转要强有力的多。

这是互联网思维,去中间商赚差价的货币化表现。

除了形成一个拥有更大“准财政”能力的央行,DECP的出现,一方面,降低纸钞、硬币的印制、发行、贮藏等各环节的成本。另一方面,国内现金(M0)占M2的比重从1998年的11%降至目前的4%,线下支付多被刷卡银行、微信/支付宝等第三方机构主导。基于应用场景的消费端DCEP,一定会重塑支付行业的竞争格局,增强央行及商业银行对货币投放的把控力。还会让人民币国际化多了一个趁手的工具。

“特别声明:以上作品内容(包括在内的视频、图片或音频)为凤凰网旗下自媒体平台“大风号”用户上传并发布,本平台仅提供信息存储空间服务。

Notice: The content above (including the videos, pictures and audios if any) is uploaded and posted by the user of Dafeng Hao, which is a social media platform and merely provides information storage space services.”