作者:薛洪言,苏宁金融研究院互联网金融中心主任

当大家仍在为区块链技术是否“悬在空中”争论不已时,金融机构在区块链技术的探索上已经走了很远。8月17日,“百度-长安新生-天风2017年第一期资产支持专项计划”获得上交所批准,该项目中百度金融作为技术服务商搭建了区块链服务端BaaS,使得各参与机构得以在链上参与ABS项目,至此,首单基于区块链技术的交易所ABS产品落地。

2016年,区块链一词大火,很多机构言必称“区块链”,在很多人看来,这是国人擅长概念炒作。实则不然,真正有价值的东西很难被埋没,区块链便是如此,其在金融机构中的场景应用已经远远超出很多人的想象,其对金融世界的改造或重塑也值得我们期待。在本文中,我们不妨以ABS的区块链化为例,看看区块链对于ABS而言究竟意味着什么?推而广之,再想想区块链之于金融业态,又意味着什么?

ABS是伟大的金融创新,为何在国内却不温不火?

ABS被视作20世纪最伟大的金融产品创新,在国内发展却一直不温不火,原因在哪里呢?其实,从近几年消费金融ABS的探索便可见一斑。

所谓ABS,简单讲就是把缺乏流动性的资产打包,通过结构化设计,变成可在金融市场出售和流通的证券,即资产证券化(Asset- Backed Securitization),当前,前提是该资产可产生稳定可预期的现金流,消费金融ABS就是金融机构把持有的消费金融资产进行证券化的过程。

直观上去看,ABS貌似也没啥了不起,说白了不就是把资产进行打包出售嘛。既如此,为何能称得上最伟大的金融创新呢?其实,ABS的厉害之处在于实现了主体评级和债项评级的分离,使得中小机构只要拥有优质的资产,也可以通过ABS获得低成本融资,为中小机构打开了低成本融资的大门。怎么做到的呢?其方法便是将企业的特定资产组合或特定现金流剥离出来放入一个SPV,并以此为支持(而不是以企业主体信用为支持)发行可交易的证券。在此过程中,实现了企业的主体信用与债项信用的分离。

所以,ABS产品天然适合中小机构,既如此,国内一直存在中小企业融资难、融资贵问题,为何ABS一直没有发展起来呢?原因在于,很大程度上,国内的ABS并未成功实现主体信用和债项信用的分离。这也是国内积极进行ABS探索的机构资信普遍还不错的重要原因。

为何做不到分离呢?根本原因便是底层资产透明性差,难以进行客观公允的债项评级,消费金融ABS尤其如是。消费金融底层资产涉及数千甚至上万笔借款项目,且在动态资产池中动态进出,使得传统的技术手段很难进行精准的信用评估和动态调整,既便可以做到,因为评估方法的中心化和不透明,也难以取得投资者的信任。

所以,从结果上看,国内真正开展ABS业务较多的机构,反倒以主体评级较高的大型机构为主。因为投资者既然不信任债项评级,便只好用脚投票,只选择主体评级较高的机构发行的ABS产品,无论债项评级如何,起码主体评级还是好的。

区块链之于消费金融ABS,意味着什么?

随着互联网、大数据、区块链等技术的日益成熟,在风险发现与控制、解决信息不对称方面已经有了更好的实践,正如前微众银行行长、国金ABS云创始人曹彤在一篇文章中提到的,“运用系统连接、大数据合成、区块链记录的方法进行ABS产品的存续期管理,可以减少人为的操作风险和效率低下的问题,更可以大大提高存续期信息交互的频次与质量”。

区块链之于消费金融ABS,便意味着ABS有望真正实现“主体信用与债项信用的分离”,真正释放ABS的力量,将融资的抵押物由资产扩展为未来的现金流,大大提升发债融资企业的范围和数量级,真正缓解中小机构的低成本融资问题。

作为一种分布式账簿,区块链与ABS有着天然的自洽性。区块链始于比特币,区块链与代币也就有了天然的联系,用代币作为区块链上资产使用权或所有权的证明,便能便捷地把现实世界中的实物资产映射为虚拟世界中的区块链上的符号,再借助区块链时序、不可篡改、弱中心化、公开透明、智能合约等优点,便可有效解决ABS中存在的环节多、流程复杂、底层资产透明度差等问题。

将区块链技术应用于消费金融ABS,借助其时序特征,各方可以看到资产的“全生命周期”;其不可篡改和分布式网络特征,可大幅提升底层资产的透明度,提升中介机构尽调效率,让资金方对底层资产有了穿透式了解,提高投资人的信心;同时,借助区块链的智能合约和分布式网络,可以大幅缓解各机构间的对账清算问题,大幅提升效率。就监管而言,消费金融ABS整体透明度的提升,有助于其更好地防控风险,进而可以适当降低准入门槛。对发行机构而言,区块链的应用成功地把ABS资信从发行人资信转移到底层资产资信上,使得实力较弱的中小消费金融机构低成本发行ABS产品成为可能。

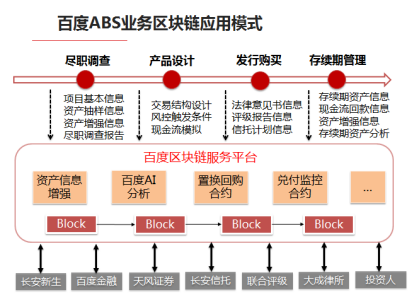

百度副总裁张旭阳曾公开谈到“(引入区块链技术)解决了ABS过程中信息的穿透透明性问题,也解决了我们所谓的风险隔离的问题,区块链在使我们进行一些底层架构的变化”,不妨以百度金融ABS区块链的应用模式为例,看看上述问题是如何被解决的。通过构建联盟链,将参与方的信息写到区块链实现参与节点独立部署、分布式记账,在此过程中各参与方可以共享信息,信息便没法被篡改,从而实现对底层资产全生命周期的信息监控,最终解决资产证券化过程中信息不透明、披露不充分问题。

(百度ABS业务区块链应用模式)

区块链2.0发展迅速,我们正加速进入一个崭新的金融世界

将区块链技术应用于消费金融ABS,既能大幅提升ABS的市场空间,反过来也会加速区块链的商用化落地。其实,我们把视野放开,会发现,这几年区块链技术早已在金融机构生根发芽、结出硕硕果实。

经济学家Melanie Swan曾将区块链的应用范围划分为三大层次,分别为区块链1.0可编程货币、区块链2.0可编程金融、区块链3.0可编程社会。无论是技术延展性还是实际操作性,区块链1.0都已较为成熟。再看区块链2.0,进度也颇为让人振奋,近些年来,从跨境支付、证券发行、互助保险、金融市场清算、贸易金融、众筹、网贷、ABS到金融反欺诈、金融专利保护等,基于区块链技术的可编程金融发展得可谓风生水起,正深层次改变着金融业务模式。基于比特币的网贷平台BTCJam,借助比特币的全球性特征,可以高效便捷地为用户提供全球范围内的P2P借贷服务。Chain联合Nasdaq共同推出了Linq系统,实现了利用区块链技术来进行私有股权的自动化发行和交易,使客户轻松摆脱中间清算结算机构,实现个人对个人的直接股份发行与分配,从而将原本T+3交易变成近乎实时。

我国区块链金融应用也全面开花,典型如央行区块链数字票据交易平台、百度金融发行国内首单基于区块链的ABS、微众银行贷款清算、中国银联积分兑换、,不仅技术水平领先,也极具商业前景;苏宁金融则已经成立区块链实验室,正在积极实践供应链金融业务和票据业务的区块链化。

以上种种,激发着区块链金融商用化不断提速,通过区块链技术赋能金融,使金融业以更高的效率、更低的成本服务实体经济,服务广大普惠客群,那必将是一个崭新的金融世界。

从大的骨架上来看,区块链从数字货币领域向现实世界的扩展已经越来越近。缺的是什么?大概是时间,需要依靠时间去完善细节、依靠时间去达成共识,自然,最后还缺一个杀手级的区块链应用。

对我们而言,耐心等待就好,毕竟,技术一直在进步中。

苏宁金融研究院互联网金融中心主任,高级研究员,清华大学金融学硕士,在互联网金融、商业银行等领域具有丰富的一线实践和研究经验