多银行参与格力混改基金:提供夹层资金 子公司参与股权投资

9月2日格力电器披露股权转让进展,已打63亿元缔约保证金的,只有高瓴和厚朴两家GP的项目公司,此前的多方纠葛,终而落停为两方博弈。

摆在两方GP眼前的,是逾400亿的有限份额和极高的预期利润。背后,则是各方资金一刻不停、静水流深的博弈。毕竟,高瓴或厚朴,甚至两方合作接下400亿,都成为一种可能。

面对格力股权这样的优质标的,如百度、如淡马锡,甚至此前甚嚣尘上的澳门金控集团,一个个让人眼前一亮的机构简直晃瞎双眼,混杂其中,银行这样的庞然大物反而容易被忽略。

记者了解到,目前已有多家银行,参与或曾试图参与到格力混改相关基金中,其中有的银行开始跃跃欲试、甚至走到了与格力高管面聊的一步,却在近期被边缘化,也有银行成为其中一方背后资金中,绝对的主导力量,不仅作为并购贷款参与,也有股权投资与之协同。

已经有哪些银行参与到格力混改基金中,具体的合作方式又是如何呢?

并购贷款提供夹层,银行多方参与其中

相关人士对记者透露,部分大型银行,可能在债权性质的并购贷款和股权投资两方面,都进行了参与。参与银行有工商银行以及其他大型银行。

在企业并购中,银行不同的资金,通常可以扮演不同角色。而部分业内人士向记者透露,各方GP对格力电器的混改基金,其中一种方案,是将混改基金设置为结构化产品,多家银行组成银团,在其中作为夹层,充当优先级。

并购贷款,即企业并购贷款是银行向并购方或其专门子公司发放的,用于支付并购交易价款的贷款,以并购后企业产生的现金流、并购方综合收益或其他合法收入等作为还款来源。

在结构化的并购基金中,银行的并购贷款,通常作为优先级使用。并购贷款的利息率相对较低,能在基金接下大量资金时为其提供助力。

“此前见的GP称项目形式为结构化基金,银行为其提供贷款。”一家曾试图作为LP参与格力混改,但未成功参与的机构内部人士对记者表示。该人士称,自己机构对每年分得股息要求较高,因此看好格力电器的每年分红。而如银团参与其中,上市公司分红将优先转而归还并购贷款的利息,因此该机构放弃了参与。

为啥要加杠杆?四百亿太大了

然而格力混改为何需要银团资金的参与支持?

杠杆的加入可以提升其中股权投资者的收益,但具体到格力混改这里,主要是太大了。对于大型机构的并购,不仅单一机构很难吃下,仅凭股权投资基金也很难吃下。

根据业内人士测算,格力电器此次转让股票的最低价约为45.67元。其计算逻辑出自,4月8日格力电器公告提及的方案出让条款。

当时公告显示,格力集团拟通过公开征集受让方的方式协议转让格力集团持有的格力电器总股本15%的股票。该次转让完成后,公司控股股东和实际控制人可能将发生变更。

该次转让股份的价格不低于提示性公告日(2019年4月9日)前30个交易日的每日加权平均价格的算术平均值,最终转让价格以公开征集并经国有资产监督管理部门批复的结果为准。

对格力电器而言,4月9日的前30个交易日的每日加权平均价格的算术平均值大约为每股45.67元。9月3日格力电器收盘价为57.80元,较该价格上浮了26.56%。

据此前格力电器公告,格力集团持本次拟通过公开征集受让方的方式协议转让公司 902359632股的股份,占公司总股本的15%,股份性质为非限售法人股。

400亿太大,并购贷款作为一种利息较低的杠杆,给机构“小鱼吃大鱼”的可能性。而格力混改的投资回报可能极其丰厚,银行旗下可进行股权投资的子公司也有较多参与。

银行子公司参与股权投资

由于需按规定进行分业经营,银行不能直接进行股权投资,而其投资类子公司可以。

高瓴、厚朴的项目公司背后的LP中,并不乏大型金融机构旗下投资公司的参与。据多方了解,工银旗下某子公司就已参与厚朴的项目公司,参与到股权投资中。

部分接触过此次格力混改的人士向记者表示,近期已有相关机构资金打入格力验资账户。

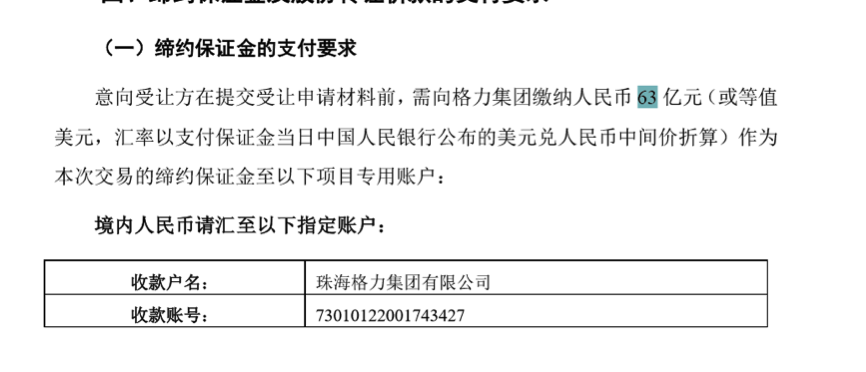

据格力电器8月13日发布的《关于控股股东拟协议转让公司部分股份公开征集受让方的公告》,缔约保证金确实需要提前打入格力集团相关账户。

据凤凰网科技报道,工商银行向厚朴投资组建投资联合体投入了约人民币20亿元资金,协助厚朴投资参与格力项目的竞标。

多位业内分析人士对记者表示,这20亿元的性质,具体是股权还是债权尚未明确,因为目前这笔资金是缔约保证金性质。然而,银行并不会提供“只交保证金不参与投资”性质的资金,工行相关资金确定已参与到厚朴方的LP行列。

然而,工商银行参与的性质到底是股权投资还是债权的并购贷款尚不能确定,上述业内人士对记者表示,具体的参与份额与性质,不会在最终方案敲定前确定。

方风雷曾任职工银子公司前身,张红力在格力公开征集受让方前夜离奇离职

厚朴的项目公司背后,有工银作为LP参与或许并不奇怪,厚朴的多位高管与工商银行渊源颇深。

而无论是厚朴投资的核心人物方风雷,还是其联席主席张红力,都与工行关系匪浅。

1952年出生于湖南的方风雷,曾参与中国首家投资银行中金公司筹建,曾短暂执掌中国银行以及中国工商银行的香港投行子公司(中银国际控股公司和中国工商东亚金融控股公司)。中国工商东亚金融控股公司即当下工商银行子公司工银国际的前身。

2019年9月2日晚,格力电器公布的潜在股权受让者中,厚朴的项目公司为格物厚德股权投资(珠海)合伙企业(有限合伙)与GENESIS FINANCIAL INVESTMENT COMPANY LIMITED (下称“GFI公司”)组成的联合体。

而据投中网报道, 2019年8月12日,厚朴联席主席张红力辞任GFI公司董事,张红力是GFI公司设立之初的一位董事。离任之日恰好是格力电器公告公开征集受让方的前一天。

2018年7月2日,时任工商银行副行长张红力因家庭原因辞去职务。2018年10月,张红力加入厚朴投资担任联席主席。公开资料显示,张红力曾是中国内地从外资银行(德意志银行)引入最高级别的高管。

部分业内人士对记者表示,厚朴投资张红力8月份的紧急离职GFI这一操作,就在格力混改洽谈期间,有极大避嫌的可能。张红力离职工行尚不满三年,可能为保证厚朴资金的合规性,主动进行切割。

然而,即便两大巨头争锋,最终格力混改花落哪家GP,最终结构如何,背后LP有谁,在方案被珠海国资委批准前,仍是未知数。

“如果高瓴、厚朴双方组成联合体接盘凑够400亿,或许抛弃银团的杠杆甚至也是一种选择。”一位业内人士对记者分析。

记者成稿前的9月16日,仍有其中一方仍在募集LP的消息传来。