吉大正元IPO:重销售轻研发,营收增速不及同行

独家抢先看

原标题:吉大正元IPO诊断报告:重销售轻研发,营收增速不及同行

时代商学院分析师 郑一佐

本篇IPO诊断报告聚焦长春吉大正元信息技术股份有限公司(简称“吉大正元”)。吉大正元一直从事以密码技术为核心的信息安全业务,主要产品和服务包括电子认证产品、信息安全服务和安全集成。

【企业档案】

吉大正元成立于1999年2月,经过20年的发展,是国家信息安全行业电子认证领域诸多科研课题及产业化项目的主要承担者之一,主持和参与制定了国家标准9项、密码行业标准26项。截至目前,吉大正元拥有6项发明专利技术及226项软件著作权。2019年6月28日,吉大正元提交了招股说明书,拟登陆中小板。

吉大正元的股权结构较为复杂,先后经过6次增资以及9次股权转让。截至2019年10月,于逢良、刘海涛为吉大正元的实际控制人,两人持有吉大正元28.5%的股份,并且吉林省英才投资有限公司、赵展岳、北京中软联盟科技发展有限公司等为其一致行动人。

在上市辅导期间,令人意想不到的是,吉大正元曾将现任董事长兼实控人于逢良告上法庭。据中国裁判文书网显示,这起诉讼为股权转让纠纷。

2008年3月,于逢良与崔维力约定,于逢良将以349.25万元购买崔维力持有的吉大正元232.84万股股权。随后,两人又约定暂缓支付股权转让价款至公司上市之前。2008年8月,双方办理了股权变更登记。

历时十年后,2018年4月,崔维力通知于逢良准备支付股权转让价款,而不幸的是,崔维力突发疾病身故,致于逢良未顺利支付转让价款。2018年12月,吉大正元将于逢良告上法院,当时吉大正元的法定代表人和董事长为高利。

2019年4月28日,于逢良与崔维力的配偶孙桂平签署《协议书》,并将349.25万元股权转让款支付给孙桂平,随后吉大正元进行撤诉。

【摘要】

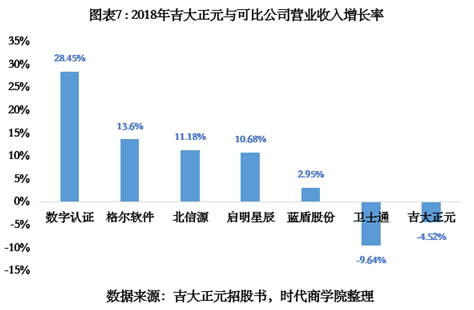

营收增速落后8个百分点。2018年,吉大正元营业收入未增反减,比2017年减少1892万元,营业收入增速同比下滑4.52%,而同期竞争对手营业收入增速的平均值为4.35%,高于吉大正元约8个百分点。

主营业务毛利率落后6个百分点。2018年,吉大正元主营业务毛利率虽有小幅增长,但2019年上半年再次跌落至51.5%,落后同行可比公司均值约6个百分点。电子认证产品是吉大正元的核心产品,盈利能力相对较强,但该业务营业收入占比在大幅下滑,竞争优势有所削弱。而新业务转型成效不显著,信息安全服务和安全集成这两项业务的毛利率均远低于同行可比公司均值。

存货周转率不足同行均值1/2。2019年上半年,吉大正元的存货周转率不断下滑,甚至不足同行可比公司均值的1/2,处于较低水平。对于一些实施难度大的项目如安全集成业务等,吉大正元项目运转周期长,导致存货周转率较低。

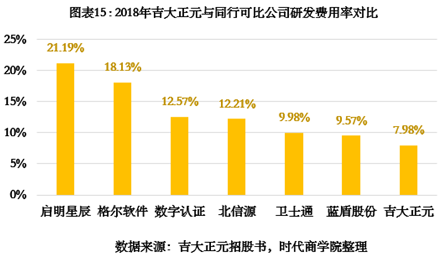

重销售,轻研发。2016—2019年上半年,吉大正元的销售费用率高于同行可比公司均值;而与之相对的是,其研发费用率却一直低于同行可比公司均值。通过计算,2019年上半年,吉大正元营销及销售人员的平均薪酬是研发技术人员的9倍以上。

一、行业概况

1.行业规模增长率超20%

近年来,互联网、云计算、大数据等新技术在给人们带来方便的同时,网络安全问题也随之凸显,如美国中情局前特工爱德华·斯诺登揭露的“棱镜计划”、新型“蠕虫式”勒索软件Wanna Cry的爆发等。信息安全是计算机产业中技术敏感度最高的细分领域,但过去行业的发展主要受事件或政策驱动,目前全球有90多个国家制定了专门的信息安全相关法律法规。

在中国,由于《网络安全法》及相关条例落地、网络安全等级保护2.0制度的实施,行业投入规模不断增加。据IDC数据,2017年,中国信息安全市场的规模为39.45亿美元,同比增长18.5%,保持了快速增长态势;预计到2022年国内市场规模有望达到114.62亿美元,2017—2022年的复合增长率将达到23.78%,未来发展势头良好。

一般而言,网络信息安全产品主要包括安全硬件、安全软件及安全服务。从市场结构来看,目前仍以安全硬件为主,主要集中在网络边界层的防护上。数据显示,2018年,安全硬件市场占比最大,为48.1%,而安全软件、安全服务的市场占比分别为38.1%、13.8%。不过,随着云安全、数据安全、智能制造安全等新兴技术发展,预计到2021年,安全软件和安全服务的市场占比将较安全硬件有大幅提升。

从下游行业需求分布看,政府、电信、金融、能源、交通、教育等领域对信息安全的投入较大。据赛迪顾问数据,2016年,国内网络安全产业链中,政府的市场需求占比最大,达22.7%,其次为电信、金融等信息化程度高且信息敏感的行业,三者需求合计占比高达59.3%。

2.广东省企业数量第一

据天眼查显示,2019年,国内信息安全领域的企业注册数量增速达146%,为历史最高水平,总注册企业有34294家。从发展趋势看,2014—2016年,信息安全领域处于起步发展阶段,每年注册企业的增速不足50%;而2018年和2019年,行业迎来爆发式增长,由6534家迅速翻倍至34294家。

由于区域经济发展不平衡,华东、华北、华南三地区由于经济发展程度领先于其他地区,整体市场份额较大。从注册企业的地区分布看,沿海地区中广东省和福建省的注册企业数量远超其他省份。如2019年,广东省和福建省的注册数量分别为12957家和12239家,而位于第三的四川省仅1667家。

近年来,国内网络信息安全产品市场快速增长,参与厂商众多,各细分产品市场的竞争情况如图表6所示。从竞争格局看,行业细分程度较高,缺乏真正的龙头企业,市场集中度较低。大型厂商占据一定的市场份额,但由于不同的细分市场又存在不同的领先厂商。

在身份认证细分领域,吉大正元、上海格尔(603232.SH)、IBM、卫士通(002268.SZ)、兴唐通信等属于行业内的主要参与者。招股书显示,吉大正元主要产品和服务包括电子认证产品、信息安全服务和安全集成。

二、盈利能力

1.营收增速落后同行均值8个百分点

近年来,网络信息安全行业规模快速增长,而吉大正元营业收入规模却处于“不增反减”的窘境。与吉大正元营收增长大幅放缓不同,同期其主要竞争对手的营业收入均保持高速增长。

招股书显示,2016—2019年上半年,吉大正元主营业务收入分别为34498万元、41908万元、40016万元和19353万元,其中,2018年的营业收入未增反减,比2017年减少1892万元,营业收入增速同比下滑4.52%,而同期可比公司营业收入增速的平均值为4.35%,高于吉大正元约8个百分点。

当然,与吉大正元“同病相怜”的还有卫士通,其2018年营业收入下滑了9.64%。在2018年年报中,卫士通坦言,受传统核心业务竞争加剧、优势减弱和新业务孵化新模式初创、产出不明显的多重压力影响,其2018年业绩并不理想。可见,在网络信息安全领域,传统业务的核心地位再稳固,没有技术模式的创新,较易被同行超越。

从营业收入结构看,吉大正元的电子认证产品、信息安全服务和安全集成三类业务收入变动趋势并不一致。2016—2018年,电子认证产品是吉大正元经营业务的核心,营业收入占比均在50%左右,而2019年上半年,该项业务的营业收入占比却大幅降低,与之相对的是,信息安全服务业务占比在不断上升。而处境更为尴尬的是安全集成业务,2018年该业务的收入比2017年直接减少了7458万元,近乎腰斩一半,这也是导致吉大正元2018年营业收入下滑的主要原因。

2.转型乏力,新业务成败待考

如图表9所示,2016—2019年上半年,吉大正元主营业务毛利率分别为46.2%、46%、55.34%和51.5%,而同行可比公司均值分别为55.36%、56.93%、58.5%和57.87%。可见,吉大正元的毛利率一直低于同行可比公司均值,虽在2018年有小幅增长,但2019年上半年仍未有所突破,再次跌落至51.5%。

核心产品优势减弱,新业务转型成效不显著,是吉大正元主营业务毛利率低于同行可比公司的重要原因。

从产品毛利率分析,如图表10—12所示,电子认证产品是吉大正元核心产品,市场地位突出,具有较强盈利能力,2018年和2019年上半年,该业务毛利率领先同行可比公司均值约2个百分点。然而,由前述营业收入分析得知,吉大正元电子认证产品的营业收入占比在大幅下滑,该核心产品的竞争优势有所削弱。

对于信息安全服务和安全集成这两项业务,吉大正元的毛利率均远低同行可比公司均值。从信息安全服务业务看,2016年,该业务毛利率低于同行可比公司均值超20个百分点。

对此,吉大正元在招股书中解释:“公司2016年信息安全服务毛利率相对较低,主要是因为2016年信息安全服务收入规模相对较低,而人力成本等支出相对较高,从而拉低当年该业务毛利率;随着信息安全服务收入规模增长,技术逐渐趋于成熟,边际人力成本相对降低,2017年和2018年,公司信息安全服务业务毛利率有所提升并与同行业平均水平接近。”

数据显示,2017年和2018年,吉大正元信息安全服务毛利率与同行可比均值分别相差6个百分点和5个百分点,与此前大幅落后20个百分点相比,吉大正元该业务的毛利率确实有所提升,但事实上仍有较大改善空间。同样,由前述分析得知,2019年上半年,该业务的营业收入占比为57.5%,吉大正元表明公司有意将业务重点往该业务倾斜。但回首看,2019年上半年,该业务的毛利率与同行可比公司均值再次相差约18个百分点,招股书中吉大正元并未给出明确解释,可见,吉大正元的新业务转型成效并不理想。

对于营业收入占比较小的安全集成业务,吉大正元在招股书中坦言,该业务毛利率相对较低。这主要由于该业务涉及较多的第三方软硬件采购,不包含自有的电子认证产品的销售,导致材料成本较高,因此毛利率较低。同时,在同行业可比公司中,拥有自有产品销售的公司如蓝盾股份(300297.SZ)、数字认证(300579.SZ),他们的毛利率能达到40%以上。时代商学院认为,因缺乏自有产品的开发与销售,导致吉大正元该业务毛利率一直偏低,这或许是近几年该业务营业收入占比开始萎缩的原因。

三、营运管理能力

1.存货周转率不足同行均值1/2

存货包括发出商品、未完工项目的劳务成本、低值易耗品和包装物等。存货周转率(存货周转率=主营业务成本/存货平均余额)是衡量企业投入生产、存货管理水平、销售收回能力的重要指标。

如图表13所示,2016—2019年上半年,吉大正元存货周转率分别为1.21、1.34、1.08和0.46,可比公司存货周转率均值分别为5.66、4.83、3.86和1.2。可见,吉大正元的存货周转率不断下滑,甚至不足同行可比公司均值的1/2,处于较低水平。

招股书中,吉大正元认为,因公司采用以项目完成验收为主的收入确认方式,而同行业上市公司多以完工百分比法或阶段性验收作为确认收入的主要方式,从而吉大正元收入确认较晚,存货周转周期相对更长,因此存货周转率低于同行业平均值。令人疑问的是,吉大正元为何会采取与同行业不同的收入确认方式?

在吉大正元及其同行收入确认方法对比中,时代商学院发现,对于一般电子认证产品(不需安装或只需简单安装)、信息安全服务业务,吉大正元与同行业确认收入基本一致;而对于通过信息安全系统建设业务销售的电子认证产品、安全集成业务,存在初验(取得初验报告时确认)和终验(取得终验报告时确认)的确认方式时,同行公司如格尔软件(603232.SH)、蓝盾股份、数字认证均是采用初验确认,唯有吉大正元采用终验确认。

吉大正元的顾虑在于,对于实施难度大的项目,试运行期间可能发生系统故障、最终验收不合格的情况,需按要求进行整改并再次提请最终验收,理论上存在客户要求退货或者追加成本的可能。基于谨慎性考虑,吉大正元均采用终验确认。

时代商学院认为,采用初验的方式也并不意味着会计处理不谨慎,只要在合法合规的前提下,任何企业都可选择适用的收入确认方式。但从近几年吉大正元的存货周转率看,情况已经不容乐观,吉大正元应提高业务能力,缩短项目运转周期,尽快遏制存货周转率进一步下滑。

2.重销售,轻研发

招股书显示,2016—2019年上半年,吉大正元的销售费用率(销售费用与营业收入的比率)分别为16.76%、15.99%、18.67%和21.1%,而同行可比公司的均值分别为13.33%、14.09%、14.19%和17.74%;与之相对的是,吉大正元的研发费用率(研发费用与营业收入的比率)分别为6.23%、5.1%、7.98%和9.66%,而同行可比公司的均值分别为11.35%、11.94%、13.94%和21.04%。

吉大正元认为,其销售费用率略高于平均值,仍处于同行业中间水平。而研发费用率较低,主要由于公司的资金实力相对有限,根据项目开展需要来安排资金使用,进而造成研发费用发生额与同行业上市公司相比,相对较低。

招股书显示,截至2019年上半年,吉大正元的研发技术人员、营销及销售人员分别为595人、114人;而2019年上半年,吉大正元研发技术人员、销售人员薪酬费用分别为1665万元、3027万元。时代商学院计算,研发技术人员的每人平均薪酬为4664元/月,营销及销售人员的每人平均薪酬为44254元/月,可见,吉大正元营销及销售人员的平均薪酬是研发技术人员的9倍以上。

“特别声明:以上作品内容(包括在内的视频、图片或音频)为凤凰网旗下自媒体平台“大风号”用户上传并发布,本平台仅提供信息存储空间服务。

Notice: The content above (including the videos, pictures and audios if any) is uploaded and posted by the user of Dafeng Hao, which is a social media platform and merely provides information storage space services.”