热电集团IPO:募投项目可行性存疑,利益输送谜题

独家抢先看

原标题:热电集团IPO诊断报告:募投项目可行性存疑,利益输送谜题

时代商学院分析师 黄祐芊

本篇IPO诊断报告聚焦杭州热电集团股份有限公司(以下简称“热电集团”)。该公司属于电力、热力生产和供应业,主要从事热电联产业务,主要产品是蒸汽(主要向工业园区内的工业用户供应)与电力(直接出售给国家电网公司)。

【企业档案】

热电集团成立于1997年5月26日,总部位于浙江省杭州市滨江区。该公司系由热电有限整体变更设立的股份有限公司,热电有限的前身为杭州热电厂。热电有限为杭州市国有资产管理局全资投入设立,出资额为1.5亿元。

2003年6月,热电有限的国有持股主体变更为城投集团(杭州市城市建设投资集团有限公司),2016年9月,杭州市国资委下发通知,将城投集团持有的22.5%股权无偿划转至杭实集团。自此,热电有限股东分别为城投集团(77.5%)、杭实集团(22.5%)。

热电集团先后经历过2次增资,一次为2017年7月26日,增资来源为公司以当年2月28日为基准日的未分配利润;一次增资为外部投资方(华视投资)通过公开挂牌竞价方式,认购注册资本1800万元(即4.31元/元注册资本,合计认购金额7758万元),以及杭实集团下属的三个员工持股平台以同样的价格认购热电集团2380.6452万元注册资本。

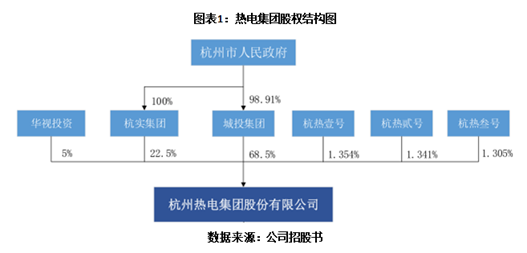

目前,热电集团实际控制人为杭州市人民政府,控股股东为城投集团。公司股权结构如下图所示。

本次热电集团IPO的基本信息如下。

摘要:

曾因环保问题受行政处罚。热电集团招股书称,公司的主要生产模式为燃煤热电联产,主要原材料为煤炭。根据该公司主要生产模式的工艺流程,热电集团将产出三废污染物,对环境将造成一定的污染。从证监会近期发布的反馈意见看,热电集团曾因环保问题多次遭行政处罚,由于招股书并未对上述情况进行披露,外界无从得知具体细节。

募投项目可行性存疑。按收入地区分布情况看,热电集团近8成业务来自浙江省。自2016年起,浙江省政府启动煤改气政策,计划到2020年(“十三五”末),全省能源领域二氧化硫、氮氧化物、粉尘等主要污染物排放量较2015年削减28%以上。热电集团本次IPO拟募资2.04亿元,但募投项目却无一涉及燃气(天然气)项目。未来若浙江省加大煤改气力度,热电集团的募投项目或将存被暂停的风险。

毛利率持续下跌。据招股书,2016—2018年,热电集团综合毛利率分别为26.78%、18.36%、14.08%,跌幅高于同行可比上市公司。按业务收入划分,热电业务是热电集团毛利率贡献主力军,但报告期内,该业务毛利率跌幅高达12个百分点。究其原因,主要为公司原材料成本上升所导致。煤炭、天然气等原料是热电集团热电业务的主要成本构成,受限于上述两种材料的成本不可控,且无法转移至下游需求端,公司盈利能力正备受考验。

关联交易问题突出。报告期内,热电集团的第一大客户为上虞杭协,公司来自上虞航协的销售收入分别达2.65亿元、3.58亿元、4.39亿元,占当期营业收入比例分别为27.02%、21.75%、22.55%。不过,据招股书披露,这位大客户同时也是公司的参股子公司,存关联关系。此外,热电集团曾替上虞航协做担保、拆出资金、外借员工、代付五险一金等,令证监会质疑其与上虞航协之间的交易真实性。

一、因环保问题受行政处罚

热电集团的生产模式主要分为燃煤热电联产、燃气热电联产模式。生产流程主要是通过燃烧煤炭、天然气生产出蒸汽,蒸汽推动汽轮机做功并带动发电机发电,发电后的蒸汽通过园区的供热管网输送给用户使用。

按热电集团主要原材料和能源构成看,公司主要原材料为煤炭、天然气,主要能源为水、柴油、外购电。其中,煤炭占据主导地位。2016—2018年,煤炭占当期热电业务成本的比例分别为64.62%、66.18%、49.1%,天然气占比依次为0、4.33%、22.41%。

目前,我国热电联产的原材料以煤炭为主,加上热电集团热电业务煤炭占成本的比重,可以看出该公司的生产模式主要以燃煤热电联产为主。从图表4可知,燃煤热电联产的产物除了电力、蒸汽等主要产品外,还将产出废气、废水、固废等环境污染物。

2月7日,证监会公布了对热电集团首次公开发行股票申请反馈意见(下称“反馈意见”)。反馈意见指出,报告期发行人因环保、价格违法等多次受到行政处罚。但时代商学院在翻阅热电集团招股书,未见有相关信息披露,无从得知该公司因环保问题受罚的具体细节。

二、募投项目可行性存疑

随着工业经济的不断发展,生产过程中排放的三废污染物日渐增多。为了宏观经济的可持续稳定发展,国家开始注重环保问题的治理工作。近些年,政府部门陆续修订或出台多项与环保相关的法律法规、政策措施等,以减少对环境的污染和危害。

按收入地区看,热电集团有近8成营业收入来自浙江地区,地区收入来源相对集中。这主要是因为热力的输送需通过固定管网进行,出于热力传输经济性的考虑,供热业务会具有一定的区域性。

2016年9月1日,浙江省人民政府颁发《浙江省能源发展“十三五”规划》(下称“规划”)。规划指出,2015年,煤炭、油品、天然气、水核风电及其他能源消费量占全省一次能源消费总量比重分别为52.4%、22.4%、4.9%、20.3%。到“十三五”末,全省能源保障能力进一步增强,能源领域主要污染物和二氧化碳排放水平进一步下降。

具体到能源消费结构指标,规划指出,到2020年,计划全省非化石能源、清洁能源、可再生能源(含省外调入水电)和煤炭占一次能源消费比重分别达到20%、31.9%、12.5%和42.8%,天然气消费比重达到10%左右。

在节能减排方面,浙江省政府要求,到2020年,全省能源领域二氧化硫、氮氧化物、粉尘等主要污染物排放量较2015年削减28%以上。为此,省政府计划扩大天然气利用,加快推进车船油改气,大力引导用煤企业实施煤改气。

天然气的使用范围将逐步扩大,未来有望取代煤炭成为能源消费主导力量。不过,从热电集团本次IPO募资用途看,该公司在煤改气项目工程方面并无计划。若未来政府加大力度推行煤改气,热电集团本次募资投向的项目恐将被迫中断,或存在项目完成后,因原材料问题被限制使用的风险。

招股书披露,本次募集的资金将用于丽水市杭丽热电项目集中供气技改工程(下称“技改工程”)、杭州热电集团信息中心、丽水市杭丽热电项目集中供热三期项目(下称“集中供热三期项目”)、补充流动资金及偿还银行贷款等。

其中,技改工程,主要是在充分利用现有背压式热电联产机组设备的基础上,加建1台汽动离心式空压机、4台电动离心式空压机;集中供热三期项目,项目所用主要原材料为煤炭,采用燃煤热电联产的工艺流程进行生产。

三、可持续经营能力分析

1. 毛利率持续下跌

据招股书,2016—2018年,热电集团的综合毛利率分别为26.78%、18.36%、14.08%,其同行可比上市公司的综合毛利率均值分别为23.49%、15.77%、15.78%。可以看到,报告期内该行业的综合毛利率整体呈下滑趋势,但热电集团综合毛利率跌幅高于同行可比上市公司均值。2016年、2017年,热电集团综合毛利率均高于同行竞争对手均值,到了2018年则跌至低于同行均值(如图表7所示)。

按业务划分,热电集团的收入来源主要为热电业务和煤炭贸易,上述两项业务的销售收入约占公司营业收入比重的99%。其中,热电业务在报告期内的收入占比分别达71.96%、63.62%、61.41%。

热电业务收入占比虽有下滑,但该业务却是公司主营业务毛利率贡献的主力军。2016—2018年,热电集团的热电业务毛利率分别为32.67%、26.84%、20.39%。两年间,该业务毛利率下跌近12个百分点。

针对公司综合毛利率持续下滑,热电集团解释称主要受煤炭价格上涨及“煤改气”政策影响,可以看出原材料价格波动对热电股份的业绩影响巨大。招股书披露,报告期内,煤炭、天然气、外购蒸汽及其他辅料等作为热电业务的直接材料,占该业务成本的比重逾70%。2018年,热电业务成本有近八成来自直接材料。

目前,我国热电联产的主要原材料为煤炭、天然气等,其中煤炭占主导地位。自2017年以来,国内煤炭价格快速上涨,并始终维持在高位震荡,将导致热电联产企业成本控制难度加大。

本文前述指出,报告期内,热电集团的热电业务原材料——天然气的成本逐年攀升,这或许是受浙江省“煤改气”政策的导向结果。2016年,热电集团并无采购天然气计划,到2018年,该公司的天然气采购金额已超2亿元。快速增长且价格高昂的原材料成本使得热电集团的热电业务毛利率急速下滑。

此外,热电联产的产物为热力、电力,供热业务因设有煤热价格联动机制,定价相对市场化;电力业务主要销售客户为国家电网公司,上网电价由国家发改委和物价部门调控,市场化程度较低。

一方面,主要原材料煤炭的价格持续高企,热点集团的热点业务成本无法向下游电力需求企业转移;另一方面,“煤改气”政策的施行,或将使得热电集团的生产模式向燃气电热联产模式转移,但天然气成本高、气源不足等问题在现阶段较严峻。简言之,不管是燃煤还是燃气的生产方式,都有可能导致热电集团的综合毛利率进一步恶化,从而影响公司的整体盈利能力。

2. 关联交易问题突出

招股书披露,2016—2018年,公司的前五大客户销售占比分别为48.7%、40.72%、38.84%。其中,上虞杭协作为公司第一大客户,报告期内来自该客户的销售收入分别达2.65亿元、3.58亿元、4.39亿元,占当期营业收入比例分别为27.02%、21.75%、22.55%。

一般而言,在保障公司经营独立性的前提下,对大客户的销售收入稳定、占比较大,能在一定程度上对该公司的营收增长起促进作用。不过,热电集团的案例中,上虞杭协不仅是热电集团的第一大客户,还是该公司的参股子公司。

招股书披露,热电集团持有上虞杭协40%的股权,是上虞杭协的第一大股东。2016—2018年度,热电集团对上虞杭协的投资收益占当期公司归母净利润比例的28.13%、32.41%、38.08%。未来若上虞杭协盈利发生波动或将影响热电集团整体利润水平。

那么,报告期内,热电集团向关联方上虞杭协的销售行为是否涉及利益输送?热电集团称,公司主要产品为电力和蒸汽,因此并未对煤炭的销售价格进行披露,外界亦无从得知热电集团向上虞杭协销售煤炭的定价公允性。

热电集团与上虞杭协绝不止步于客户与供应商、股东与被投资企业这种关系。

据招股书,上虞杭协设立至今,持续向热电集团借用技术人员以支持公司业务发展。2016—2018年,热电集团向上虞杭协调用的员工人数分别为45人、44人、42人,代为支付五险一金453.15万元、445.87万元、450.57万元。在上虞杭协因业务发展遇到资金周转困难时,热电集团曾替上虞杭协拆出资金3000万元,并为其先后作出4次担保,担保金额合计2.1亿元。

热电集团的上述行为引起证监会重点关注,在反馈意见中,证监会明确要求热电集团披露:(1)上虞杭协是否为发行人控制的企业;(2)上虞杭协向热电集团采购煤炭的原因,说明必要性、合理性和价格是否公允,是否履行关联交易决策程序;(3)发行人对上虞杭协是否存在重大依赖,上虞杭协是否代发行人承担成本或为发行人调节利润。

关联交易问题历来是证监会关注的重点之一,主要因关联交易或存在利益输送、对关联方资金依赖等问题。热电集团作为上虞杭协第一大股东,对该公司业务或拥有决策权。而招股书对热电集团向上虞杭协销售煤炭的价格细节并未进行说明,仅披露交易价格参考市价确定,价格公允,不得引人深思这两者之间的交易真实性。

“特别声明:以上作品内容(包括在内的视频、图片或音频)为凤凰网旗下自媒体平台“大风号”用户上传并发布,本平台仅提供信息存储空间服务。

Notice: The content above (including the videos, pictures and audios if any) is uploaded and posted by the user of Dafeng Hao, which is a social media platform and merely provides information storage space services.”