欧洲债务危机:悬在欧洲的“达摩克里斯之剑”

独家抢先看

本文源自微信公众号“姜超宏观债券研究”。

概要

欧洲成为公共卫生事件重灾区。自2月底意大利公共卫生事件持续扩散以来,欧洲各国感染人数均出现明显增加。截至3月27日,欧洲累计确诊病例数超32万例,占全球比重超53%,已成为公共卫生事件重灾区。而其实19年欧洲经济增速已出现下行,当前公共卫生事件的爆发更使得欧洲经济雪上加霜,市场对欧洲债务违约风险担忧加剧。那么公共卫生事件是否会导致欧洲债务违约?又会带来什么影响?

11年的欧债危机。危机如何爆发?随着欧元区成立,部分国家利用货币一体化优势吸引大量海外资金流入,实现经济短期提速。但货币一体化也削弱了部分国家出口竞争力,导致经常项目收支恶化。例如,希腊的经常项目逆差明显扩大,08年达到348亿欧元规模。而由于金融机构持有大量美国次贷相关资产,为抵御08年美国金融危机、托底经济,希腊政府采取大量援助政策,从而导致政府债务大幅上升。加之经常项目逆差的持续扩大,国际市场对希腊政府的偿债能力产生质疑,并缩减对其的投资。希腊政府不能借新债以还旧债,从而爆发了债务危机。而后债务危机从希腊逐步传染到葡萄牙、西班牙和爱尔兰等同样存在政府债务大幅上升问题的国家,并推动这些国家的国债收益率迅速上行。而由于欧洲各国银行均持有大量其他欧元区国家的国债,部分国家主权债务违约导致欧洲各国银行出现大幅亏损,危机传染到整个欧洲。随后面对危机的持续扩散,欧盟开始积极行动,扩大对债务违约国家的援助力度,并且欧央行提供大量流动性,债务危机逐步平息。

危机带来的影响。尽管危机逐渐平息,但其对经济的影响仍在持续。一方面,欧债危机使得欧洲银行对实体经济提供的信贷规模下降显著,另一方面,多国缩减政府财政支出以应对违约风险,但导致经济难以得到有效刺激。因而,欧洲经济在债务危机后期,特别是银行信贷扩张受阻后开始陷入困境,整体失业率也明显上升。同时,全球经济和资本市场也受到一定程度波及。11年全球制造业PMI指数明显回落,同年5月-10月MSCI全球指数也累计下跌超20%。对于我国,对欧盟的出口金额占我国出口总规模比重超过15%,欧洲需求的疲软也导致同期我国出口增速出现回落。

警惕欧债危机的重演。考虑到作为公共卫生事件重灾区,欧洲多国已出台了防控公共卫生事件的管制措施,欧洲经济短期或面临大幅下滑。而为了托底经济,各国均出台了财政救助政策,比如3月17日西班牙和法国政府分别出台了2000亿欧元和450亿欧元的经济援助计划。但由于目前欧洲多数国家债务水平已超09年末欧债危机发生初期,财政刺激政策将进一步提升其政府债务。

从债务到期看,今年同时还是欧洲主权债务偿还的高峰期,其中4月和7月的到期量最高。从债务国别看,20年4月-7月的到期债务中法国和意大利规模最高,而考虑经济状况和债务率,意大利和西班牙的违约风险相对较高。

同时,欧洲企业债务违约风险也持续上升。一方面,多国企业杠杆率已超发达国家平均水平。另一方面,防控措施的升级将严重冲击企业现金流,比如信用最好的德国企业债利率已从2月20日的1.75%升至3月26日的4.53%。从债务到期看,20年也是欧洲企业债券偿还的高峰期,其中6、9和12月到期规模最大。

关注欧洲公共卫生事件变化,警惕欧债危机。若公共卫生事件在欧洲持续时间较长,经济将遭受明显冲击,一方面迫使政府被动扩大债务规模托底经济,另一方面也会导致欧洲企业的生产经营受到巨大压力,而这些会导致欧洲政府和企业债务违约风险上升。未来需密切关注欧洲公共卫生事件变化,警惕可能发生的债务危机。

欧洲成为公共卫生事件重灾区

近期,欧洲成为公共卫生事件重灾区。自2月底意大利肺炎公共卫生事件持续扩散以来,欧洲各国肺炎感染人数均出现了明显增加。截至3月27日,欧洲肺炎累计确诊病例数超32万例,占全球累计确诊人数的比重超过53%。其中意大利和西班牙是欧洲的公共卫生事件重灾区,累计确诊人数分别超过8万和6万例,而德国、法国和瑞士的累计确诊人数也均超过1万例。更值得注意的是,目前大部分欧洲国家的确诊病例增速一直保持在日增10%以上,这说明公共卫生事件没有得到有效控制。

公共卫生事件导致欧洲经济雪上加霜。其实19年欧洲经济增速已经出现下滑,欧盟的GDP同比增速从2019年1季度的1.7%下滑至4季度的1.2%,特别是作为欧洲领头羊的德国,在19年出现了明显的经济增长疲软迹象。而当前肺炎公共卫生事件的爆发无疑导致欧洲经济雪上加霜,市场对于欧洲债务违约风险的担忧也逐步上升。

公共卫生事件是否真的会导致欧洲债务违约?欧洲如果出现债务违约又会带来什么影响?我们首先来看看11年的欧洲主权债务危机。

11年的欧债危机

2.1 危机如何爆发

部分欧洲国家利用货币一体化吸引大量海外资金。随着欧元区成立,欧洲各国一体化加强,部分国家利用货币一体化的优势吸引了大量资金流入本国,实现了经济短期的快速发展。以希腊为例,2002年以来大量海外资金通过国际收支下的金融账户流入希腊国内,2008年这一规模达到299亿欧元。同时期,在信贷扩张的支持下,希腊GDP同比增速中枢保持在4%左右,实现了短期繁荣发展。

但货币一体化也削弱了部分国家出口竞争力,导致经常项目收支恶化。货币一体化的代价是各国利用货币政策调节经济的能力被削弱,欧洲各国本身经济发展状况存在明显的差异,部分经济状况较弱的国家难以通过汇率调节机制增加自己的外贸竞争力。同时,部分国家没有利用流入的资金改善经济结构,反而加大超前消费和福利支出,这导致经常项目逆差逐年扩大。仍然以希腊为例,随着海外资金的大量流入,希腊经常项目逆差也出现明显扩大,2008年这一规模达到348亿欧元,而这为后面的危机埋下隐患。

美国金融危机导致希腊政府债务激增。08年美国次贷危机爆发,由于欧洲各国金融机构持有了大量美国次贷相关金融资产,导致欧洲各国也受到较大冲击。希腊GDP同比增速在09年1季度一度跌至-6.7%。为了托底经济和缓解金融风险,希腊政府采取了大量援助政策导致政府债务大幅上升。根据BIS的统计,希腊政府债务/GDP的比重从2008年1季度的103.3%上升至2010年4季度的145.8%,累计扩大42.5个百分点。

偿债能力遭受质疑,债务危机从希腊开始爆发。在美国发生次贷危机之前,由于海外资金持续大量流入,尽管希腊的经常项目逆差持续扩大,但是国际收支并没有出现明显恶化,这一平衡未被打破。但由于救助经济导致希腊政府债务短期出现了大幅上升,而长年的贸易逆差反映出希腊国际收支的明显失衡,这导致国际市场对希腊政府的偿债能力产生质疑,并会缩减对其的投资,进而导致政府不能通过借新债偿还到期债务,引发政府的违约风险。

债务危机从希腊逐步传染到葡萄牙、西班牙和爱尔兰等同样存在政府债务大幅上升的国家。在希腊债务危机发生之初,欧元区其他国家认为希腊债务危机仅是个例,对希腊的救助也比较迟缓。但随后国际市场投资者发现不光希腊存在政府债务短期过快上升的情况,其实其他欧元区国家也存在相同的问题。例如葡萄牙、西班牙和爱尔兰在2008-2010年救助经济期间,其政府杠杆率也分别上升了25.6、28.7和59.7个百分点。同时,这些国家也存在长期的贸易逆差问题。于是,债务危机从希腊逐步蔓延到其他自身存在明显问题的国家,这些国家的国债收益率均出现大幅上升。

部分国家主权债务违约导致欧洲各国银行出现大幅亏损,危机传染到整个欧洲。由于欧洲各国银行均持有大量其他欧元区国家的国债,在部分国家爆发主权债务危机之后,这些国家的国债价值出现大幅下降,导致持有这些资产的欧洲银行出现明显亏损,进而引发对欧洲各国金融体系系统性风险的担忧。欧洲股市出现明显下跌,德国、法国等国家的主权信用评级也被下调,债务违约风险传染到整个欧洲。

随后欧洲各国开始积极行动,欧央行提供大量流动性,债务危机逐步平息。面对债务危机的持续扩散,欧洲各国开始积极行动,对已经陷入主权债务危机中的希腊、葡萄牙和爱尔兰等国提供融资支持。同时欧洲央行于2011年12月启动两轮三年期的再融资计划(LTRO),为银行提供足够的流动性。随后欧洲央行又于2012年9月启动直接货币交易(OMT), 直接从二级市场购买国债,欧洲主权债务危机逐步平息。

2.2 危机带来的影响

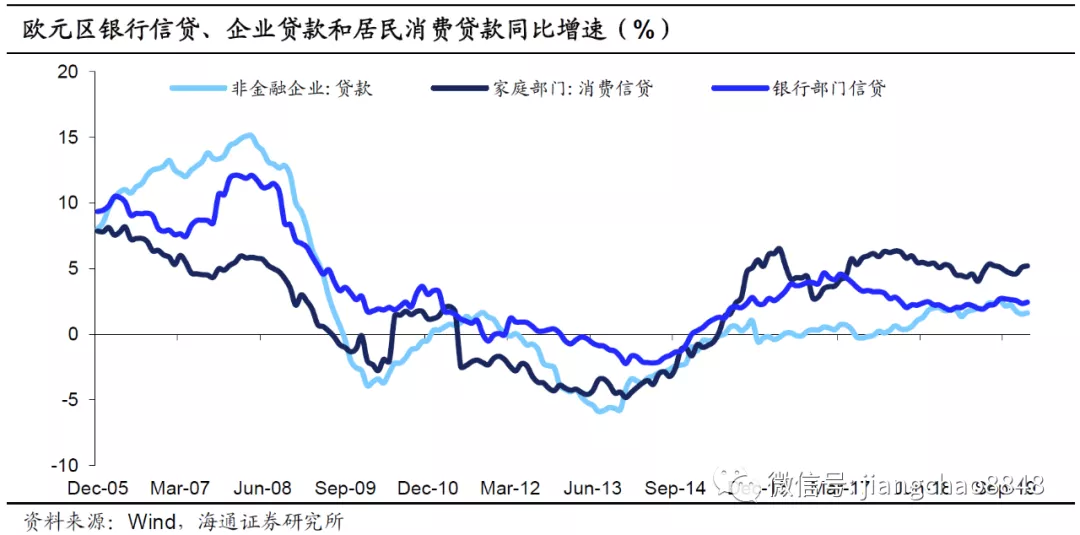

尽管主权债务危机逐步平息,但是危机对经济的影响还在持续。首先,欧债危机对欧洲银行造成了较大的冲击,导致银行对实体经济提供的信贷规模出现明显下降,银行对企业贷款和家庭部门的消费贷款增速从2011年初就开始下降,并在2012年-2014年持续处于同比负增状态。其次,为了应对主权违约风险,欧洲许多国家压缩了政府的财政支出。由于货币一体化,欧元区各国已经失去了货币政策调控经济的手段,财政缩减支出导致已经出现恶化的经济难以得到有效刺激。

受到信贷萎缩和缺乏有效刺激的影响,欧洲经济在债务危机后期持续下滑。2009年底希腊爆发违约风险初期,欧洲经济并未受到明显影响,GDP同比增速在次贷危机大幅下跌后反而出现持续反弹。但是随着危机的愈演愈烈,特别是银行信贷扩张受到影响以后,欧洲经济开始陷入困境。欧盟GDP同比增速从2011年1季度的3.1%持续下滑至2013年1季度的-1.2%。同时期,欧盟整体失业率也出现明显上升。

而全球经济和资本市场也受到一定程度波及。由于欧洲主要发达国家在全球经济中的重要地位,欧债危机的爆发不光对欧洲经济产生重大影响,也通过全球贸易活动传导到其他国家。在2011年欧洲GDP同比增速出现大幅下滑的时期,全球制造业PMI指数也出现明显回落。同时,全球资本市场存在明显的联动效应,2011年5月-10月欧洲MSCI指数因为欧债危机累积下跌超过24%,同时期MSCI全球指数也累计下跌超过20%。

而作为重要的贸易伙伴,欧债危机也导致我国出口增速回落。经济放缓导致欧洲进口同比增速出现明显回落,2011年开始我国对欧盟出口同比增速也出现明显下滑,其中2012年多月处于负增状态。而作为重要的贸易伙伴,对欧盟的出口金额占我国出口总规模的比重一直超过15%,欧洲需求的疲软也导致同时期我国出口增速出现回落。

警惕欧债危机的重演

作为公共卫生事件的重灾区,欧洲各国经济已经出现下滑迹象。在本次肺炎公共卫生事件中,欧洲多国累计确诊病例破万,是全球公共卫生事件的重灾区。为了防止公共卫生事件的进一步扩散,近期意大利出台了严格的人员流动管制措施,英国和西班牙已经强制关闭了公共场所,而德国、法国和葡萄牙等国也均出台了停课、禁止大规模聚会的政策。考虑到公共卫生事件防控对经济生产和经营带来的冲击,欧洲经济可能面临短期大幅下滑的情况。

为了托底经济,各国已经纷纷采取了财政救助政策。3月16日意大利总理孔特批准了250亿欧元的一揽子援助计划,包括帮助就业和支持医疗系统。3月17日英国政府宣布了3300亿英镑的政府贷款和担保计划,同时对受公共卫生事件影响的企业提供税收减免和利率减免措施。3月17日西班牙和法国政府也分别宣布了2000亿欧元和450亿欧元的经济援助计划,帮助企业和员工应对公共卫生事件的冲击。23日,德国政府也公布了总计7500亿欧元的一揽子救助计划。

欧洲多国政府债务杠杆率较高,违约风险仍存。目前欧洲多数国家债务水平已经超过2009年末欧债危机发生初期的杠杆率,其中希腊政府债务率接近200%,意大利以154%排第二,而葡萄牙、比利时、法国和西班牙也均超过100%。面对公共卫生事件的冲击,采取财政刺激政策能够帮助企业和居民度过难关,但是也会导致这些国家的政府债务进一步上升。

2020年是欧洲各国主权债务偿还的高峰期。从未来几年欧洲各国国债到期规模来看,2020年4月-12月累计到期规模将达到1.76万亿美元,占未到期总债务规模的比重达到12%,其中4月和7月是国债到期高峰,分别有3217亿美元和4558亿美元国债到期。

意大利和西班牙的债务违约风险相对较高。从2020年4月-7月的到期债务国别分布来看,法国和意大利国债到期规模最高,分别达到2969亿美元和2771亿美元,占总到期规模的比重均超过15%,而德国、英国和西班牙到期规模也相对较高。如果考虑本国经济状况和债务率的话,意大利和西班牙的违约风险相对较高。当然,尽管希腊和葡萄牙今年的国债到期规模分别仅为196亿美元和133亿美元,但是其较高的政府杠杆率也会使得他们借新还旧难度加大。

同时,欧洲企业债务违约风险也在持续上升。当前欧洲许多国家的企业杠杆率都超过了发达国家的平均水平。例如卢森堡的企业债务规模超过GDP的300%,而爱尔兰、荷兰、法国和比利时的企业杠杆率也超过150%。前面已经提到,随着公共卫生事件的持续恶化,欧洲各国的防控措施出现明显升级,这会对企业现金流产生巨大冲击。近期信用最好的德国企业债利率已经从2月20日的1.75%升至3月26日的4.53%,其实就反映出欧元区企业债的违约风险大幅上升。

从到期规模来看,2020年也是欧洲企业债券偿还高峰期,其中6、9和12月到期规模较高。从未来几年欧洲企业债到期规模来看,2020年4月-12月累计到期规模将达到2.02万亿美元,占未到期总债务规模的比重达到14%,其中6、9和12月的企业债到期规模最大,分别达到3726、3226和3338亿美元。

关注欧洲公共卫生事件变化,警惕欧债危机。目前无论是从主权债务角度还是从企业债务角度,欧洲的状况都不容乐观。如果公共卫生事件在欧洲持续较长时间,欧洲经济将遭受明显冲击,一方面会导致各国政府被动扩大债务规模托底经济,另一方面也会使得欧洲企业的生产经营状况受到巨大压力。未来,我们需要密切关注欧洲公共卫生事件变化,同时就算公共卫生事件得到控制也需要警惕未来可能发生的债务危机。

“特别声明:以上作品内容(包括在内的视频、图片或音频)为凤凰网旗下自媒体平台“大风号”用户上传并发布,本平台仅提供信息存储空间服务。

Notice: The content above (including the videos, pictures and audios if any) is uploaded and posted by the user of Dafeng Hao, which is a social media platform and merely provides information storage space services.”