划重点!上证指数修订6大要点解读,监管回应市场关切(附科创50名单)

独家抢先看

(图片来自海洛)

上证指数编制方案迎来修订。

周五(6月19日),上交所发布公告称,将于7月22日修订上证综合指数的编制方案。同时还将于7月22日收盘后发布上证科创板50成份指数历史行情,7月23日正式发布实时行情。

要点如下:

上证指数方面:ST、*ST证券将被从指数样本中剔除;新股上市满一年后可计入指数,沪市前10位市值股可满三个月后计入指数;科创板股票将按修订后的新规计入指数。

科创50指数方面:剔除过去一年日均成交金额位于样本空间排名后10%的证券后,选取日均总市值排名靠前的50只证券作为“科创50”指数样本;现阶段科创板新上市证券满6个月后计入样本空间,待上市满12个月的证券达到100只至150只后调整为上市满12个月后计入;同时针对上市以来日均总市值排名在科创板市场前3位和前5位的证券设置差异化的计入时间。

早在5月29日,针对上证综指编制方法的建议,上交所表示始终关注市场关切。下一步,上交所在研究上证综指编制方法的完善方案时,将充分听取市场各方意见并借鉴国际最佳实践经验,在修订指数表征功能的同时,应尽量保证与现有指数无缝衔接,保证指数的连续性和稳定性,维护正常的交易秩序。

2019年2月1日,深交所公告,经指数专家委员会审议通过,深圳证券交易所和深圳证券信息有限公司决定对深证成指、创业板指等指数的编制方案进行修订,涉及统一指数的调样周期、优化指数的选股指标、完善样本股的临时调整机制,按月剔除实施风险警示(ST或*ST)的样本股,以及优化样本股的定期调整日期。

上证指数修订正式敲定,涉及六大要点

周五,上交所发布公告称,为提升指数编制的科学性,增强指数的表征功能,上海证券交易所和中证指数有限公司当日宣布,将于7月22日修订上证综合指数的编制方案。

(图片来源:上交所)

根据上交所公布的信息,上证指数编制方案要点如下:

1、基准确认方面,以1990年12月19日为基日,以100点为基点。

2、样本空间方面,由在上交所上市的股票和红筹企业发行的存托凭证组成。ST、*ST证券除外。

3、新股计入时间方面,上市以来日均总市值排名在沪市前10位的证券于上市满三个月后计入指数,其他证券于上市满一年后计入指数。

4、样本剔除说明。样本被实施风险警示的,从被实施风险警示措施次月的第二个星期五的下一交易日起将其从指数样本中剔除。

5、剔除股纳入说明。被撤销风险警示措施的证券,从被撤销风险警示措施次月的第二个星期五的下一交易日起将其计入指数。

6、退市股剔除及其他情形说明。当样本退市时,将其从指数样本中剔除。样本公司发生收购、合并、分拆、停牌等情形的处理,参照指数计算与维护细则处理。

其中,此次修订的内容涉及三方面,除上述第4条、第5条外,还包括“上海证券交易所上市的红筹企业发行的存托凭证、科创板上市证券将依据修订后的编制方案计入上证综合指数。”

交所回应四大关切

公布上证综合指数的编制方案同时,上交所就相关问题做出了解答。要点如下:

1、为何调整新股计入时间?

上交所表示,诸多市场专业人士认为当前上市第11个交易日计入新股不利于上证综合指数的表征准确性与稳定性。当前A股市场新股上市初期存在“连续涨停”及高波动现象,新股以涨停价计入不利于上证综合指数客观反映市场真实表现。

2、为何剔除ST股票?

上交所表示,被实施风险警示的股票存在较高风险,基本面存在较大不确定性,投资价值受到影响,难以代表上市公司主流情况。

此外,截至5月底,上证综合指数样本中包含85只被实施风险警示的股票,合计权重0.6%。因此,剔除被实施风险警示的股票不会影响其综合指数定位。

3、为何纳入科创板证券?

上交所表示,科创板上市公司涵盖诸多科技创新型企业,科创板证券的计入不仅可提高上证综合指数的市场代表性,也将进一步提升上证综合指数中科创型新兴产业上市公司的占比,使上证综合指数更好反映沪市结构变化。

数据显示,截至5月底,科创板上市公司达到105家,总市值1.6万亿元。

4、修订是否影响指数连续性及投资者?

上交所表示,此次编制拟采用无缝衔接的方式进行,即指数编制方案变更生效日点位与前一交易日点位无缝衔接,生效日实时点位基于前一交易日收盘点位及样本股当日涨跌幅计算。因此,上证综合指数编制修订的实施不会影响上证综合指数的连续性,不影响投资者观测市场行情。

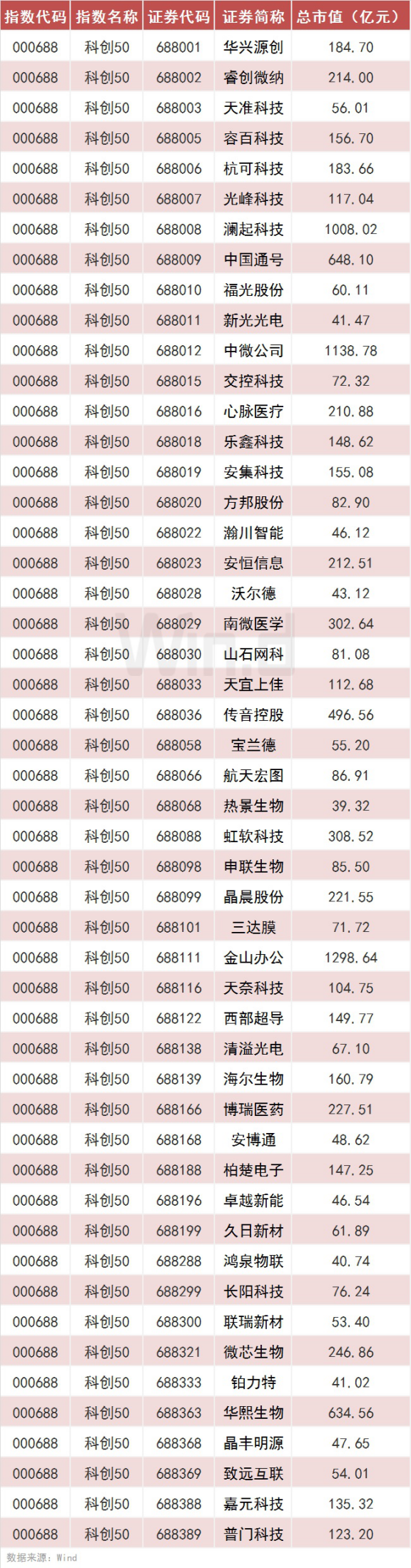

科创50名单一览

周五,据上交所公告,为及时反映科创板上市证券的表现,为市场提供投资标的和业绩基准,上海证券交易所和中证指数有限公司将于2020年7月22日收盘后发布上证科创板50成份指数历史行情,7月23日正式发布实时行情。

(图片来源:上交所)

根据上交所的公告,上证科创板50成份指数由上海证券交易所科创板中市值大、流动性好的50只证券组成,反映最具市场代表性的一批科创企业的整体表现。

样本股名单如下:

Wind数据显示,截至6月19日收盘,上证科创板50指数成分股总市值为10407.6亿元,其中总市值最高的为金山办公,市值为1298亿元;中微公司和澜起科技以1138亿和1008亿元位居二、三位。科创板50成分中,有26家公司市值超过百亿。

科创板50编制八大要点汇总

根据上交所公布的信息,科创板50成份指数编制方法及发布流程要点如下:

1、基准确认方面,指数以2019年12月31日为基日,基点为1000点。

2、样本空间方面,科创50指数除普通股外,将红筹企业发行的科创板上市存托凭证、不同投票权架构公司股票纳入样本空间,以增强指数代表性。

3、新股计入时间方面,采用两阶段做法。现阶段科创板新上市证券满6个月后计入样本空间,待上市满12个月的证券达到100只至150只后调整为上市满12个月后计入;同时针对上市以来日均总市值排名在科创板市场前3位和前5位的证券设置差异化的计入时间。

4、选样方法方面,剔除过去一年日均成交金额位于样本空间排名后10%的证券后,选取日均总市值排名靠前的50只证券作为“科创50”指数样本。

5、加权方式说明,对单一样本设置10%的权重上限,前五大样本权重之和不超过40%。

6、样本调整说明,季度定期调整生效时间为每年3月、6月、9月和12月的第二个周五的下一个交易日,并设置一定缓冲区与调整比例限制。另外针对退市、退市风险警示等情况设立临时调整机制。

7、纳入核心指数时间,符合条件的科创板上市股票与红筹企业发行的存托凭证将按照修订后的上证综合指数编制方案纳入。下一步,本所将充分听取市场意见,经专家委员会审议后,形成科创板上市股票与红筹企业发行的存托凭证纳入上证核心成份指数样本空间(上证50、上证180、上证380等)具体安排。

8、发布流程方面,科创50指数将提前10个交易日通过行情系统向市场发布指数代码和简称,2020年7月22日收盘后发布“科创50”指数的历史行情,7月23日正式发布实时行情。具体内容以各行情信息商最终展示为准。

机构解读

针对上证指数编制修订问题,已有多为业内人士做出点评。

据证券时报,英大证券首席经济学家李大霄认为,整体来看,此次修订剔除了风险警示股票,延长新股计入时间,并在上证指数中正式纳入科创板上市证券。长期以来,炒新炒小炒差现象是中国股市的顽疾,指数失真情况明显,上证指数并不能完全反映中国经济蒸蒸日上的真实情况,也不能完全反映中国核心资产屡屡创历史新高的客观现实。此次上证指数修改顺应民意,初步解决了炒新炒小炒差所带来的偏差,同时也将会更加真实反映中国经济状况。

据21世纪经济报道,新时代证券首席经济学家潘向东此前认为,上证综指编制的最大问题在于上市公司结构本身。一方面,上市公司和中国经济脱钩,中国新经济不断成长,而一些新经济企业选择海外上市,没在国内上市,就无法纳入指数,这也导致了指数中金融股、周期股比重偏大。另一方面,中国退市制度还待完善,一些上市公司不能及时退市,影响了指数质量。

中金公司首席策略师王汉峰此前分析,上证指数失真的原因主要包括两点:

第一,上证指数的编制方式是总市值加权,实际上并没有真正的交易价值。

第二,中国的整个经济结构在不断的发生变化,上证指数对于整个经济的代表性是在下降的。

国际上比较有代表性的指数,包括MSCI(明晟)指数,它们的编制方法都是以自由流通市值加权的方式编制的,既可以在市场上进行交易,又能比较好的具有广泛的代表性,也能对市场结构的变化做出适应性的变化。

王汉锋认为,上证指数中占比比较大的老经济把指数给“拽住”了。标普500从2008年底部到现在涨了不到5倍,投资相关的老经济,基本上跟上证指数的走势很像,就是十年没有怎么动。上证指数是更加偏老经济的,没有反映中国经济的结构变化。

中山证券首席经济学家李湛表示,上证指数存在失真问题主要有三方面原因:

一是上证指数以总市值作为比较基准,未充分考虑股份限售以及控股或战略性持股等因素。

二是指数纳入“高位接盘”。上证指数于第十一个交易日纳入新股,一定程度上正是高位接盘,对指数走势形成不利影响。

三是上证指数作为全市场指数,未能享有股指编制的“幸存者偏差”。如ST类股票仍停留于股市之中,导致上证指数的表现更加弱于择优编制类指数如沪深300、中证500。

博时基金首席宏观策略分析师魏凤春表示,目前沪指的编制存在四大问题,分别关于产业结构、样本选择(全样本)、新股纳入和加权方式(总市值加权)。

魏凤春同时强调,指数编制规则调整和赚钱的关系是两回事,投资者既可以从指数的变化赚取贝塔的收益,也可以从公司的变化赚取阿尔法收益。这取决于宏观判断、产业结构分析、市场行为研究和交易的技术等全方面的能力,不取决于指数的调整。

财信证券首席经济学家伍超明也表示,上证指数按照自由流通市值作为加权权数来编制,会较大幅度改观只赚指数不赚钱现象,但不能根本上完全改变,因为如果有的股票交易量很低,那么也会存在指数涨了,但这些股票不涨的现象。因此,编制规则的调整,只会起到改善作用,不能保证既赚指数又赚钱。

“特别声明:以上作品内容(包括在内的视频、图片或音频)为凤凰网旗下自媒体平台“大风号”用户上传并发布,本平台仅提供信息存储空间服务。

Notice: The content above (including the videos, pictures and audios if any) is uploaded and posted by the user of Dafeng Hao, which is a social media platform and merely provides information storage space services.”