涨疯了!黄金、白银携手上热搜,金价创9年新高!中国大妈解套了

导读:是金子总会发光,这一次,连银子也发光了。

本周以来白银飙涨,震惊整个金融市场。

图 / 图虫

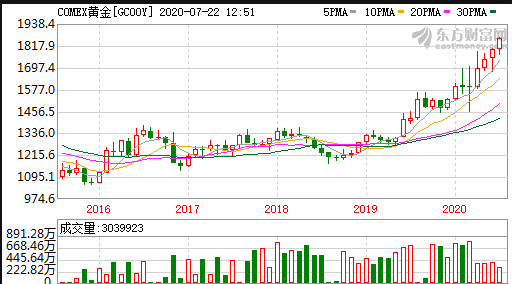

近期,国际金价近期每盎司突破1860美元,刷新9年新高。白银价格也创出2016年9月以来新高。黄金、白银昨日携手上了微博热搜。

足金价格涨,主要是受到国际金价持续上涨的影响。截至发稿,COMEX黄金期货报1897美元/盎司,续创近九年以来新高。今年以来,涨幅超20%。

掐指一算,目前金价离2011年的历史最高点1921.15美元/盎司,也是咫尺之遥。

也就是说,在2013年抄底的中国大妈,如果一直持有,不仅悉数解套,还赚翻了。

相比于黄金,白银的表现更为亮眼,继周二突破20美元关口,且大涨7%之后,周三再次大涨超8%,盘中最高触及23.35美元。

截至发稿,COMEX白银期货报23.3美元/盎司,创近七年以来新高,盘中最高触及23.420美元/盎司。

在外围市场的带动下,国内市场对贵金属题材热情高涨。

利好因素配齐,金银“王者归来”

本轮贵金属暴涨,凑齐了各种利好因素。

首先,市场上的钱多了,配置需求增加。

新冠肺炎疫情发生以后,世界经济陷入深度衰退,主要经济体央行持续注入大量流动性来救助金融市场和经济。而且,流动性规模是空前的。

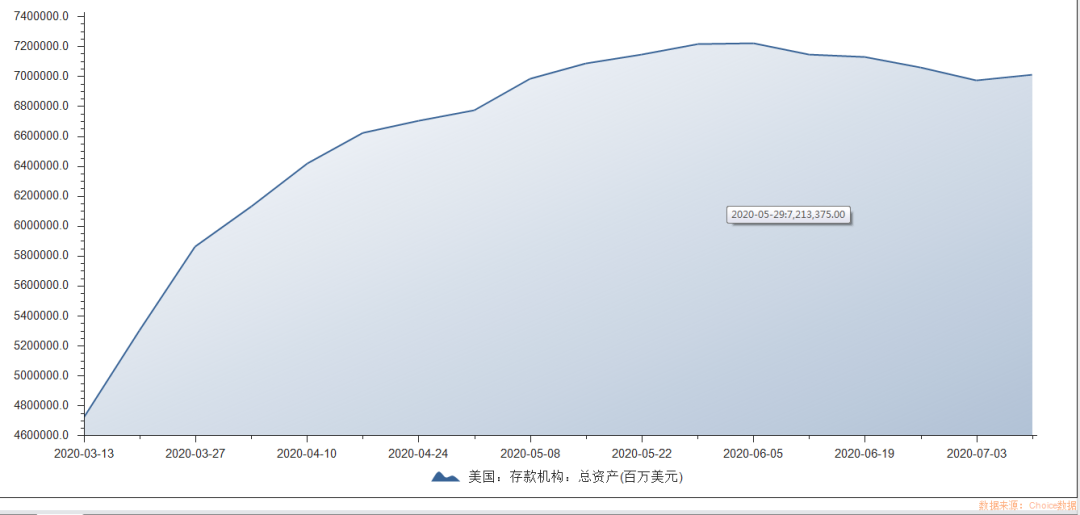

以美联储为例,自3月中旬美国资本市场发生流动性危机以后,美联储采取了史无前例的量化宽松政策,其资产负债表迅速从4万亿美元扩张了7万亿美元。

光大银行金融市场部宏观分析师周茂华表示,近期黄金价格走高主要是受欧美央行持续加码刺激政策,全球流动性泛滥影响。

同时,由于流动性增多,市场对于通胀预期重新燃起,这对应了实际利率的下降,最终驱动金价上行。

其次,黄金的老对手美元近期弱势调整。

通常来说,黄金走势与美元指数有跷跷板效应。近期,避险需求下降叠加欧元走强,导致美元资产吸引力下降。另外,美国疫情防控形势不明朗,市场对美元长期走势偏悲观。于是,近期美元指数弱势调整,这给了之前受到美元打压的黄金喘息之机。

北京一位资深贵金属分析师称,伴随着欧洲方面经济刺激协议的达成,进一步引导市场避险资金降低美元资产配置,并增加欧洲资产比例,也造成了美元指数走低格局。

再次,近期地缘局势有升温迹象,也推动金价走高。

一位资深贵金属投资人士表示,从白银期货历史走势看,无论在避险行情还是基本面利好消息下,白银价格常常表现低迷,对消息面一向不太敏感,很少出现像样的大涨行情,因此常常以“佛系”著称,“能不涨就不涨”。

近日白银出现暴涨行情,一方面是高企的金银比之下,被黄金“大哥”逼出来的;另一方面,基本面传来的白银供给收缩的担忧也助推了本轮上涨行情。

值得注意的是,这轮白银飙涨,同样离不开投行的推波助澜。

近日摩根士丹利发布下半年投资展望报告显示,在黄金走强与宽松货币环境的带动下,白银价格将继续走高,成为仅次于铜的第二大投资选择。

花旗银行则发布最新报告认为,未来6-12个月内白银价格将站上25美元/盎司关口,在乐观场景预期下,白银价格有望挑战30美元/盎司。

“事实上,由于疫情冲击导致不少银矿停工停产,因此矿企只能将白银库存质押给投行用于归还开采贷款本息,掌握大量白银库存的投资银行自然会为白银价格上涨摇旗呐喊,以便他们高价抛售获利。”道明证券(TD Securities)大宗商品策略主管Bart Melek分析说。

在他看来,相比黄金具有较高的货币属性,白银的工业属性更强,因此在疫情冲击导致全球工业生产趋缓的情况下,白银需求未必如市场预测般乐观。这注定了当前白银市场的投机买涨氛围格外浓厚,任何的追涨者都可能成为最后的高价接盘侠。

中国国际期货股份有限公司高级研究员汤林闽在接受21世纪经济报道记者采访时表示,白银此轮上涨强于黄金有三个原因:

一是白银投机属性比较强,因为黄金保证金比白银贵很多,贵金属牛市来临时,很多投机者选择白银短线操作。

二是白银的工业属性比黄金更强,2020年白银的需求仍有亮点,重点是光伏产业和5G商用化的工业需求推进。目前我国正在加快5G网络部署,也将提振白银的工业需求。

三是海外新冠肺炎疫情进一步恶化,墨西哥的新冠肺炎死亡人数增多,墨西哥是白银的主产国,引发白银供应面担忧。

该如何理解银价的上涨?

“白银更多是跟随黄金的涨势来走,随着黄金价格持续走高,一旦金银比(黄金和白银的估值比)变得不合理,那么就会有资金加速流入白银,另一方面,白银的价格还有工业需求来做支撑。”王昕杰说。

民生证券研究院认为,从历史数据来看,“金银价格比”均值为57,当其大幅偏离均值后,会实现均值回归,“金银价格比”的修复均以银价涨幅超过金价来完成。目前,随着经济进入修复阶段,白银实物需求(包括工业和投资)将逐步回暖,银价上行窗口有望打开。

中泰证券7月22日发布的研报指出,白银兼具金融与商品双重属性,商品属性则是金银比修复的核心推动力,因此金银比修复常出现在经济复苏初期(即贵金属上行周期的第二阶段),在此期间白银具备明显的超额收益。

上述研报还指出,最近一次金银比修复出现在2016年2月29日-2016年7月14日,修复周期为136天,金银比由83.20下修至65.79,变化20.93%,其间黄金价格上涨8%,白银上涨36%。

中国大妈悉数解套,赚翻了

2013年4月份,国际金价历史罕见大跌,截至2013年5月末,金价下探至1386.4美元/盎司。

就在此时,中国大妈迅速入市,抄底金价。

有数据显示,她们以平均每盎司1300美元左右的价格买走了300吨黄金,这一举动甚至短期托住了市场,并让金价有所反弹,也让国家买家见证了中国大妈的购买力。

然而,这波抄底却抄在了半山腰。

此后,国际金价一路下跌,截至2015年年底,国际金价达1060.24美元/盎司,也就是说,在2013年4月份入市购买黄金的中国大妈,亏损幅度在30%左右。

随后,大妈似乎销声匿迹,但金价一直在反弹。

在2016年6月至9月末和2018年1月至4月两个时间段,金价曾冲上1300美元/盎司点位,市场出现了解套机会。

2019年1月份,金市转暖再度站上1300美元/盎司。自2019年5月份以后,黄金价格一直处于震动上行状态,COMEX现货黄金月线走势十分凌厉。

也就是说,如果中国大妈一直持有黄金,时至今日,不但能解套,所获也颇多。

此时还能入手吗?买入会不会被套?

看到大妈们赚钱了,不少人开始心动,此时还能不能入手?

不得不承认,这个问题相当难回答,因为利好利空因素并存,而且市场情绪也不可预测。

比如,有人继续看多。

“虽然白银价格涨幅较大,但整体仍处于相对低位。随着商品属性提升,未来白银更具补涨需求,进而助推贵金属上涨。”南开大学金融发展研究院院长田利辉表示。

周茂华则表示,由于美国加码财政政策呼之欲出,未来美联储资产负债表仍继续扩大,这对黄金投资预期有正面作用。

当然,随着贵金属价格不断上涨,风险也在聚集。

①无论是从横向还是纵向看,黄金价格均已偏贵;

②目前风险资产与避险资产同步上涨的格局,属于非常态,主要是受流动性推动,市场本身蕴含剧烈波动风险;

③受投机力量推动,黄金价格波动性较大;

④短期仍看不到通胀大幅上升风险。

鉴于此,周茂华建议要适当规避风险。

交易所急调保证金比例及涨跌停板

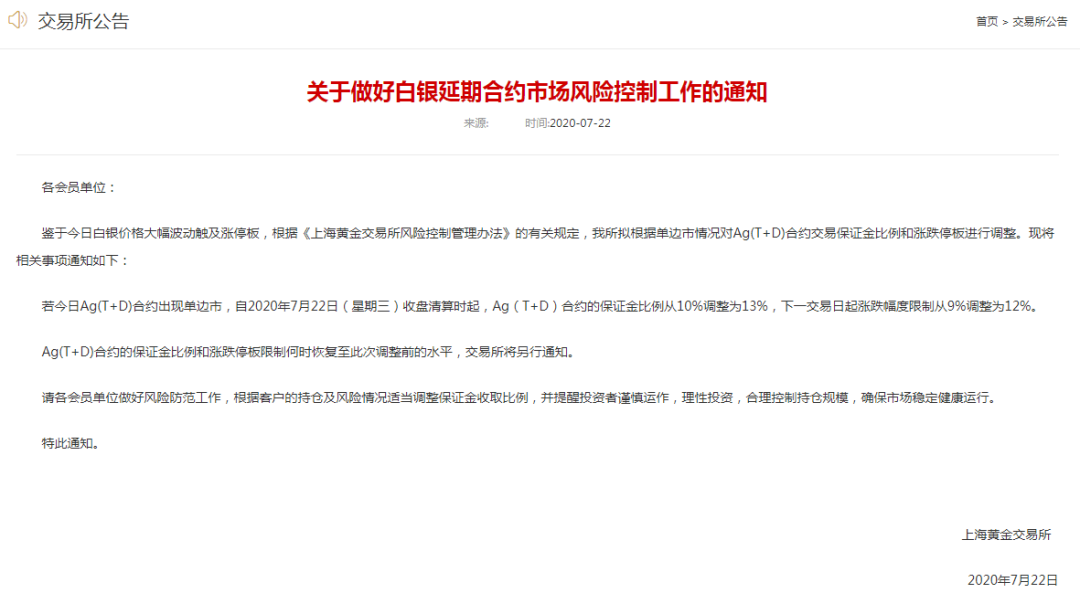

火热行情下,上海黄金交易所(下称上金所)昨日发布公告称,鉴于昨日白银价格大幅波动触及涨停板,根据有关规定,拟根据单边市情况对白银延期合约交易保证金比例和涨跌停板进行调整。

公告信息显示,若今日白银延期合约出现单边市,自22日收盘清算时起,白银延期合约的保证金比例将从10%调整为13%,下一交易日起涨跌幅度限制从9%调整为12%。

上金所对白银保证金提高了3%,相应降低了白银投机的杠杆比例,原先最高可做14倍杠杆,目前最高可做7倍杠杆左右。

上金所还在公告中提醒投资者谨慎运作,理性投资,合理控制持仓规模,确保市场稳定健康运行。

飙涨的白银

警惕白银投机客的高杠杆炒作算盘

近日美国商品期货交易委员会(CFTC)最新数据显示,截至7月14日当周,以对冲基金为主的资产管理机构持有的白银期货期权净多头头寸较前一周增加3308万盎司,创下过去2个月以来的最大单周涨幅。

“不过,这份增持力度不足以驱动本周白银价格如此飙涨。”一位近期加仓白银期货多头头寸的华尔街对冲基金经理向记者指出。驱动本周以来白银价格突然飙涨的幕后推手,主要是两大资本力量:

一是全球第二大原银生产商泛美白银在7月20日宣布,旗下秘鲁Huaron和Morococha矿区出现工人新冠疫情监测呈现阳性,导致两大矿区面临停产停工,直接触发白银供应量减少,引发大宗商品投资型机构开始押注白银价格上涨;

二是从美股获利退出的散户资金与对冲基金资金等投机资本突然大举涌入白银ETF,直接大幅推高白银价格。

一位美国大宗商品期货经纪商透露,在不少加仓白银ETF的散户眼里,白银是被低估的投资品种,一方面在美联储实施无限量QE措施后,近期白银涨幅低于黄金,令金银比持续徘徊在90上方,预示白银拥有很大的补涨空间,另一方面白银有很多利好因素尚未兑现,包括各国加码清洁能源与5G设备生产将提振白银工业需求,以及美元下跌正在放大白银价格上涨动能等。

他直言,过去两天流入各类白银ETF或买涨白银金融衍生品的资金总额高达逾15亿美元,其中不乏众多擅于高杠杆投资的散户与量化投资基金。毕竟,白银期货交易的保证金远远低于黄金,吸引他们敢于将资金杠杆放大至10-20倍“以小博大”。

“这与他们在3-4月期间抄底美股的做法如出一辙。”他透露,当时不少散户与量化投资基金也是动用5-10倍杠杆大举抄底买涨美国科技股获利。

在这位大宗商品期货经纪商看来,这些散户与量化投资基金的算盘,是押注美联储启动无限量QE措施将令白银价格再度复制2011年的飙涨历程——在2008年全球金融危机爆发后,美联储不得不持续加码QE措施,令白银价格在2011年一度创下约50美元/盎司的历史高点。

Bart Melek坦言,他们此举是给别人做了“嫁衣”——整个上半年,白银ETF的持有量创纪录地增长35%,达到8.2亿盎司(约合170亿美元),令二季度白银价格创下过去数年以来最大涨幅约24%,因此这波白银价格飙涨,令上半年早已布局白银头寸待涨而沽的投资客有望“获利退出”。

“这意味着白银价格还需要更强劲的涨幅,吸引大量跟风买盘入场,才能让这个击鼓传花的游戏延续下去,令这波白银飙涨的幕后推手——散户与量化投资基金得以顺利获利离场。”他指出。

择机高价沽空套保

值得注意的是,随着白银飙涨令金银比迅速跌至年内低点86附近,令越来越多投资机构开始担心这轮白银飙涨会很快“退潮”。

一位白银贸易商向记者透露,目前金融市场已经过度“夸大”矿区停工停产对白银产量减少的预估。事实上,过去数年白银供需关系一直处于相对过剩状况,即便市场普遍预期疫情冲击将令今年白银产量减少3000-5000万盎司,但现有白银库存足以满足新能源、5G设备生产制造的工业需求。

记者注意到,在对冲基金大举增持白银净多头头寸同时,白银开采商与贸易商也在不遗余力地加仓空头头寸进行套期保值。CFTC数据显示,截至7月14日当周,白银开采商与贸易商的白银期货期权净空头头寸同样较前一周骤增1985万盎司,凸显他们手里拥有足够的白银库存应对市场的逼空买涨潮。

与此同时,手握巨额白银头寸的投资银行也在待涨而沽。由于疫情导致矿区停工停产,因此不少开采商只能将白银现货抵押给投资银行偿还开采贷款本息,令投资银行一面为白银持续上涨“呐喊”,一面在期货市场逢高抛售“套期保值”。

上述白银贸易商向记者透露,目前不少白银开采商与投资银行正在盘算最佳的沽空套保时机——若白银价格短期内能站稳26美元/盎司上方,他们将考虑在30-35美元/盎司附近大举沽空套保,反之他们则会迅速入场锁定沽空套保收益。

记者多方了解到,这些白银开采商与投资银行之所以选择26美元/盎司作为“标杆价格”,一个重要原因是2011年白银价格正是站稳26美元/盎司正式关口,得以快速上涨逼近50美元/盎司的历史高点。如今他们同样打算如法炮制——复制当年的逢高沽空套保收益最大化策略。

“显然,这轮白银多空博弈,才刚刚开始。”Stephen Innes认为。不过,22日中美关系趋紧令部分投机资本的风险偏好回落,助推这波白银投机买涨潮有可能很快“草草收场”。

“特别声明:以上作品内容(包括在内的视频、图片或音频)为凤凰网旗下自媒体平台“大风号”用户上传并发布,本平台仅提供信息存储空间服务。

Notice: The content above (including the videos, pictures and audios if any) is uploaded and posted by the user of Dafeng Hao, which is a social media platform and merely provides information storage space services.”