中国持有美债创4年新低,美联储拥有量竟已超外国债主

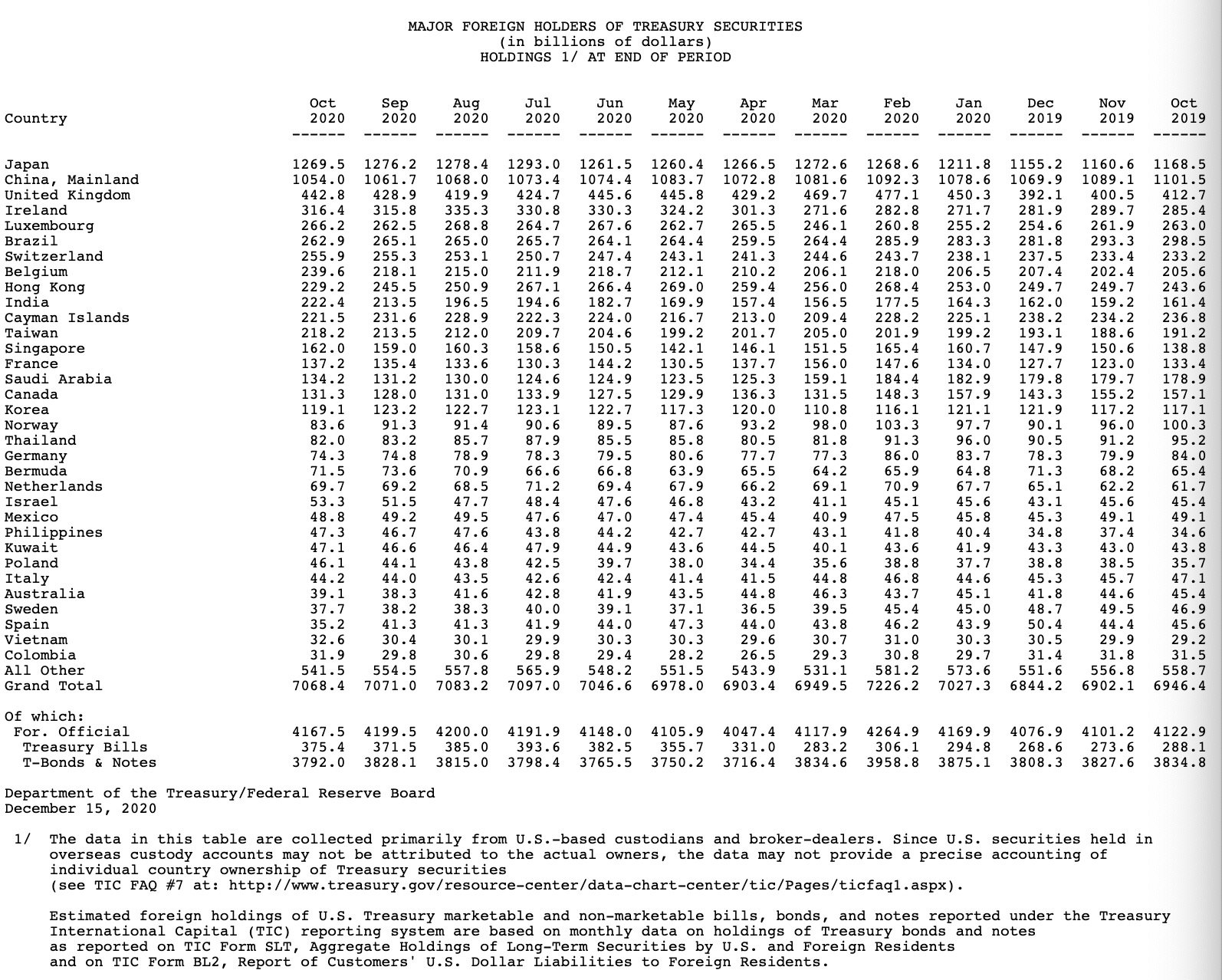

根据美国财政部最新公布的国际资本流动报告(TIC),海外投资者10月持有美债规模为7.07万亿美元,而其中,官方持有者(多为央行)的美债持仓量为4.17万亿美元。

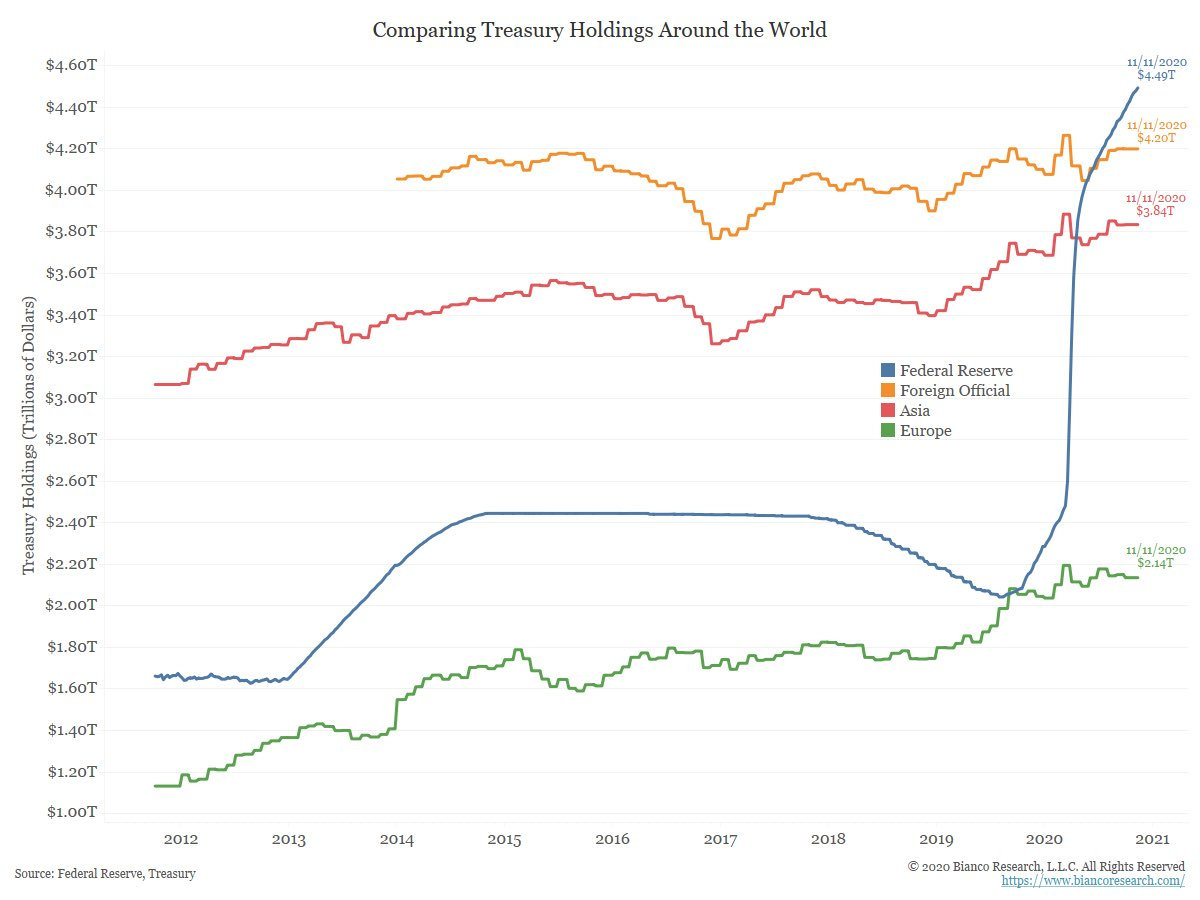

另一组数据更令人震惊。截至12月16日美联储公布的最新数据,当前美联储持有的美债(除公司债、MBS等)为4.66万亿美元,较此前几个月持续攀升。这意味着,美联储持有的美债已超海外主要官方持有人的总和。

同时,当前美联储资产负债表上的资产总和已高达7.34万亿美元,而且这一扩表的势头远未停止。

作为美国国债的最大海外持有国,日本在10月减持了67亿美元,持有美债降至12695亿美元;中国的美债持仓量减少77亿美元至10540亿美元,创下2017年1月以来的近4年低位。至此,中国和日本已分别连续5个月和连续3个月削减了美债持仓。

未来,美债购买的趋势如何?谁将填补日本、中国减持的缺口?

日本、中国持续减持美债

10月,国际资金净流出美债106亿美元。按持有美债的海外国家或地区来看,排名前十的持有人中,中国内地、中国香港、日本、巴西在10月减持了美债。其中,中国香港减持力度最大,削减美债持仓量达163亿美元,为连续第3个月减持;日本和中国内地则分别减持67亿美元和77亿美元。

尽管整体呈现净流出,但事实上,私营部门是减持的大头(-289亿美元)。数据显示,官方部门10月仍然在小幅增持美债(186亿美元)。这可能和美元走软、美债收益率随着通胀预期走升有关。

具体而言,美国的第三大海外债权国英国当月继续显著增持,规模增139亿美元至4428亿美元。今年2月,英国曾大幅增持305亿美元美债,以4032亿美元的持仓规模跃升为第三大债主,并一直延续至10月。

值得注意的是,开曼群岛当月的美债持仓规模跌出前十,取而代之的是印度,该国一举增持89亿美元,跻身美债持仓第十名。

事实上,中国在2019年就出现减持美债的趋势,从美债的第一大持有国降为第二。今年前5个月,中国的美债持有情况较为反复,但6月后,美债持仓量又形成了连续下降的态势。9月数据显示,中国持有的美债量较2015年年底的1.24万亿美元,下降了14.35%。

美联储买成最大债主

令人惊讶的是,尽管美债吸引力下降,但美联储的美债总持有量已经超过了国际官方持有人的总和。

根据Bianco Research的数据,美联储一共持有4.66万亿美元的美债,各国官方外汇储备持有美债总量为4.17万亿美元。11月时的数据显示,亚洲机构投资者和个人投资人一共持有3.8万亿美元美债,欧洲投资人一共持有2.1万亿美元;彭博数据显示,当前美联储持有的可交易美债的占比已达近25%,超出海外持有人。

今年3月以来,美联储开启了无限量化宽松(QE),且突破了过去的框架限制,美联储开始和财政部联手支持经济,“债务货币化”已经开启。在截至9月底的2020财年,美国联邦预算赤字达创纪录的3.1万亿美元,是去年赤字9840亿美元的3倍,该年度赤字水平刷新了2009年创下的1.4万亿美元的历史记录。

这一趋势仍将持续。美联储在12月的议息会议上宣布,维持基准利率和QE购买量不变,购债量至少为1200亿美元/月。机构预计明年美联储仍将扩表1万亿~1.5万亿美元,政策边际收紧最早可能要到2022年初。

当前,市场预计美国的新一轮财政刺激规模不到9000亿美元。尽管规模远不及此前预计的2万亿美元且推出时间不确定,但财政刺激终将问世,届时美联储也仍将为其提供流动性支持。

谁来填补减持的缺口?

尽管美联储持续“买买买”,但另一个关键问题是,就国际而言,未来美债购买的趋势如何?谁将填补日本、中国减持的缺口?

自2019年6月起,日本的美债持仓规模自2017年5月来首次超越中国,晋升为第一债主。但今年,日本已连续第3个月减持,总计减持235亿美元;中国持有的美债已较2015年年底下降近14.5%。虽然还是有其他海外投资者继续买入美债,但依然无法抵消上述两大主要债主持续减仓的影响。地缘政治风险持续、外汇储备多元化、去美元化等国际趋势都是背后的原因。

美债的供给由谁来消化? 施罗德硏究分析策略师Kristjan Mee认为,中国和日本留下的这部分“空缺”最可能由那些拥有“相当规模″外汇储备,并积极干预市场的亚洲国家和地区来接手,比如泰国、新加坡、印度等,这些国家和地区自3月以来明显增加了外汇储备量。也有机构人士对记者提及,美元的走软反而刺激了新兴市场央行增持美债,因为后者特别是岀口型国家,需要通过购汇来进行干预,防止本币过度升值。

当然,美联储在未来也将成为美债的边际购买者。只不过,未来如何实现退出将是美联储面临的最大挑战。野村全球宏观研究主管苏博文对第一财经记者表示,每一次退出往往都是艰难且痛苦的。美联储会在明年上半年将长端收益率控制在低位、容忍通胀超调,而不会急于推进政策正常化。在这一背景下,通胀可能会小幅上升,“但更关键的是市场预期,我们会看到通胀在2022年显著攀升,届时美联储才将面临真正的挑战。一方面,如果加息太快会导致衰退,因为债务水平居高不下;但如果太慢,通胀可能会较大幅度超调。”

为您推荐

算法反馈精品有声

热门文章

精彩视频

凤凰财经官方微信