IPO观察哨|奈雪的茶上市首日破发:人力成本赛海底捞 开店续命困境何解?

文/丸子 凤凰网财经IPO观察哨

“你爱我,我爱你,蜜雪冰城甜蜜蜜~”

蜜雪冰城的魔性广告曲风靡互联网,而奈雪的茶终于登陆港交所,成为“新式茶饮第一股”。

虽然噱头不小,但奈雪的茶不够漂亮的业绩表现使得港股打新市场表现相对平淡。截至最后认购期,奈雪的茶最终认购额超过2200亿元,超额认购超430倍,认购申请超过64万份。这样的认购表现在新股中虽说热度不错,但是从情绪上来讲,远远不及一些市场热门股,如时代天使认购超2079倍、快手达到1204倍。

6月29日下午,奈雪的茶登陆暗盘,盘初虽一度涨超11%,但涨势未能延续,交易期间一度破发,最终老虎证券暗盘收跌1.31%,富途证券暗盘收涨1.77%。6月30日上午,奈雪的茶开盘即破发,截至发稿股价为17.66港元,跌10.81%。

位处万众瞩目的新消费赛道,奈雪的茶在资本市场却并未做到“一呼百应”,这和公司“不赚钱赚吆喝”的业绩表现息息相关,凤凰网财经IPO观察哨仔细拆解公司招股书,发现奈雪的茶目前依赖开店扩张增加收入,但公司致力于做“空间生意”,人力、租金等开店成本居高不下,经营利润率持续下滑。为解此困,奈雪计划开设更多新店型奈雪Pro,还盯上了咖啡生意。

2020年赚1664万仍难摆脱亏损阴影 增收只能靠开店

一杯奶茶动辄卖到20、30元,在许多人心中,喜茶、奈雪的茶几乎与暴利联系在了一起。但在奈雪的茶披露了招股书之后,许多人突然意识到,新式茶饮,似乎并不像大家想的那样赚钱。

从招股书来看,奈雪的茶2018年、2019年、2020年的收入分别为10.87亿元、25.02亿元、30.57亿元,净利润亏损额分别为0.66亿元、0.39亿元、2.02亿元。

若除去以公允价值计量且变动计入当期损益的金融负债的公允价值变动,奈雪的茶2018年和2019年经调整净亏损分别为5658万元、1174万元,2020年扭亏为盈,净利润为1664万元。经调整利润率分别为-5.2%、-0.5%、0.5%。

从经营数据来看,奈雪的茶目前情况并不乐观。

虽然单店的销售额、平均日订单量一定程度上受到门店数量增加的影响,但奈雪的这些数据下降幅度之大,还是不免令人心生担忧。

2018年~2020年,平均单店日销售额分别为3.07万元、2.77万元、2.02万元,每间茶饮店的平均每日订单量则由2018年的716单降至2019年的642单,2020年进一步下降至470单。

单笔订单的销售额,除了一线城市在三年内保持持续增长,由41.7元增至44.2元之外,新一线城市、二线城市、其他城市的单笔订单销售额均有显著下滑,可以说,奈雪整体单笔订单平均销售额全靠一线城市支撑,倘若一线城市的提价也已到天花板,公司的经营状况或许将会更糟。

新式茶饮不好卖,这并不令人意外。

一方面,所谓的新式茶饮,近年来实在没什么特别的新花样。喜茶、乐乐茶、奈雪的茶、伏见桃山各种商品同质化严重,产品没有明显的护城河,消费者也很难分辨出各家名字不同、原料类似的茶饮之间,口味究竟有多大差异,因此几乎没有特别高的品牌忠诚度。

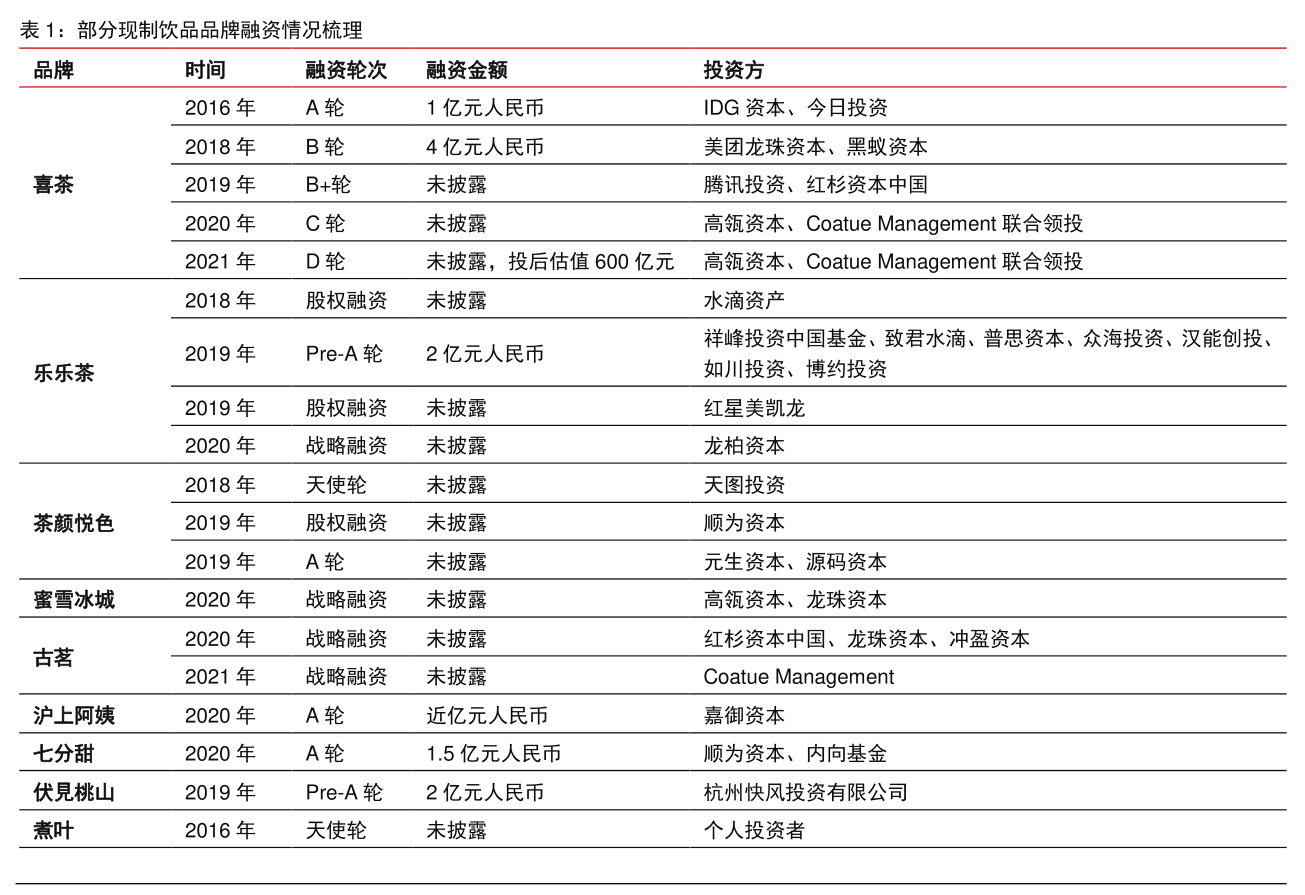

另一方面,由于Z世代逐渐成为消费主力,中国大陆现制茶饮的消费空间被资本所发现——2015年~2020年,现制茶饮复合年均增长率达21.9%,且仍处于发展初期,年人均消费量(2019年6杯)远低于成熟市场(中国台湾2015年44杯)的水平。而随着新式茶饮走上风口,资本对各品牌的介入程度越来越深,直接导致市场竞争格外激烈。

(来源:中信证券研报)

奈雪的茶定位高端茶饮,直接竞争对手为喜茶。而最新资料显示,喜茶的估值已经达到600亿元,背后有IDG资本、腾讯、高瓴等多个大机构背书。奈雪的茶在上市之前经历了6轮融资,其中,天图投资参与天使轮、A轮和A+轮三轮融资,上市的基石投资者则包括瑞银集团、广发基金、南方基金、建银国际等,此外,在B轮融资中还有深创投的身影。

奶茶卖不动的未来似乎就在眼前,奈雪做出的应对是——加快开店,靠新开的店面维持生计。

招股书显示,2018年、2019年和2020年,奈雪新开店面分别为111家、173家、172家。其中,2020年受到疫情影响,前四个月基本无新开店面,2021年1月1日起至今,奈雪已新开74家奈雪的茶茶饮店,至最后可行日期奈雪总共拥有562家茶饮店,可以说,开店速度仍然较快,公司处于大肆扩张的阶段。

开店的确能提高收入,扩大公司规模,这是一条已经经过多家企业验证的可行路径。但是开店也意味着,公司各项的成本持续攀升,很容易陷入“增收不增利”的境地。奈雪的茶以直营店为主,租金、人力成本都是一笔不小的开支,疯狂扩张固然有效,也要警惕变成饮鸩止渴。

第三空间的生意不好做 人力成本贴近海底捞却没讨得好

和喜茶、蜜雪冰城不一样的是,奈雪开店的成本更高,这或许与公司创始人对标星巴克的定位有关。

奈雪创始人彭心接受采访时曾提到,国内顾客去星巴克消费,其实并不一定是喜欢星巴克的产品,而觉得这是一种品味,如果顾客进入奈雪的茶,觉得产品很好,比星巴克更有品味,那么以后也就多了个选择。

她还曾提及,奈雪的空间产品都是非常强调场景和体验的。

从创始人的言语和奈雪的做法来看,奈雪想做的是场景生意,而非简单的售卖茶饮。

据招股书,典型的奈雪的茶茶饮店规模在180平至350平之间,一般可容纳50至120位顾客,每间奈雪的茶茶饮店均经过精心设计,以营造一种舒适的氛围。公司认为,这有助于营造独特的店内氛围、提升客户体验。

除了常规的卖奶茶、果茶之外,奈雪另一大王牌卖点是软欧包。每家奈雪配备完备的烘焙产品线,这意味着除了茶饮的员工之外,公司将另外招聘一部分员工来制作欧包,并且还得为烘焙线配备相应的材料和机器。和喜茶、蜜雪冰城等相比,这是一部分多出的人力成本和固定成本,而奈雪在开店之初就打出的“一杯茶+一个软欧包”的模式,已经成为相当一部分消费者心中的品牌记忆点,导致这是一部分必要开支,无法裁撤。

2018年~2020年,奈雪的茶员工成本分别为3.4亿元、7.5亿元、9.2亿元,员工成本占比分别为31.3%、30%、30.1%,为除了材料成本外最大的开支。

要知道,这个比例几乎已经超过以服务著称的海底捞。wind数据显示,2018年~2020年,海底捞的人力成本占比分别为29.56%、30.1%、33.8%,海底捞花出去真金白银,至少还换得一个服务贴心的标签,不少食客因此成为回头客,带动二次消费。但奈雪这么大比例的人力成本砸了进去,却好似没听到一声响。

在消费者眼中,奈雪的服务尚可,但也没有值得特别称道的地方,而喜茶、奈雪由于门店常常排队,一杯奶茶往往要耗费数十分钟的等待,这无疑都是消费者体验的扣分项。

一方面要靠不断开店来提升收入,但另一方面,奈雪对标星巴克的定位和开大店的做法,却使得公司成本居高不下,难以将收入转化成利润。

这无疑是不利于长久发展的。

2018年~2020年,奈雪的茶门店经营利润率连续下滑,分别为18.9%、16.3%、12.2%。

虽然彭心在采访中坚持,公司希望做的是一个有温度,能够和顾客交流茶和茶文化的品牌,而不是一个只追求最高品效或者是最高利润的品牌,但柴米油盐很难长久的容忍风花雪月,理想也不免要向资本妥协。

掉头转向奈雪Pro 是两全还是新冒险?

2020年11月,奈雪的茶推出了全新的茶饮店型奈雪Pro。2021年和2022年,奈雪计划在一线和新一线城市分别开设300间和350间奈雪的茶茶饮店,其中70%将规划为奈雪Pro茶饮店。

和标准的奈雪的茶茶饮店相比,奈雪pro需要的前期投资成本更低,截至2021年3月31日,每家奈雪Pro茶饮店的平均投资成本为人民币100万元,而奈雪的茶标准茶饮店的平均投资成本为人民币180万元。

除此之外,奈雪Pro的人力投入也更低,平均每家店配备员工13名,低于标准店的21名。

(来源:中信证券研报)

这一举措和转型无疑说明了奈雪意识到越来越低的经营利润率难致可持续发展,若要平衡收入和成本,适当舍弃空间感的追求无疑是个不错的选择。

除此之外,奈雪Pro还打上了咖啡的主意。

相较于奶茶来说,中国人对咖啡的消费更是处于初级阶段。瑞幸咖啡的招股书曾提及,2018年中国大陆现磨咖啡人均消费杯数仅1.6杯,远低于美国(313.4)、日本(176)、中国台湾(174.4)。奈雪Pro对空间面积追求降低,未来可以更多的走入写字楼和办公区,如果能将咖啡卖给白领,不仅能带来新的增长曲线,还能在资本市场讲出新故事。

只是,人人都想要寻找下一个星巴克,但未必能做好。上一个想要做星巴克生意的,还是已在资本市场上一地鸡毛的瑞幸。