苏宁易购混改方案落地!深圳国资弃权 这些巨头联手入局…

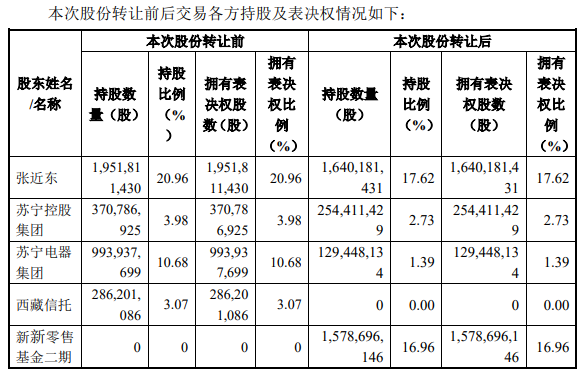

苏宁易购 (002024)7 月 5 日晚间公告,公司控股股东、实控人张近东及其一致行动人苏宁控股集团,公司持股 5% 以上股东苏宁电器集团,西藏信托 ( 以下合称“转让方” ) 拟将所持公司合计数量占公司总股本 16.96% 的股份转让给新新零售基金二期。 转让完成后,公司将处于无控股股东、无实控人状态。 新新零售基金二期系由南京新兴零售发展基金、华泰资管、阿里巴巴以及海尔、美的、 TCL 、小米等产业投资人作为有限合伙人出资组建的联合体。

稍早之前,深圳国际(00152.HK)也在晚间发布公告,宣布因与苏宁易购股东方未能就商务合作条件达成最终协议,最终决定终止潜在收购事项。

与此同时,公司宣布终止此前筹划的发行股份购买资产事宜,公司股票将于7月6日开市起复牌。

接盘方背后都是“行业龙头”

苏宁易购披露的公告显示,张近东、苏宁控股集团、苏宁电器集团、西藏信托分别将所持公司3.12亿股(占上市公司总股本的3.35%)、1.16亿股(占上市公司总股本的1.25%)、8.64亿股(占上市公司总股本的9.29%)、2.86亿股股份(占上市公司总股本的3.07%)转让给新新零售基金二期。股份转让价格均为人民币5.59元/股。

值得关注的是,新新零售基金二期系由南京新兴零售发展基金(有限合伙)(以下简称“南京新兴零售发展基金”),华泰证券(上海)资产管理有限公司(以下简称“华泰资管”),杭州阿里妈妈软件服务有限公司(以下简称“阿里巴巴”),以及重庆海尔家电销售有限公司(以下简称“海尔”)、美的集团股份有限公司(以下简称“美的”)、TCL实业控股股份有限公司(以下简称“TCL”)、小米科技(武汉)有限公司(以下简称“小米”)等产业投资人作为有限合伙人出资组建的联合体,普通合伙人暨执行事务合伙人为海南吉力达投资有限责任公司(以下简称“吉力达投资”)。

新新零售基金二期和淘宝中国啥关系?

苏宁易购方面强调称,本次股份转让完成后,上市公司将处于无控股股东、无实际控制人状态。 具体来看,本次股份转让后,公司5%以上股东中,张近东先生及其一致行动人苏宁控股集团合计持股20.35%; 淘宝中国持股19.99%,新新零售基金二期持股16.96%,江苏新新零售创新基金持股5.59%。

苏宁易购强调称,结合本次股份转让后公司的股权结构、各持股5%以上股东的持股比例及受让方新新零售基金二期合伙协议约定的重大事项决策机制,公司前三大股东张近东先生及其一致行动人苏宁控股集团、淘宝中国、新新零售基金二期股东的持股比例均衡,不存在单一股东实际支配公司股份表决权足以对公司股东大会决议产生重大影响的情形。

在这其中,新新零售基金二期与江苏新新零售创新基金是怎样的关系?

苏宁易购在公告中解释称,新新零售基金二期与江苏新新零售创新基金各自依照其合伙协议独立经营决策,双方执行事务合伙人不同,不存在股权控制关系、同受同一主体控制的情形或一方通过其控制的企业能够对另一方的经营决策产生重大影响的情形,主要负责人亦不存在交叉任职,因而不存在构成一致行动的情形。拥有的节日。

新新零售基金二期与淘宝中国的关系同样引人关注。

苏宁易购公告称,新新零售基金二期和淘宝中国不存在一致行动关系。截至公告披露日,淘宝中国未与新新零售基金二期签署任何协议或作出任何安排,以共同扩大淘宝中国或新新零售基金二期所能够支配的上市公司的股份表决权数量。

苏宁易购同时表示,新新零售基金二期与淘宝中国投资上市公司的目的、形式不同,未来投资决策也可能不同,双方不存在一致行动的意图。其中,淘宝中国于2016年通过认购上市公司非公开发行的股票对上市公司进行投资,自2016年至今长期持有上市公司的股票,为上市公司的战略投资者。而新新零售基金二期系由南京新兴零售发展基金(有限合伙),华泰资管,阿里巴巴,以及海尔、美的、TCL、小米等产业投资人作为有限合伙人出资组建的联合体。新新零售基金二期的成立及本次交易,短期目的在于促进苏宁易购稳定经营,稳定企业融资环境,长期着力于加强产业协同和资源赋能,促进公司平稳健康发展。

公告显示,淘宝中国与新新零售基金二期将基于各自的投资目的独立行使表决权,不构成一致行动的情形。

这次股权转让对苏宁有怎样的影响?

谈及本次股权转让对公司业务发展的影响,苏宁易购方面表示,此次股份转让将助力苏宁易购稳定经营,并营造良好有序的外部环境,实现持续健康发展。

1. 新新零售基金二期由江苏省、南京市国资联合各方参与,遵循市场化、法制化原则,履行属地责任,积极支持苏宁易购平稳健康发展。

2. 本次股份转让新引入的股东新新零售基金二期,出资人结构多元、优势互补,各方将积极推动苏宁易购进一步完善治理结构,提升上市公司科学决策能力,全面提升经营管理水平,建立更为科学的激励体系,助推向“零售服务商”转型的落地,提高上市公司资产和业务运营效率,推动公司长期战略的实施。本次股份转让有利于上市公司进一步整合优质资产和优质业务,与国有资本、产业资本实现资源互补、合作共赢。其中,国资的参与将为苏宁易购平稳健康发展奠定坚实基础,阿里巴巴及海尔、美的、TCL、小米等产业投资人与苏宁易购将发挥紧密的协同效应,在用户、技术、服务、供应链、仓储物流等领域持续深化合作。

3. 进一步增强苏宁易购的流动性对更好落实上述业务发展规划至关重要。江苏省、南京市人民政府将充分发挥联合授信机制的积极效应,为苏宁易购提供紧急授信,并根据业务发展需要及时、足额恢复授信至正常经营时的合理水平,促进企业经营活动恢复良性循环。

深圳国际终止入股苏宁易购

就在7月5日晚间,深圳国际(00152.HK)也发布公告称,与苏宁易购股东方未能就商务合作条件达成最终协议,经综合考虑各方面因素并通过审慎分析论证后决定终止进行潜在收购事项,但双方将继续探索物流业务领域合作的机会。深圳国际表示,终止进行潜在收购将不会对其现有的业务或财务状况等构成任何重大影响。

这笔曾经高度牵动市场神经的潜在收购交易事项,终于以深圳国资主动弃权的结果落下大幕。

对此,槃生资本CEO、中大咨询高级合伙人唐梦接受记者采访时表示,在2月28日的公告中,双方对业务协同前景有相对乐观的描述,但众所周知,一般涉及业务形态相对比较复杂企业的股权收购流程也会比较复杂,并不会因为愿望、初心很美好,就忽视其中对投资落地的严谨性和可行性判断。

就其所了解的情况来看,双方签署框架协议之后,深圳国际与鲲鹏资本就组织了汇集行业、财务、税务、法律、人力资源、法人治理等各类专业人士的庞大尽调队伍进驻苏宁开展全面尽调,各方也曾就后续合作进行积极的沟通,但随着情况的演变,签订框架协议时的市场先决条件也发生了有目共睹的变化。最终未能达成交易,是综合考量了尽调结果、市场实际情况和股东、投资人利益等多方面因素而作出的合理决定,与深圳国际一贯以来重视股东利益的承诺和实际表现都是一致的,也与其一贯的稳健经营风格相符。

高和资本董事长苏鑫认为,深圳国际终止入股苏宁易购是一个“可理解的市场化决策”。他表示,深圳国际作为一家在境外注册、在香港整体上市的红筹公司,一直以来具有较为完善的法人治理体系和高度的市场化基因,公告所提及“未能就商务合作条件达成最终协议”的结果并不令人感到意外,苏宁易购近期股权重大变动事项频现和资本市场的实际情况一定程度上已为市场打了“预防针”。但这不代表双方合作的初衷是不合理的。深圳国际作为一家以物流基础设施投资运营为主业的上市公司,寻求与苏宁易购合作的最大诉求是探索通过资本工具引入商流和信息流,为其物流基础设施业务和综合物流服务业务赋能,这个业务探索方向是值得肯定的,相信不会因为此次合作的终止而停止往这个方向继续探索。这一点在双方的公告里也都有体现。

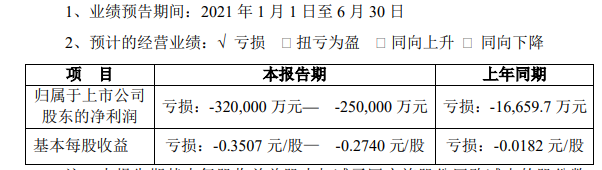

苏宁易购上半年预亏25亿元至32亿元

苏宁易购7月5日晚间披露业绩预告,上半年预计亏损25亿元至32亿元,上年同期亏损1.67亿元。 报告期内,公司遇到阶段性的挑战和困难,二季度销售收入预计同比下滑超过30%,带来毛利额同比较大下滑,与此同时费用相对刚性,使得二季度亏损较大。

此外,报告期内公司非经常性损益项目预计影响金额约15亿元,主要包括珠海普易物流产业投资合伙企业(有限合伙)收购公司物流资产公司、18 苏宁债第二次债券购回带来的影响。

苏宁易购在业绩预告中再次提及股权转让事宜,称本次股份转让将助力苏宁易购稳定经营,并营造 良好有序的外部环境,实现持续健康发展。

大股东股权转让“柳暗花明”,苏宁易购也宣布终止此前筹划的发行股份购买资产事宜。此前公司称拟以新发行的股份及部分现金作为对价,购买深创投苏宁云新私募投资基金所持有的项目公司100%股权,并以此为理由申请停牌。

苏宁易购在最新披露的公告中称,由于交易双方认为继续推进本次发行股份购买资产的条件不够成熟,预计在规定的停牌时间期限内,难以形成具体可行的方案继续推进本次交易事项,经审慎研究并协商一致,公司与交易相关方决定终止筹划本次发行股份购买资产相关事项。

公司股票将于7月6日开市起复牌。

“特别声明:以上作品内容(包括在内的视频、图片或音频)为凤凰网旗下自媒体平台“大风号”用户上传并发布,本平台仅提供信息存储空间服务。

Notice: The content above (including the videos, pictures and audios if any) is uploaded and posted by the user of Dafeng Hao, which is a social media platform and merely provides information storage space services.”