一纸诉讼引发股债双杀!地产巨头恒大资金遭“冻结” 一天跌去740亿市值

一笔1.3亿元的贷款保全竟让“恒大系”遭遇股债双杀。

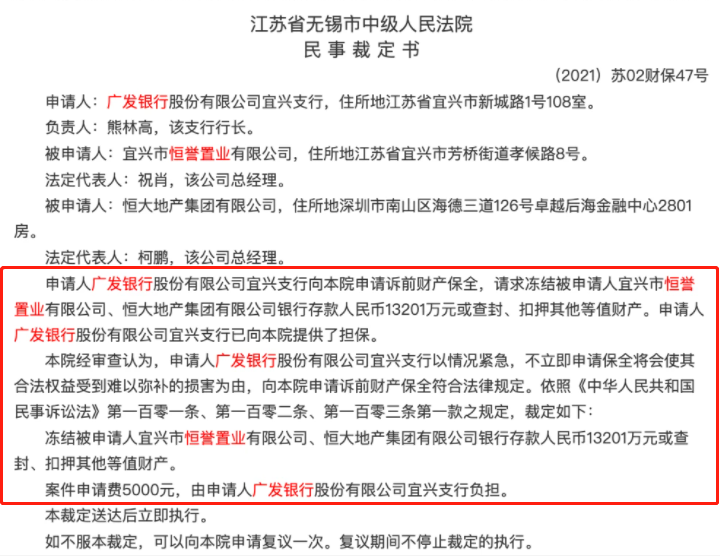

今日盘中,一则人民法院的裁定书在市场疯传,裁定书显示,广发银行近日请求冻结被申请人宜兴市恒誉置业有限公司、中国恒大地产集团有限公司银行存款1.32亿元。

随后,恒大系集体大跌,截至收盘,中国恒大大跌超16%,恒大汽车暴跌近20%,恒腾网络跌近12%,恒大物业大跌13.38%,累计蒸发市值超740亿港元。另外,恒大系的债券亦集体大跌,“15恒大03”跌近13%、“19恒大02”跌超11%、“19恒大01”跌超11%。

今日下午,恒大最新回应称,“对于(广发银行)宜兴支行滥用诉讼前保全的行为,我司将依法起诉。”

广发银行宜兴支行:情况紧急,不申请保全权益将损害

地产企业资金链情况如何,银行的态度很重要。19日下午,一份法院民事裁定书,将广发银行和恒大集团送到风口浪尖。

这份民事裁定书是7月7日江苏省无锡市中级人民法院签发的。文书称,广发银行宜兴支行以情况紧急,不立即申请保全将会使其合法权益受到难以弥补的损害为由,向该院申请诉前财产保全,请求冻结宜兴市恒誉置业、恒大地产集团的银行存款人民币13201万元或查封、扣押其他等值财产。

该院认为,该申请符合法律规定。依照《中华人民共和国民事诉讼法》第一百零一条、第一百零二条、第一百零三条第一款之规定,裁定冻结被申请人宜兴市恒誉置业、恒大地产集团银行存款人民币13201万元或查封、扣押其他等值财产。

该裁定送达后立即执行。根据规定,申请人在人民法院采取保全措施后三十日内向不依法提起诉讼或者申请仲裁的,法院将依法解除保全。这意味着,如果问题得不到解决,广发银行有可能在三十日内对恒大集团及子公司提起诉讼。

券商中国记者第一时间联系广发银行,但是截至发稿,未获得回应。

恒大集团:广发银行滥用诉讼前保全

这则裁判文书在7月19日被传开。恒大集团回复券商中国记者称,该公司江苏省公司旗下项目公司宜兴市恒誉置业有限公司与广发银行宜兴支行项目贷款1.32亿到期日为2022年3月27日。

也就是说,这笔贷款尚未到期。恒大在回应中表示,“对于宜兴支行滥用诉讼前保全的行为,我司将依法起诉。”

贷款未到期能否申请诉讼保全?一位律师对券商中国记者表示,在满足一定条件下,贷款未到期也可以申请诉讼保全,主要是出现无法偿还债务的风险时可以要求提供担保,行使提前解除权。本次,申请人广发银行宜兴支行已向该提供了担保。

恒大遭遇“股债双杀”

恒大到底怎么了?其实,在此之前,恒大已频频向市场释放“不缺钱”的信号,又是特别分红,又是提前偿还136亿港元的美元债。

市场对中国恒大的信心似乎仍然不足。7月19日,广发银行申请对恒大两公司诉前财产保全的消息,令恒大系集体大跌,当日午后,“恒大系”个股跌幅持续扩大,截至收盘,中国恒大大跌超16%,恒大汽车暴跌近20%,恒腾网络跌近12%,恒大物业大跌13.38%。

截至7月19日收盘,中国恒大总市值跌至1088亿港元,相比前一交易日,市值蒸发超209亿港元;恒大汽车单日蒸发市值超371亿港元,恒大系总市值累计蒸发740亿港元。

另外,恒大系的债券亦集体大跌,恒大债券跌幅扩大,“15恒大03”跌近13%、“19恒大02”跌超11%、“20恒大02”跌超9.8%、“20恒大01”跌超8%,“19恒大01”跌超11%。

从盘面情况来看,这则消息加剧了资金的紧张情绪,投资者纷纷抛售恒大系股票、债券。盘中,恒大地产集团声明,江苏省公司旗下项目公司宜兴市恒誉置业有限公司与广发银行宜兴支行项目贷款1.32亿到期日为2022年3月27日。对于宜兴支行滥用诉讼前保全的行为,公司将依法起诉。

然而,声明发出后,股债走势并没有出现明显回调。

恒大债务到底如何?

2021年以来,恒大债务一直牵动着市场资金的情绪,那么当前恒大债务情况究竟如何?

其实,在上周五(7月16日),市场资金对恒大流动性的担忧情绪有所缓解,当天中国恒大股价高开高走,盘中一度大涨超14%。

而缓解市场情绪的是一则特别分红公告,7月15日,中国恒大发布公告称,将在7月27日召开董事会会议,讨论特别分红计划。

市场对此的解读是,恒大主动向外界释放了“不缺钱”的信号,也一定程度上挽回了市场对恒大的信心。

其实,在此之前,恒大已经向市场释放流动性安全的信号。6月24日,中国恒大发布公告称,已安排自有资金136亿港元提前偿还美元债。至此,恒大到2022年3月前,再无到期的境内外公开市场债券。

恒大自去年3月份以来,已累计归还7笔境外债券本息合计约106亿美元(折合超823亿港元)。据悉,106亿美元的资金并非通过发债募资以新还旧,而是恒大自有资金。

对于自有资金来源,2020年以来,中国恒大旗下多个板块密集引入战略投资者,为公司补充了大量现金。比如总市值近3000亿港元的恒大汽车是许家印最倚重的上市平台,从去年8月至今,中国恒大已经通过恒大汽车进行了三次融资,募资规模约406亿港元。

除了通过外部融资、引入战投以外,大力促销售、回款,也是恒大持续回收流动性、降负债的关键。截至6月底,恒大今年累计实现销售额3567.9亿元、销售回款3211.9亿元,均创历史新高。

过去一年多的时间,恒大集团业务战略重心几乎全部落在降负债上,通过大力度促销回款、出售股权及债转股等方式花式“降负债”。数据显示,中国恒大2020年实现销售7232.5亿元,完成销售目标111%;销售回款6531.6亿元,同比增长38.5%,全年回款率90.3%。

今年3月,恒大集团董事会主席许家印更是给出了未来三年降负债目标计划:2021年6月30日将净负债率降至100%以下,2021年12月31日现金短债比达到1以上,2022年12月31日将资产负债率降至70%以下,全面达到监管要求,实现“三条红线”全部转绿。

今年6月30日,恒大集团对外透露,截至6月底,恒大净负债率已降至100%以下,顺利实现一条“红线”变绿。另外,恒大目前的有息负债亦已降至约5700亿元,与去年最高时的8700多亿元相比,大幅下降了约3000亿元。

依据“三道红线”规定,如果三项指标均不达标,归为“红档”,有息负债规模不得提升;两项不达标,归为“橙档”,有息负债规模年增速不得超过5%;一项不达标,归属“黄档”,有息负债规模年增速不得超过10%;三项指标全部达标,归为“绿档”,有息负债规模年增速不得超过15%。

“三道红线”监管新规的出台,对房企财务指标提出更为具体的要求,明确限制房企债务规模的无序增长。“控负债、降杠杆”成为众多房企聚焦的热点和发展的方向。

房地产市场增速回落

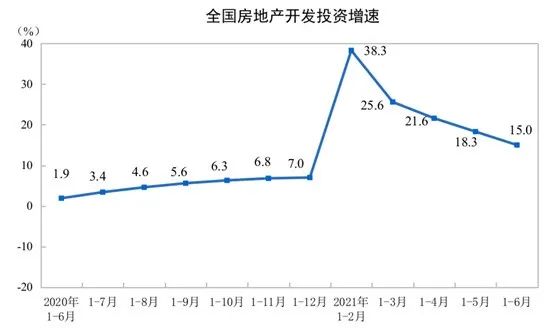

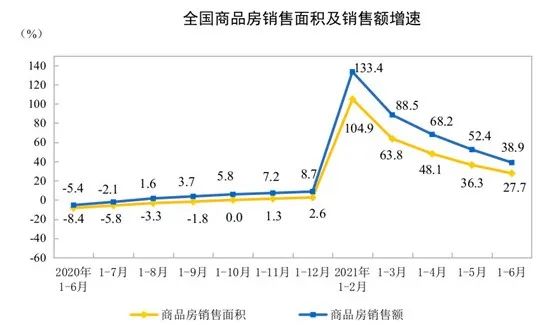

今年二季度以来,房地产开发投资、商品房销售面积及销售额增速回落明显。

一季度,商品房销售面积36007万平方米,商品房销售额3.8万亿元,双双创下历史同期新高,但随后便出现高位盘整。

据国家统计局发布,1-6月份,全国房地产开发投资72179亿元,同比增长15.0%;比2019年1-6月份增长17.2%,两年平均增长8.2%。其中,住宅投资54244亿元,增长17.0%。

1-6月份,商品房销售面积88635万平方米,同比增长27.7%;比2019年1-6月份增长17.0%,两年平均增长8.1%。其中,住宅销售面积增长29.4%,办公楼销售面积增长10.0%,商业营业用房销售面积增长5.7%。商品房销售额92931亿元,增长38.9%;比2019年1-6月份增长31.4%,两年平均增长14.7%。其中,住宅销售额增长41.9%,办公楼销售额增长10.7%,商业营业用房销售额增长8.8%。

二季度,政策的不断加码、调控效果的逐渐显现,以及2020年低基数效应的减弱,全国商品房销售面积和销售额同比增幅继续收窄,6月商品房销售面积同比增幅收窄至7.5%。

“特别声明:以上作品内容(包括在内的视频、图片或音频)为凤凰网旗下自媒体平台“大风号”用户上传并发布,本平台仅提供信息存储空间服务。

Notice: The content above (including the videos, pictures and audios if any) is uploaded and posted by the user of Dafeng Hao, which is a social media platform and merely provides information storage space services.”