八马茶业多个风险缠身,争夺“A股茶叶第一股”有胜算吗?

独家抢先看

A股市场不爱“喝茶”。

2021年6月30日,里斯战略定位咨询发布的《2021中国茶饮市场报告》指出,2020年中国茶叶、茶包、茶粉市场规模达到1771亿元,预计未来5年市场容量将超过3000亿元。

市场前景看好之下,6月2日,证监却发布补充公告称,原计划于6月3日上会的澜沧古茶,已申请撤回了申报材料。

澜沧古茶临阵退缩,为仍在争夺“A股茶叶第一股”的中国茶叶股份有限公司(以下简称“中国茶叶”)、八马茶业股份有限公司(以下简称“八马茶业”)IPO带来了变数。

如果从消费者的消费体验来看,八马茶业比中国茶叶更加“常见”。招股书显示,八马茶业的线下门店数量众多,目前已超过2000家。

但对于八马茶业来说,线下线上的大面积铺排,其实是一把双刃剑。

一只茶碗

装进“泉州千亿资本圈”

有人说,八马茶业“茶叶选得好,不如女儿嫁得好”。

招股书披露,2018年-2020年,八马茶业营收分别为7.19亿元、10.23亿元和12.47亿元;净利润分别为0.49亿元、0.91亿元和1.16亿元。

但在八马茶业的招股书中,最引人瞩目的不是公司业绩,而是公司实控人的三个亲家。

八马茶业是一家家族企业,王氏三兄弟及其中两人的配偶,共持有公司62.80%的股份,是公司实控人。

其中,王文彬、陈雅静夫妇合计持股32.84%,两人育有一儿两女,他们的每个子女的婚姻都带着“大家族联姻”的色彩。

王文彬的儿子王焜恒,娶了安踏体育(02020.HK)实控人丁世忠的女儿丁斯晴。

王文彬的女儿王佳琳,嫁给了七匹狼(002029.SZ)控股股东周永伟的儿子周士渊。除了七匹狼,周永伟还是港股公司汇鑫小贷(01577.HK)和百应控股(08525.HK)的控股股东。

王文彬的另一个女儿王佳佳,则嫁给了高力集团的实控人高力。高力集团1995年成立于江苏,旗下涵盖能源、商业、地产、投资四大战略业务单元。

根据胡润百富榜数据,这三位亲家的身家加起来超过1000亿元。八马茶业这只“茶碗”,几乎装进了一个泉州的“富豪资本圈”。

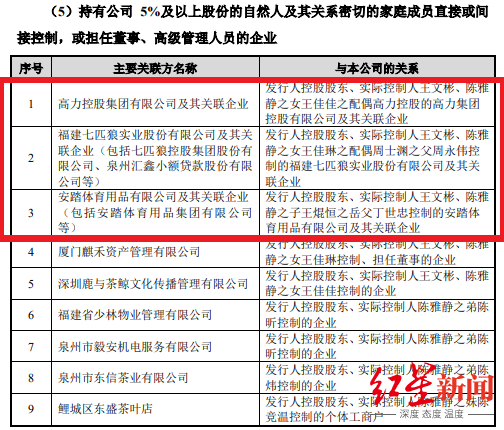

四通八达的姻亲关系网或许能为生意带来便利,但也容易让公司陷入关联交易。

从招股书披露的数据来看,八马茶业和三位亲家之间的关联交易并不太多。2018年到2020年,八马茶业与七匹狼及其关联企业的累计销售额为14.46万元,与安踏体育及其关联企业的累计销售额为10.83万元。

但八马茶业的其他关联交易十分频繁,其中,2018至2019年,关联企业福建武记茶叶有限公司一直是八马茶业最大的供应商,直到2021年2月,相关股权才转让于非关联方。2018至2020年,八马茶业向关联方采购商品和接受劳务的交易额,占同期营业成本的比例分别为11.81%、15.32%、8.56%。

除了采购,还涉及出售商品、提供劳务、租赁房屋等关联交易。此外,2018至2020年,八马茶业关联担保授信额度高达2.2亿元。

如果未来公司出现不必要、甚至不公允的关联交易,则存在关联方利用关联交易损害公司利益的风险。

加盟店迅速扩张

单店营收利润性价比较差

从2014年起,不少茶叶企业奔赴新三板,八马茶业就是其中之一。其于2015年挂牌新三板,2018年终止挂牌,原因是长期战略规划调整的需要。此次IPO,八马茶业选择了创业板。

本次IPO,八马茶业拟公开发行不超过2580万股,占发行后总股本比例不低于25%,募资6.83亿元,用于八马茶业营销网络建设项目、福建八马物流配送中心建设项目、八马茶业信息化建设项目,以及补充流动资金等。

招股书披露,公司采购的主要物料为毛净、茶叶半成品、定制成品茶、茶具、茶食品以及包装辅料等。其中,定制成品茶占比最高,2019年为51.9%,2020年为47.4%。说明八马茶业的生产模式以“轻资产”为主,贴牌产品占比较高。

八马茶业的优势,不在产品加工产出,而在品牌和渠道。

报告期内,八马茶业整合优化供应链资源,通过“直营+加盟”、“线上+线下”的全渠道销售体系统一对外销售产品。其中直营又分为线下直营和网络销售,线下直营主要指公司通过直营店的方式向顾客销售产品,包括独立门店及联营门店等形式;网络销售主要包括线上自营零售及电商平台入仓。加盟模式是指公司授权加盟商在规定的地点或区域,按照统一的业务和管理制度开设加盟店。加盟商拥有对加盟店的所有权和收益权,独立核算,自负盈亏。

八马茶业的迅速扩张,离不开加盟店的铺排。截至2020年末,公司门店数量超过2000家,其中直营店366家,加盟店超1700家。招股书披露,根据Euromonitor International(欧睿信息咨询有限公司)出具的市场地位声明函,截至2020年10月30日,公司为“中国茶叶连锁店第一品牌”及“中国茶叶连锁专卖店第一品牌”。

2018年-2020年,公司直营模式带来的营收分别为4.19亿元、5.3亿元、6.39亿元,占主营业务收入比例为58.68%、52.33%、51.69%;加盟模式销售收入分别为2.93亿元、4.8亿元、5.95亿元,占主营业务收入比例分别为41.12%、47.44%、48.07%。

此外,在2020年,八马茶业的前五大客户中,线下加盟占3名,销售收入占主营业务收入的比例超7%。

可以看出,尽管加盟模式贡献了近半的主营收入,比例还逐年上升,但性价比并不高。如果按照2020年年末的门店数量进行简单计算,那么一家线下直营店的收入约为108万,而一家线下加盟店的收入约为34万,相差3倍!

而且,加盟模式虽然有利于公司抢占市场,却也挤压了公司毛利。

2020年,公司线下加盟模式成本3.54亿元,占总成本的62.63%;直营模式成本仅2.1亿,占总成本的37.19%。线下加盟成本投入高,但毛利占比却偏低,仅为35.8%,远低于直营模式的63.89%。从毛利率来看,线下加盟的毛利率(40.44%)也低于线下直营(73.47%)和网络销售(56.56%)。

另一方面,贴牌产品与加盟店结合的销售模式,在产品品控和门店管理方面,难度很大。

2015年5月,央视《每周质量报告》栏目曾对多个茶叶品牌进行检测,八马茶业因实测等级未达到明示等级,被检测为不合格产品。

如果将来八马茶业重要加盟商发生变动,或是加盟商违反合同,都将会对公司的经营业绩及品牌形象造成不利影响。

存货占比逐年升高

销售费用率远高于同行

除了实体门店,八马茶业对线上销售也十分重视。

近年来,八马茶业还在不断加强网络销售渠道,积极与电商平台开展合作。2018至2020年,网络销售收入占主营业务收入的比例分别为17.77%、16.08%、19.45%。公司还通过社交媒体、直播平台、流量私域等线上推广方式,增强需求转化的效果。

但线上、线下直营以及加盟渠道的快速扩张,又增加了公司存货风险。2018至2020年,八马茶业存货账面价值分别为1.5亿元、2.1亿元和3.2亿元,占总资产的比例分别为25.69%、27.81%和35.48%。

公司的存货周转率也远高于中国茶叶等同行业可比公司,如果八马茶业的存货出现价格下降、滞销等情况,公司需对存货计提跌价准备,将对公司财务状况和经营成果产生不利影响。

此外,对销售的侧重,也让八马茶业呈现出“轻研发,重销售”的现状。截至2020年末,八马茶业员工结构中销售人员占比为77.21%,销售费用率远高于同行业可比公司。

与之相对,2018年-2020年,八马茶叶研发费用占营业收入比例分别为0.23%、0.56%和0.26%,研发费用率远低于中国茶叶等同行业可比公司。

八马茶业冲击IPO会有怎样的结果,红星资本局将持续关注。

(红星新闻记者 俞瑶 实习记者 陶玥阳)

“特别声明:以上作品内容(包括在内的视频、图片或音频)为凤凰网旗下自媒体平台“大风号”用户上传并发布,本平台仅提供信息存储空间服务。

Notice: The content above (including the videos, pictures and audios if any) is uploaded and posted by the user of Dafeng Hao, which is a social media platform and merely provides information storage space services.”