IPO观察哨|芯片厂商帝奥微闯关科创板:境外收入占比50% 小米、OPPO是股东

11月29日,凤凰网财经获悉,江苏帝奥微电子股份有限公司(下称“帝奥微”)科创板IPO获上交所受理,保荐机构为中信建投证券。

帝奥微是一家专注于从事高性能模拟芯片的研发、设计和销售的集成电路设计企业。自成立以来,公司始终坚持“全产品业务线”协调发展的经营战略,持续为客户提供高效能、低功耗、品质稳定的模拟芯片产品。按照产品功能的不同,公司产品主要分为信号链模拟芯片和电源管理模拟芯片两大系列,主要应用于消费电子、智能LED照明、通讯设备、工控和安防以及医疗器械等领域。目前, 公司模拟芯片产品型号已达1,200余款,2020年度销量超过7亿颗,2021 年上半年销量已超4.5亿颗。其中USB2.0/3.1元件、超低功耗及高精度运算放大器元件、LED 照明半导体元件、高效率电源管理元件等多项产品均属于行业内前沿 产品。

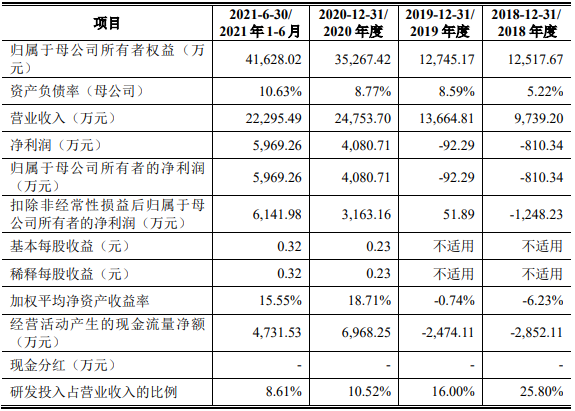

帝奥微2018年、2019年、2020年、2021年上半年营收分别为0.97亿元、1.37亿元、2.48亿元、2.23亿元;同期实现归属于母公司所有者的净利润分别为-810.34万元、-92.29万元、4080.71万元、5969.26万元。

帝奥微拟募集资金为15亿元,全部用于与公司主营业务相关的项目。募集资金扣除发行费用后,将投资于以下项目:其中5.36亿元用于模拟芯片产品升级及产业化项目,4.5亿元用于上海研发设计中心建设项目,3.59亿元用于南通研发检测中心建设项目,1.56亿元用于补充流动资金。

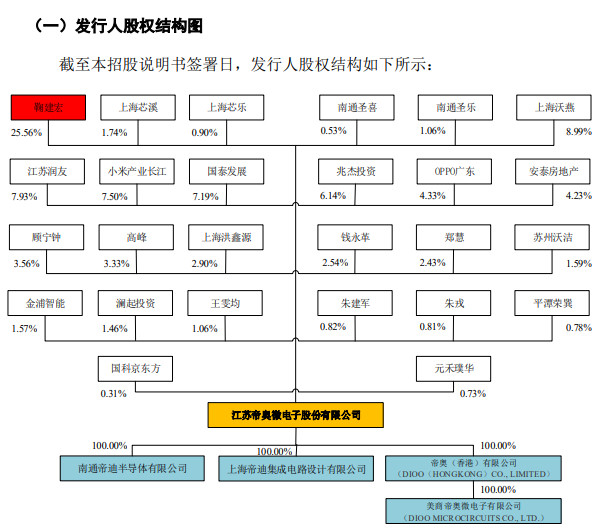

截至本招股说明书签署日,鞠建宏直接持有公司25.56%的股权,为公司控股股东。此外,鞠建宏分别通过上海芯溪、南通圣乐、上海芯乐和南通圣喜间接控制公司1.74%、1.06%、0.90%和0.53%的股权,鞠建宏直接和间接控制公司29.79%的股权,且担任公司董事长、总经理职位,对公司决策产生重大影响,系公司实际控制人。同时,公司董事周健华与鞠建宏系夫妻关系,周健华与鞠建宏为公司共同实际控制人。此外,小米旗下产业投资平台小米长江产业基金为帝奥微电子第四大股东,持股7.5%;OPPO广东持股4.33%,为第七大股东。澜起科技旗下的澜起投资持股1.46%、京东方旗下的国科京东方持股0.31%。

对于此次发行上市,帝奥微表示还存在以下风险:

(一)汇率波动的风险

2018-2020年度、2021年上半年,公司境外收入分别为0.51亿元、0.64亿元、1.43亿元和1.46亿元,占公司当期主营业务收入的比例分别为52.72%、46.75%、57.91%和65.65%。2018-2020年度、2021年上半年,公司因汇率变动产生的汇兑损益分别为-273.12万元、-95.67万元、589.29万元和143.17万元,占当期净利润的比例分别为 33.70%、103.66%、14.44%和 2.40%。若未来人民币汇率出现大幅度波动,将会给公司经营业绩带来一定的影响。

(二)存货跌价风险

2018年末、2019年末、2020年末及2021年6月末,公司存货账面价值分别为 0.34亿元、0.45亿元、0.27亿元和0.33亿元,占各期末流动资产的比例分别为29.53%、38.30%、10.25%和 12.33%。公司期末存货账面价值较大且占流动资产的比例较高,虽然报告期内公司未发生存货大幅减值的情形,若未来市场环境发生变化、竞争加剧或技术更新导致存货过时,使得产品滞销、存货积压,将导致公司存货跌价风险增加,对公司的盈利能力产生不利影响。

(三)供应商集中度较高与其产能利用率周期性波动的风险

公司属于典型的Fabless模式集成电路设计企业,供应商主要为晶圆代工厂、 封测代工厂。上游供应商集中度较高是集成电路设计行业的特点之一。报告期内,公司与主要供应商保持了稳定的采购合作关系。2018-2020 年度、2021年上半年,公司向前五大供应商采购金额合计分别为0.68亿元、0.93亿元、1.3亿元和1.08亿元,占同期采购总额的比例分别为81.98%、86.01%、89.71% 和 88.94%,采购集中度整体处于较高水平。报告期内,全球晶圆及封测产能普遍进入比较紧张的周期,若晶圆、封测价格大幅上涨,或由于晶圆供货短缺、封测产能不足等原因影响公司的产品生产,将会对公司的盈利能力、产品供应的稳定性造成不利影响。