龚成:美股——麦当劳

独家抢先看

文/凤凰网港股特约香港财经大V 龚成

麦当劳公司

McDonald's Corp.

股票代号︰MCD

市盈率:35倍

每股盈利:$8.45

市值:$2100亿美元

业务类别︰饮食业

行政总裁︰Christopher J. Kempczinski

主要股东︰Vanguard(9.18%)

5年业绩 ︰2018/2019/2020/2021/2022

收益(亿美元)︰210/211/192/232/232

毛利(亿美元)︰108/111/97.5/126/132

盈利(亿美元)︰59.2/60.3/47.3/75.5/61.8

每股盈利(美元)︰7.61/7.95/6.35/10.1/8.45

每股派息(美元)︰4.19/4.73/5.04/5.25/5.66

--企业简介--

【图1】--集团标志

1955年,全球首间麦当劳由创始人Ray A. Kroc在美国芝加哥Elk Grove Village成立,到1958年,麦当劳已完成出售第1亿个汉堡包的创举。现时麦当劳已成为一个无人不知的全球性餐饮品牌,在100多个国家拥有近40,000间餐厅,每日为全球约6,500万人提供服务。

餐厅产品围绕三大核心类别——汉堡、鸡和咖啡,再配以其他种类食物,构成一份能吸引不同消费者的菜单。以小朋友作为切入点的开心乐园餐、玩具、餐厅角色、生日派对等营销策略,更成功将品牌早早植根于小朋友的内心,助力品牌长线稳健发展。

麦当劳传统建立于汉堡的实力之上,牛肉是麦当劳最大的菜单类别,并且持续增长。85%的牛肉销售额来自核心汉堡食品,例如芝士汉堡、足三两(Quarter Pounder)和巨无霸,现时这些汉堡中,不少成为数以十亿美元计的品牌,为麦当劳带来持续和稳定的收益。

--业务简介--

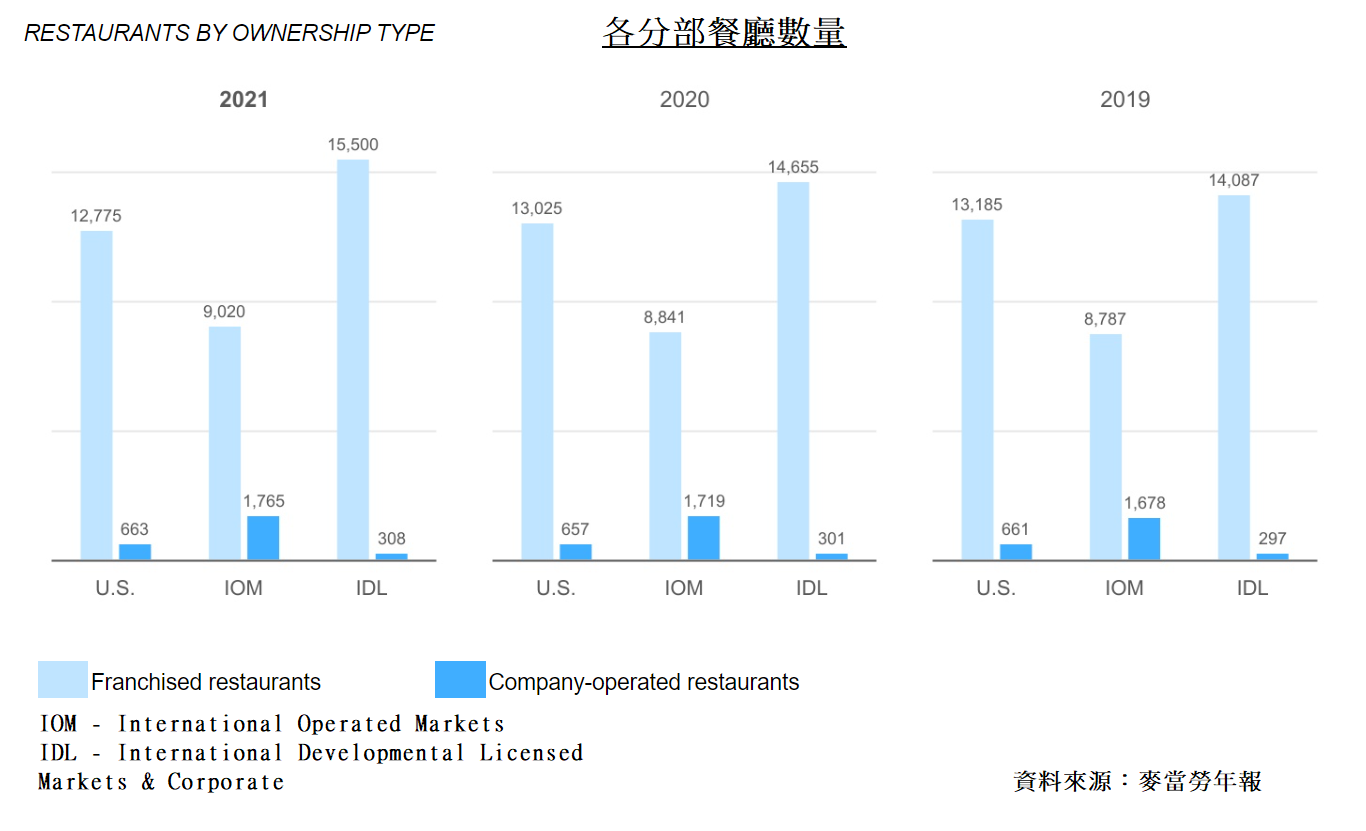

【图2】-- 各分部餐厅数量

麦当劳业务收益主要来自三个部分︰自营店、特许经营和其他分部。

1) 自营店

> 麦当劳集团自家持有和营运的餐厅,收入主要来自餐厅的销售额。

2) 特许经营店

> 对第三方进行经营授权,集团收入主要来自初始费用、特许权使用费和租金。

> 特许经营权主要分为两类︰传统特许经营 / 开发许可或附属公司

[传统特许经营]

麦当劳公司通常拥有餐厅位置的土地和建筑物的长期租赁,而特许经营商支付设备、品牌、座位和装饰的费用,为了加快发展,麦当劳有时会跟特许经营商共同投资,以资助其进行升级。

传统加盟商对麦当劳收入的贡献,主要是根据销售额的百分比作抽成的租金(有最低租金要求)和特许权使用费,以及于开设新餐厅或授予新特许经营权时所支付的初始费用。

[开发许可或附属公司]

持牌人负责经营和管理其业务、提供资金(包括房地产权益,即持牌人自行买或租舖经营,故不会跟传统特许经营商般产生租金收入)以开设新餐厅。

麦当劳公司通常不会投资任何资金,而且会根据销售额的百分比收取特许权使用费,和开设新餐厅或授予新许可时的初始费用。而附属公司则只适用于国际发展许可市场部分的少数外国市场(主要是中国和日本)以及国际经营市场部分的少数个别餐厅。

3) 其他

> 收入包括特许经营商支付的技术费用、品牌许可安排等收益。

现时集团特许经营店数量,佔总店量的9成以上。以总收入计,自营餐厅佔逾4成,其馀则是来自特许经营相关收益,而特许经营相关收益当中,有近6成半是来自租金部份。

餐厅毛利方面,特许经营部分虽然只佔总收入5成多,但毛利佔比却高达8成半至9成(2021年毛利率︰自营店约18% / 特许经营约82%)。主要是由于自营餐厅盈利需要扣除如食材、人工、水电等营运开支,故实际赚钱能力不高,特许经营部份才是真正盈利重心。

--未来增长策略--

【图3】--麦当劳增长策略

麦当劳美股代号为MCD,这3个英文字母不单代表麦当劳股票,同时也标志著集团未来的三大增长支柱。

"M" 指Maximize our Marketing︰着力强化品牌效应,以提升集团品牌在市场的佔有率和影响力。

"C" 指Commit to the Core︰专注客户对食品期望,以推动业务长线增长。

"D" 指Double Down on the 3D's︰3D策略,着力加大数字化、交付和得来速服务(汽车驶入餐厅后,于车内的点餐服务),提升客人消费体验和营运效率。

食品方面,集团除了着重标志性食品发展,同时也会因应不同地区口味,作出策略性调整,例如,德国和荷兰创造了专属版本的“脆皮鸡三明治”、亚洲地区的“饭TASTIC”汉堡等。另外,麦当劳会跟一些品牌和明星合作,推出特选食品系列,以推动销售,例如香港近年的Mirror、Pokemon、Snoopy系列,都起到推动餐厅销售的效果。

麦当劳长线希望透过网上数据和互动,了解消费者习惯和喜好,并进一步思考如何运用这些资讯,增强对消费者喜好的洞察能力。

--发展与优势--

【图4】--年报重点资料

由于麦当劳本身极具规模,能比同业更轻易掌握海量的客户数据,令分析变得更精准。长线于制定餐单、食材调配、门市和设备优化、以至提升生命週期营销或客户关係管理等,都相信可以比对手做得更好,令成本和销售优势进一步扩大。

另外,近年麦当劳投资十亿美元提升POS系统、手机应用程序、自助点餐机等业务销售系统。同时间,于每年资本开支中,有一半花费是用于翻新旧店,透过这些优化项目,以提升客人到店体验和新鲜感,从而提高客户的消费意欲。

麦当劳发现消费者愈来愈多选择店外用餐,故外送、数字化和得来速的服务,将会变得更重要。麦当劳长远愿景是将麦当劳打造成领先的全渠道餐厅,通过优化客户选购和接收美味食物的方式,让客户有更快、更轻鬆的体验。

现时全球近65%的餐厅都配有得来速服务,而在主要市场中,有近70%销售就是来自得来速服务(包括使用移动应用程序下单,到店提货客户)。集团计划让近乎全部新建的美国和IOM餐厅都配有得来速服务,以扩大这个领先地位,增强行内的竞争优势。

--McCafe发展--

麦当劳咖啡早在1948年,已首次出现在麦当劳餐单上,而McCafe这个品牌,到1993年在澳大利亚墨尔本才正式创立。

McCafe品牌,希望将客人品尝咖啡变得简单,能随时随地用可负担的价钱,享受到一杯优质咖啡。

每个国家都有一定数量的咖啡爱好者,集团认为咖啡文化是一个机遇。咖啡本身利润率高,同时也有助于推动其他食品销售,特别是蛋糕、三文治等较高档次的餐点,市场预期户外咖啡类别,长期会有显著增长,现时已成为世界服务量排名第二的咖啡品牌麦当劳,长远发展相信是积极正面的。

--健康饮食的机遇--

【图5】--植物肉汉堡

【图6】--纯素食品

近年全球吹起健康饮食风,麦当劳过往给予消费者印象,都是垃圾食品为主,麦当劳感受到这个变化,同时希望将逆境化成机遇。

为加强健康饮食元素,麦当劳过往已推出不少较健康和素食的选择,如各式沙拉、McPlant汉堡、Veggie Dippers、the Spicy Veggie Wrap等。当中较具代表性,是麦当劳与植物肉品牌Beyond Meat(BYND.US)共同打造的植物肉汉堡“McPlant”,植物肉汉堡是以豌豆蛋白和米蛋白制成,配有生菜、蕃茄、洋葱等材料,获英国素食协会认证,适合素食者食用。

素食餐单,除了提高餐厅的健康形象,同时能进一步打开素食者的市场,为业务提供新血。麦当劳相信McPlant技术可以扩展到一系列植物性产品,包括汉堡、鸡肉替代品和早餐三明治等。

管理层现时在不同市场测试汉堡反应,2022年就进入中国台湾市场,提供期间限定餐单,一方面累积产品营运经验,同时间去了解素食市场的发展情况。麦当劳明白不同的市场,植物肉处于不同发展阶段,故会在餐单上会保留弹性,但发展上,植物肉会是一个大方向。相信市场时机成熟,素食食品就会全面推出。

--综合分析--

【图7】--麦当劳SWOT分析

麦当劳业务很简单,主要是销售一系列简单和标准化食品,不但较易令上万间门店做到统一味道,也能令日常营运、采购等更具效益。

现时麦当劳策略主要是发展特许经营店,透过这个模式令集团快速渗透不同市场,同时令收入波动性降低。特别是租金收入部份(占总收入约3成半),因为有最低租金协议,所以不论经济顺逆,都能从特许经营商身上收取一定收入。而且协议一般长达20年,有助减少长线收入的波动性,其次,特许经营商相对自营店店长有较大动机去提升业绩,由于特许经营的主要收益是跟销售额挂钩,也有助于推动盈利成长。

麦当劳的主要对手包括Wendy's(WEN.US)、Jack in the Box(JACK.US)、Burger King(母企︰QSR.US)等,虽然都是行内具品牌影响力的企业。但分析财务数据和规模后,就会发现相形见拙。

不论毛利和纯利金额,麦当劳比这些主要对手高出5至30倍,和9至45倍。再分析营运效益,麦当劳毛利率和纯利率分别5成和3成!而对手的毛利率平均只有近4成,纯利率更不足15%。就算只分析麦当劳本身,以餐饮业而言,纯利率达到3成已是一个很高水平,可见麦当劳营运效益相当高。

【图8】--竞争对手比较

麦当劳行内具有明显规模优势,坐拥的物业组合,能确保特许经营店占有有利位置,令销售收益和租金收入有一定保证。

麦当劳持续优化品牌、食品和消费体验,以提升客户消费机会,相信长线发展正面,不过规模是一个优势,同时也是一个缺点,因为增长力有限。

--平稳增长型企业--

由于麦当劳已发展到一个巨大规模,意味着未来发展速度不会太快(这点相信大家都能从财务数据中找到)。

就算考虑到将来营运效益提高、门市数量增加、新食品出台等因素,相信在这个规模下,都难以再有突破性成长。而多个范畴中,素食产品(植物肉)算是较具潜力的部分,可以再留意。

【图9】--2016至2021年整体回报表现(跟同期道指和标普作比较)

预期麦当劳长线发展,是平稳增长和配有一定股息的类型,股息率长期维持2至3%,以2021财年计,公司已连续46年增加普通股派息金额,是值得加分的地方。虽然麦当劳属平稳增长类,但以2008年起计,股价至今的年均增长率达11%,以平稳增长股而言,算是不错。

不过,投资者都要留意负债水平因素,2021年集团总负债比总资产水平高出46亿美元。但仔细分析当中项目,现金等价物和应收帐有65亿,而流动负债其实只有40亿,加上每年集团收入和经营现金流,分别高于200亿和90亿,在现金流强劲的情况下,相信中短期出现资金问题机会不高,但始终负债水平偏高,长线都要留意是否进一步恶化。

--投资策略--

麦当劳有一定的优势,无论品牌、商业系统、赚钱能力等都是高质素,具长线投资价值,加上业务模式令其收入与盈利都稳定,是适合中低风险投资者的类别。

不过,企业成熟、业务稳定,长远增长力不会太高,参考过去5年表现,股价表现都能跑赢标普和道指升幅,算是理想。

麦当劳过往盈利和派息大致都能保持增长,股价也不算太波动,由于业务稳定,投资者可以利用月供或分注模式储货,现时市盈率约35倍,如果用滚动市盈率(TTM)计算约32倍(TTM:即是当有最新一季的盈利数据就会採用,并取代最早一季数据)。

考虑到企业的质素及增长力,现水平算是合理区中上至顶位,虽然未到贵的水平,但也不便宜,分注投资仍可以,但就要控制注码,不是大手买入时机,买入可长线持有。

(本人为证券业持牌人士,未持有上述股票。上述文章只是企业分析,并不构成任何投资邀约,投资者在投资前,请自行花时间研究企业,才决定是否适合自己。)

【作者简介】龚成

畅销书作者:《股票胜经》、《选股胜经》、《50优质潜力股》、《50稳健收息股》、《50值博倍升股》、《大富翁致富蓝图》、《80后百万富翁》、《80后2百万富翁》、《80后3百万富翁》、《财务自由行》

财经节目主持人:香港Now TV

致富教练:《经济一周》理财真人Show

专栏作家:《经济一周》

财经类人气博主:Facebook 10万+粉丝,在线答疑10000余条

股票课程导师:香港、澳门2000+学员

【版权声明】龚成老师授权凤凰网港股于内地发布其文章,转载请注明来源及作者。

“特别声明:以上作品内容(包括在内的视频、图片或音频)为凤凰网旗下自媒体平台“大风号”用户上传并发布,本平台仅提供信息存储空间服务。

Notice: The content above (including the videos, pictures and audios if any) is uploaded and posted by the user of Dafeng Hao, which is a social media platform and merely provides information storage space services.”