注意,央行也开始搞QE了?

不得不说,还是央行玩的6,玩的含蓄。

昨天,央行又安装了一个新水管,名字叫做“公开市场买断式逆回购操作工具”。

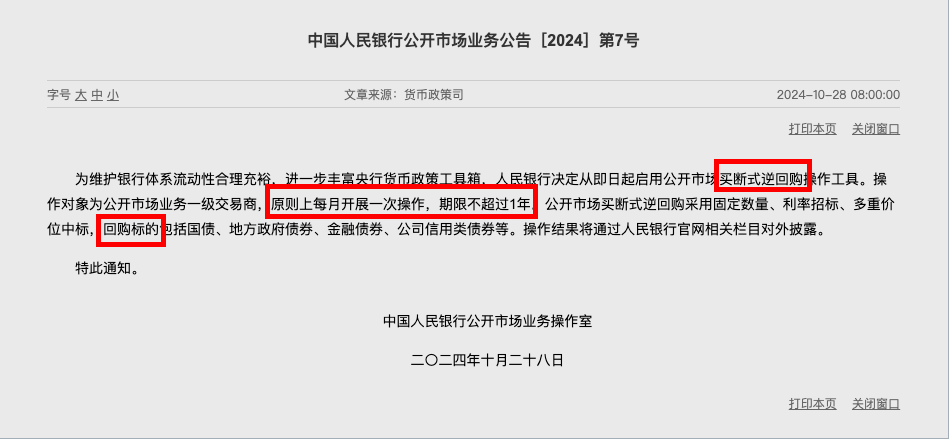

具体内容见下图:

官方解释此番操作的目的有两个,一个是(方便给)金融系统供水,免得他们口渴(资金周转出现问题),另一个是丰富工具箱。

公告刚一出炉,央行旗下的金融时报就从第一个目的视角入手,去给市场解释:

“这不,年底银行借央行的钱(MLF)有两万多亿到期,为了让银行能继续干活支持经济,央行才搞了这个工具能给金融机构供水。”

咋一听,似乎很有道理,但仔细一琢磨这事儿又有些不对。

因为如果是方便央行能继续给金融系统供水,MLF继续搞或者像行长说的再降准不就得了?!

所以,我认为这件事儿应该从“进一步丰富工具箱”的视角去分析。

笔者认为,央行这么干有三重目的:

眼前,给“国债买卖”这个动作一个“名分”;

短期,为以后干预国债准备“余粮”;

长期,为了迫不得已必须大规模实施QE的时候做准备。

而此时,我们算是彻底开始了标准化的QE模式。

先简单说一说,前两个目的,最后重点说一说QE。

不同以往,这次央行逆回购玩的是“买断式”,不是以前的“质押式”,这就给了央行更多的操作空间。

要知道,以前的“质押式”,金融机构借央行的钱把国债等(合格抵押品)抵押给了央行,央行是没有权利处置国债的。而“买断式”,金融机构将国债等抵押给央行的这段时间,央行是可以随便处理抵押品的。

比如,国债涨势很凶的时候央行就可以把手里抵押的国债给卖咯,从而打压债市热情。

经常关注财经的也知道,今年上半年,国债泡沫一直是央行的一块心病,为此不知道央行苦口婆心地说了多少次。

然而,手里没货,光靠“有形之手”也无济于事。

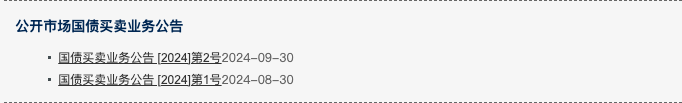

于是,进入8月、9月,央行先后尝试向金融机构搞了两次国债买卖,初步构建了一套用“无形之手”干预国债的系统。

站在10月看,成绩还不错。

可是,谁都明白,在我们本土的“资产荒”就像流感一样,时常复发,如果后续再遇到了怎么办呢?

借助于买断式逆回购期间囤积的“余粮”就可以轻松应对,再也不用怕手里没货做不了。

而站在市场的角度,“国债买卖”只是央行的两种行为动作,具体你想干啥还需要给一个名称、一个身份,否则大家提“央行买卖国债”这个词都会一团浆糊——你买卖国债,究竟是弄啥哩?!

所以,在我看来这次央行搞买断式逆回购也是将“国债买卖业务”的“买”这一动作固定下来,“名分化”。

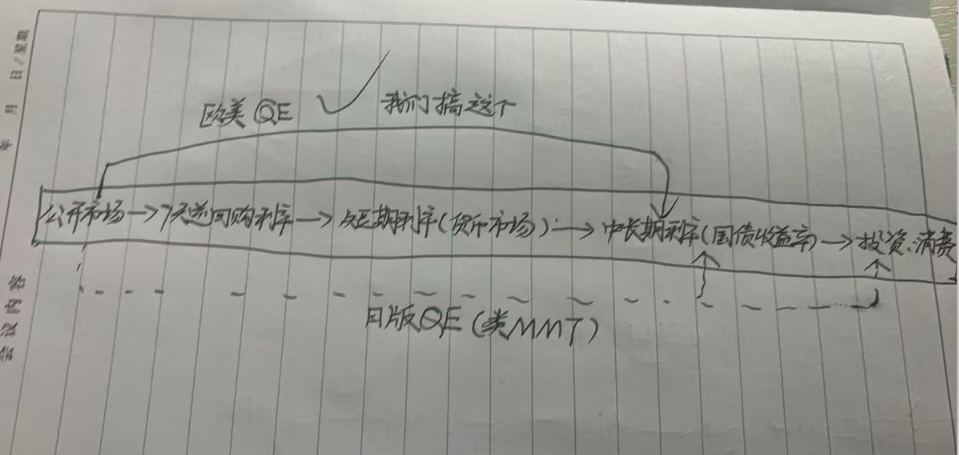

“央行买国债”自然就会让人联想到欧美的QE,那么我们是吗?

我认为是!

回看欧美的QE,它具备三个要素:第一,央行有资产购买动作(也就是扩表、放水);第二,利率很低;第三,非常规(以前不是这么干的)。

第一条和第三条,我们都占了,至于第二条,有些模糊。但是我们要知道,欧美是因为突然遭遇了重大金融危机,利率的子弹打光了才搞QE的。

所以,严格意义上讲,低利率只是QE实施时的结果,并非它的原因。原因是遭遇金融危机,经济大通缩,银行根本不敢给他人贷款,央行迫于无奈以“最后贷款人”的身份入场,一边不断把利率往下压让银行系统放贷,一边自己买国债把长期利率压低,从而支持实体经济。

即QE的判断标准在我看来只有一个,那就是央行有没有用非常手段去购买资产(本质上类似于央行直接放贷)去放水,有就是,没有就不是。

如果用推出美国版QE伯南克的话说,央行买国债(其他资产)+公开市场操作=QE。

而我们这次搞逆回购跟以前完全不一样,完全符合。

以前央行搞逆回购时间很短,基本是几天、十几天,央行给金融系统放完水很快就又收回来了。所以,放在月和年的时间周期里来看,以前的逆回购根本算不上央行放水,对整个货币供应的影响也微乎其微。

而这次央行直接将逆回购的时间尺度放大,集中在三个月和半年(央行旗下官媒金融时报报道),相当于央行买了国债并向市场放了水。

这不就是央行多安了一个水管子,而且水管子的使用跟以前也大不相同,不仅完全满足上述要素一和三,也符合伯南克的说法吗?!

综上,笔者认为8、9月央行买国债+10月开始在公开市场搞“买断式逆回购”可以完全看作是QE。

至于原因,就是上方我手绘的那张图:常规的方式不行,央行绕道去影响中长期利率,从而影响经济。

这正是在我们需求不足、陷入“流动性陷阱”情况下,央行提前构建的一个抗击TS的方案。

目前,只是还没有大规模开始而已。

但是,只要银行通过贷款支持经济的方式减弱——社融从2022年开始快速萎缩,需求起不来、有TS压力,央行迟早都会作为“最后贷款人”的身份入场,推进QE。

这是常规金融通道被堵、经济萎缩下央行的必然选择!