债券超级牛市,逼疯大空头

独家抢先看

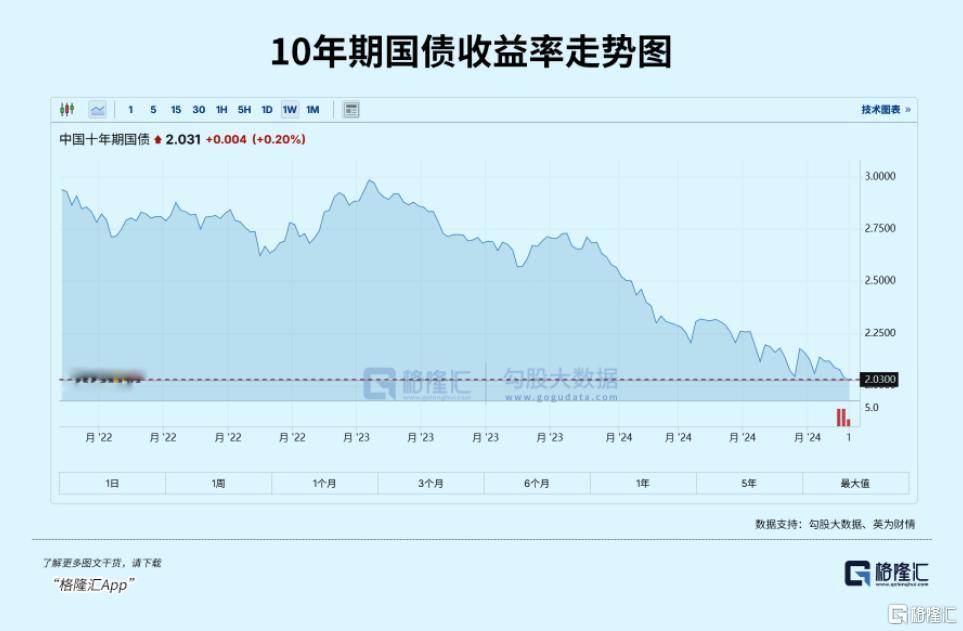

12月2日,见证中国债券历史的一天。当日,中国10年期国债收益率罕见跌破2%重要关口,创下2002年4月以来新低。

这意味着什么?债券超级行情还会持续吗?

01

本轮中国债券超级牛市始于2021年2月。彼时,中国10年期国债收益率高达3.3%左右,股市中的蓝筹白马行情演绎到了极致。此后,债券市场迎来了近4年超级牛市,而蓝筹白马则迎来近4年超级熊市。

其实,本轮债券牛市直到2022年底,斜率较为平缓。但从2023年开始,斜率非常之陡,从3%直接狂泻至2%,用时不足2年。

此外,本次债券牛市与以往多轮牛市有显著不同。

第一,央行通过多轮警告喊话、做空国债等方式与市场进行沟通,但债券市场基本不予理睬,短期反应一下,很快又回到牛市节奏中去了。

今年6月19日,央行行长潘功胜在陆家嘴论坛上警告市场:

美国硅谷银行的风险事件启示我们,中央银行需要从宏观审慎角度观察、评估金融市场的状况,及时校正和阻断金融市场风险的累积,当前特别是要关注一些非银主体大量持有中长期债券的期限错配和利率风险,保持正常向上倾斜的收益率曲线,保持市场对投资的正向激励作用。

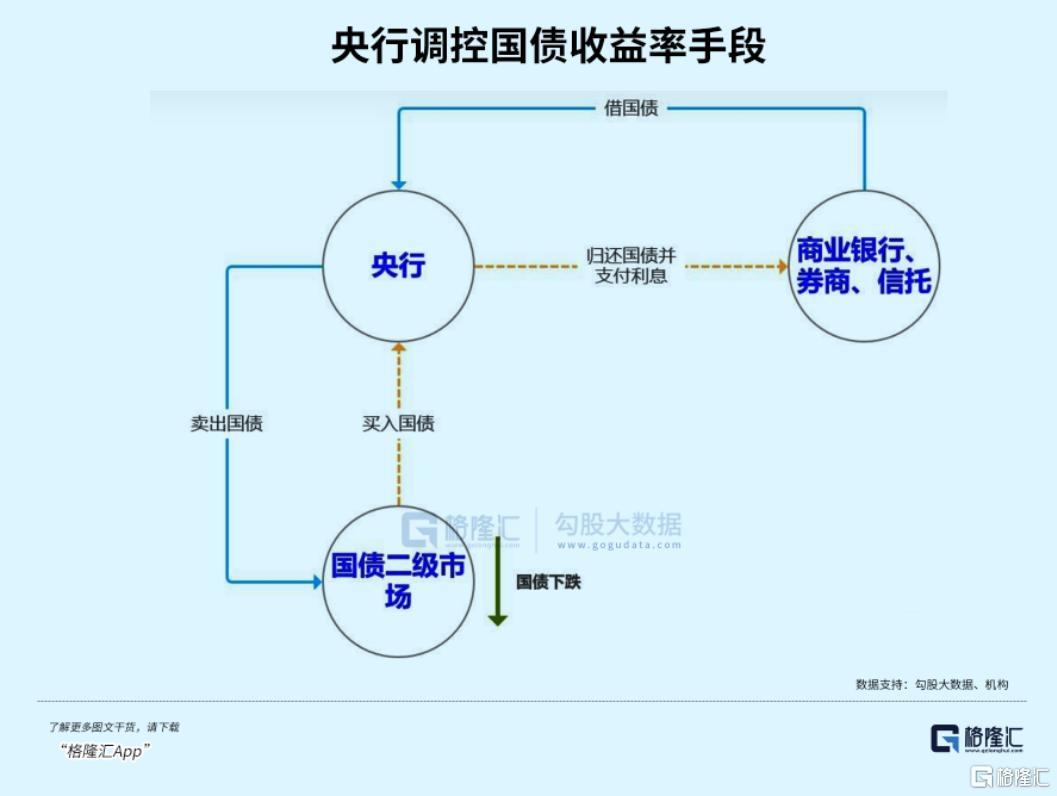

警告之后,央行又罕见于7月1日官宣出手——决定于近期面向部分公开市场业务与一级交易商开展国债借入操作。潜台词很明白,央行认为国债市场出现过度上涨,决定向商业银行、券商、信托借一批国债,在二级市场进行抛售做空债市。

不过,央行这些行动,债券市场很快忽视,我行我素,继续逼空上涨。

第二,这场牛市不仅仅是利率债,还包括信用债的狂欢。

利率债发行主体为中央政府、地方政府、政策性银行和央行等机构,有国家信用做隐形背书,信用风险很低。因此,发行周期有中短期,也有10、30年的长期。

信用债发行主体主要为企业、城投平台、银行等,违约风险自然高于利率债,与后者保持不小利差。此前,债券市场对信用债最长期限为7年,一般为1-3年。

不过,2024年以来,信用债10年、20年,乃至30年期限也扎堆出现,足以见得债市之疯狂。

此外,信用债利率下行幅度超过利率债。比如,截止12月2日,3年期城投债(AA-)为3.3622%,较2023年3月高峰近7%大幅下行超过300个基点,而其余3年各评级城投债利率均下行超过200个基点。

那么,为何会诞生史诗级债券牛市呢?

02

债券市场定价并不复杂,一系列确定好的总现金流(本金、票面利息固定)进行折现。从定价公式看,债券市场价格首先与折现利率直接相关,即央行货币政策。如果加息,债券价格下跌,债券收益率上升,反之亦然。

除货币政策外,债券定价还与经济基本面、通胀预期有关。当经济基本面向好,可将固定的债券收益率视为机会成本,市场趋向于抛债券买股票,债券价格承压(股市与债市跷跷板效应);当通胀上升,债券票面利率固定,债券变得不那么值钱了,价格趋于下跌。

说完定价逻辑,再来理解本轮债券牛市就容易了。

首先看影响债市权重最大因子——货币政策。2020年4月至2021年12月,央行看重的1年期MLF利率均维持不变,为2.95%。但之后,利率经过6次下调,最新利率水平为2%,降幅高达95个基点。

2023年以来,降息幅度有75个基点。其中,今年9月,央行一次性降低30BP,力度比此前幅度均要大一些,并表示将继续坚持支持性货币政策立场和政策取向。

再看宏观经济基本面,整体呈现波折下移态势。2023年至2024年前三季度,GDP每季度同比增速分别为4.5%、6.3%、4.9%、5.2%、5.3%、4.7%、4.6%。

2022-2023年以及2024年前10月,房地产固定投资增速分别为-10%、-9.6%、-10.3%,对经济有所拖累。虽然监管对地产实施了多轮政策,但目前地产销售仍未触底。

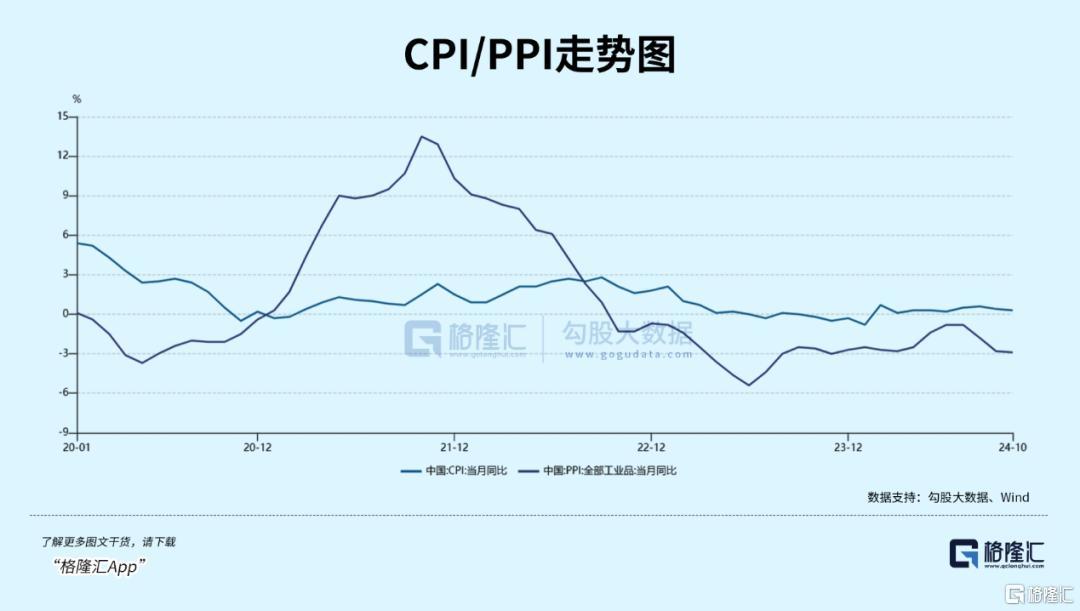

最后是通胀预期,直观看CPI、PPI指标就可以了。2023年1月,CPPI、PPI分别为2.1%、-0.8%。此后,CPI很快回落至1%以下,PPI也未曾回正过,一直到今天。

从逻辑上看,债券市场三大影响因素,包括货币政策、宏观基本面以及通胀预期,均指向债券价格走强,因此轰轰烈烈的牛市便诞生了。

基于其逻辑面合力,资金面押注债市非常疯狂。

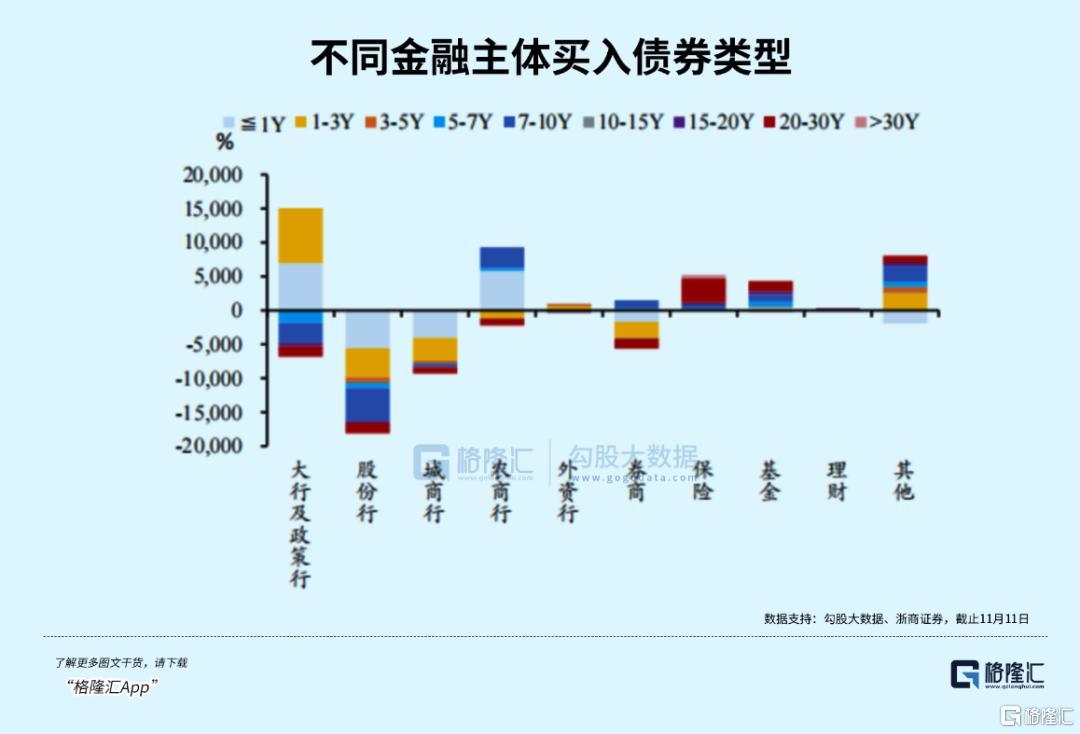

因央行持续降准降息,金融系统资金面很是充裕,但低风险的资产少,引发银行为首的机构大举持续买入债市。其中,国有大行及政策行主要净买入1年期短债以及1-3年期中期债,农商行则主要净买入1年期短债及7-10年期长债,保险、基金则大幅加仓20-30年期超长期债券。

债券市场长时间牛市,引发市场越涨越看涨,进而诱发更多投机资金做多债市,而债市一些主动空头早已经血流成河,缴械投降,做空力量愈发不足。

日至今日,债券市场还会持续牛下去吗?

据券商研报表示,就年内和明年债市而言,在经济结构转型、财政温和刺激以及货币政策宽松助力的背景下,债市利率中枢可能进一步下移,明年年底10年期国债收益率或降至1.7%~1.9%,债券牛市或延续。

当下尚未看到三、四线地产销售有拐点变化,债券牛市也将持续。尽管十年期国债利率已经行至历史低位,但依然坚持市场将见证一轮历史级别的牛市行情。

在我看来,债券牛市尚未结束,但空间不算大了。从定价看,央行因支持经济对资金面的呵护程度很高,其次宏观基本面大概率会在财政分阶段分节奏的政策下出现弱复苏(没有强刺激,很难有持续强劲复苏),再者反通胀预期难以在短期内被打破。

当然,10年期国债利率已经降低至2%,下行空间相对有限了,难以比拟今年以来波澜壮阔的行情。并且,接下来可能延续的牛市行情也应该不会一蹴而就。

其一,马上要召开中央经济工作会议。高层对经济政策的定调,对债券市场的扰动会比较大。

其二,债券利率已经降低至历史低位,央行为首的监管层不会坐视收益率无限下行,在未来某个时间,可能会再度出手。

在昨日债券大涨后,中国银行间交易商协会查实江苏4家农商行,债券交易内控管理不健全,对交易员激励过度,导致部分交易员交易行为扭曲,通过集中资金优势连续买卖、自买自卖和频繁报价撤价诱导交易等方式影响债券价格,部分交易涉及利益输送。交易商协会将根据相关法律法规以及自律规则予以自律处分并移送相关部门。

受此影响,今日债券价格大跌,收益率有所回升。

03

从历史规律看,不管是中国、还是美国,债券市场整体均有周期性,单边持续下注债券利率下行,均面临重大风险。

2011年以来,中国债券市场大致经历了以下几轮牛熊转换周期:

第一轮。2011年7月至2012年7月,彼时经济有所承压,央行降准降息放水,债市出现一大波牛市。

2013年4月,数十位大腕级人物卷入债市打黑风暴。此后,加之央行收水,银行间隔夜拆解利率在当年6月、12月两次爆发“钱荒”,债市在此期间迎来超级熊市,十债利率从3.4%飙升至4.7%。

第二轮。2014-2016年10月,债券大牛市,十债利率从4.6%大幅降低至2.7%。主要因素依然是经济承压,叠加央行放水。而后经过供给侧改革、楼市触底回温,宏观经济出现较好复苏,加之美联储开启加息周期,十债利率又回升至2018年初的3.9%。

第三轮。2018年开始,因内生去杠杆以及中美贸易摩擦,经济走弱,叠加央行放水,债市再度迎来牛市,一直至2020年3月。后因疫情受到控制、欧美央行史诗级放水导致经济复苏,中国出口增长强劲,经济回暖明显,债市再度走熊。

第四轮,2021年开始,债市进入史诗级牛市,直到今天。当前,长期国债利率水平在一定程度上不一定反应了客观公允的利率水平,有一定可能在疯狂做多的氛围中进行了过度交易。

因此,我们需尊重周期规律,对当前债牛狂欢赚钱的同时,保持一定警惕。

“特别声明:以上作品内容(包括在内的视频、图片或音频)为凤凰网旗下自媒体平台“大风号”用户上传并发布,本平台仅提供信息存储空间服务。

Notice: The content above (including the videos, pictures and audios if any) is uploaded and posted by the user of Dafeng Hao, which is a social media platform and merely provides information storage space services.”