汇率跌破7.3,为何A股很淡定?

破7.30,这次市场很淡定。今天离岸人民币在大部分的A股交易时间内都处于7.30上方,但无论是沪深300还是恒生指数整体都收涨。其实这一点从今年9月底以来就比较明显,股市似乎对汇率波动不那么敏感了(图1和2)。为什么?以及往后看真的就可以“高枕无忧”了吗?

首先,为什么本周人民币汇率相对美元一直波动压力比较大?这有两方面的因素:

外部诱因依旧和特朗普相关。特朗普在周日发声维护美元地位,直指金砖国家:“我们需要一个承诺……他们既不会创造新的金砖国家货币,也不会支持任何其他货币来取代强大的美元,否则他们将面临100%的关税。”而近年来,人民币一直被视为美元的重要替代品之一。

再加上,拜登政府发布了最新的对华半导体出口管制措施,将140家半导体相关企业列入了实体清单,也带来一定压力。

内部因素可能更加重要,在“支持性货币政策”论调和宽松预期升温下,10年国债收益率在周一跌破2%,中美利差(以及其预期)产生客观压力。

从股市的表现和结构变化来看,股市对于汇率的“脱敏”主要有两方面的因素:

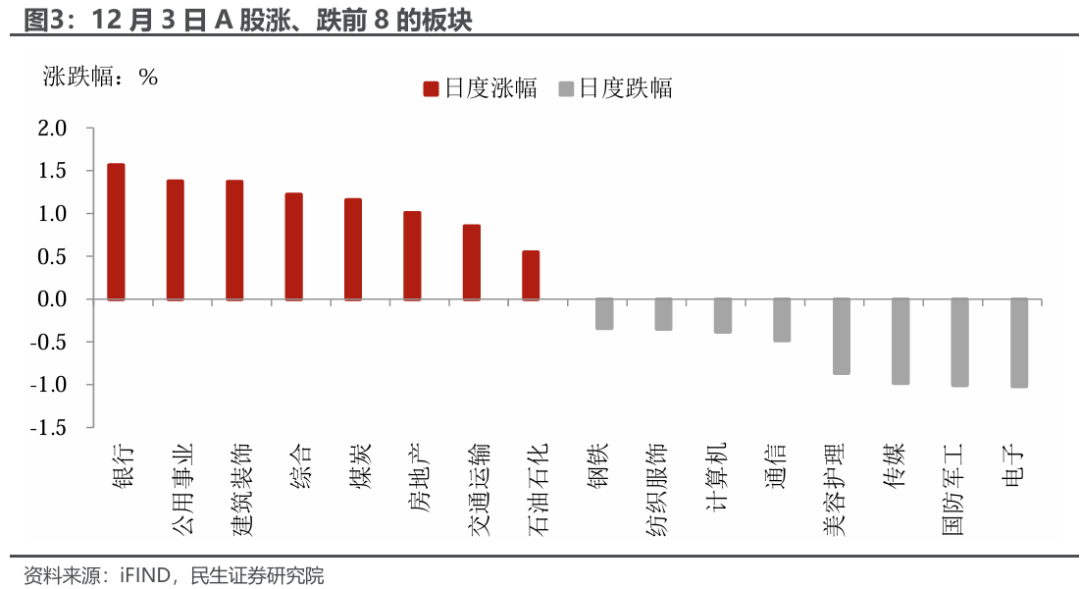

政策转向下内需逻辑是对冲。这一点在今天的板块涨跌上表现的比较突出,上涨靠前的是金融、地产、能源等偏内需的行业,而下跌的行业有明显的出口链色彩。

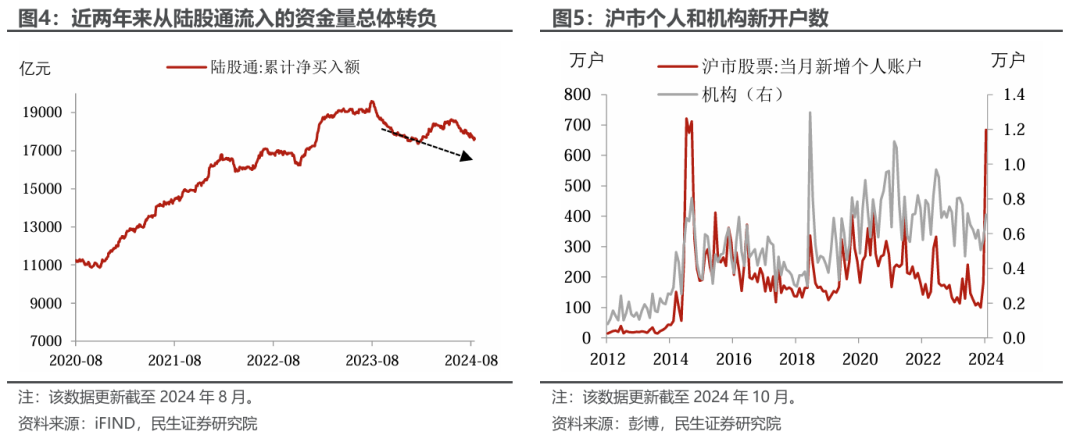

新股民的投资决策行为中汇率因素影响占比可能较小。在近两年外资参与度存在不确定性的背景下,今年9月以来股市行情的重要力量是新股民,可能对于2018年以来股市和汇市之间的经验关系体验并不深刻。

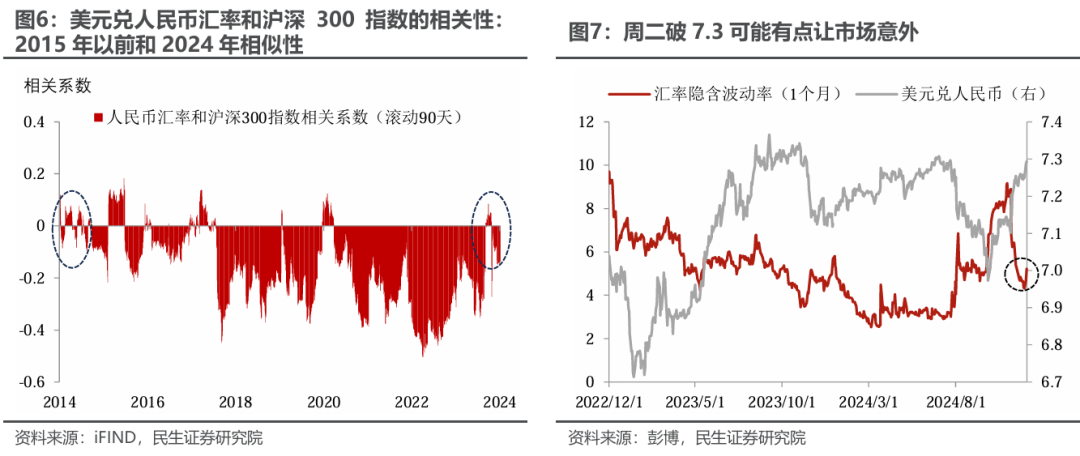

类似“脱敏”的情形在2014至2015年也出现过。当时人民币汇率的波动受到政策的限制更多,直到2015年8月11日汇率定价市场化改革(图6)。在此之前,股市对于汇率的变化并不敏感,直到汇改后人民币波动加大,由此带来的市场避险才拖累了股市。

那么结合当前的市场环境和结构,后续我们应该注意什么?

首先,今天人民币跌破7.30可能比较突然,市场波动整体可控,但是需要警惕后续的“会议波动”。这两天人民币贬值可能是比较意外的,一般而言12月两个重要会议临近,市场波动会比较克制(图7)。

而当前人民币短期站上7.30之后,市场会愈发关注接下来即将召开的政治局会议和中央经济工作会议的内容。财政、地产、消费等政策的相关论调至关重要。

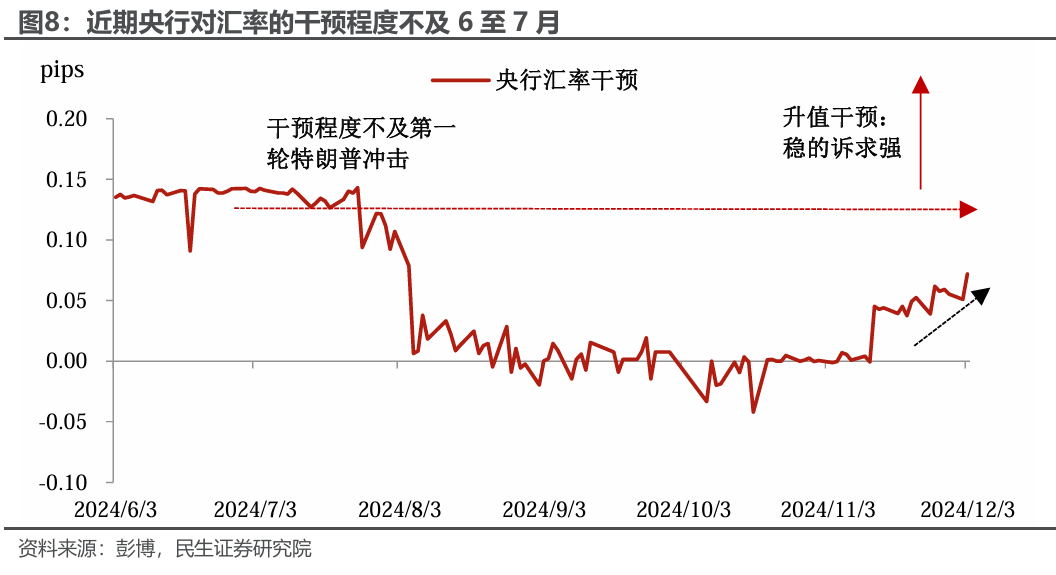

其次,面对明年可能出现的关税风险,央行对于贬值的容忍度有所提高,但还是会为明年预留更多空间。从最近央行中间价的调控看,明显是不如今年6、7月第一轮特朗普冲击时的力度,从当前中间价的定价看,本轮人民币汇率的底线可能在7.30至7.35。而考虑到明年美国对华加征关税的潜在幅度,稳住当前汇率的阵脚,对政策层来说可能是比较重要的。

第三,吸取2015年的教训,即使破7.30,也应该有序可控。稳定汇率市场波动对股市的传导,呵护市场情绪、也是保护“新”股民。