1

宋太宗初年(公元995~1006年间),成都十六家富商订立契约,创立“交子铺”,开始发行世界上最早的纸币。4年后,政府成立“益州交子务”,开启了官方发行纸币的历史。

发行纸币,兑付是大事。起初,每发行一批交子,政府都会准备相应的金融货币作为储备,以确保承兑。然而,慎始易、慎终难,宋徽宗时期,蔡京主持朝政,开始大肆印刷纸币,储备的金属货币跟不上,交子大幅贬值,陷入严重的通货膨胀,社会经济陷入一片狼藉。

之后漫长的历史中,世界各国先后无数次进行纸币发行的实践,几乎都以严重的通货膨胀告一段落,算不得成功。

马克思有句名言,“金银天然不是货币,但货币天然是金银”。

人们对于金银作为货币,天然就有信心,而对纸币的信心,则要脆弱很多,既要靠政府信誉的支撑,还要依赖以央行为主导的一整套货币政策管理体系。也正因为此,一直到1971年美元与黄金脱钩,全球才真正进入现代意义上的纸币时代。

理财产品,本质上也是一种价值存储工具,也面临兑付的问题。相比纸币有政府和法律作后盾,理财产品背后借款人——一般为企业——给出的承诺,在信誉上低很多,理财产品也就成了具有风险的投资品。

理财产品的风险属性,会天然限制其受众范围。毕竟,拿财富冒险,只是少数人的选择,绝大多数人,要的是财富的保值和增值。

从产品的风险属性与受众数量的关系上看,基本上,每多一层风险,投资者数量都会指数级下降。

在账户数/投资者数量层面,截止2017年末,国内个人银行结算账户数91.69亿户,在用银行卡数量66.93亿张, A股投资者1.33亿人,互联网理财(含低风险货币基金理财)用户数1.29亿人,参与风险更高的A股融资融券交易的投资者仅为454万户,P2P行业月度活跃投资者仅为441万人。风险越高,用户数量越少。

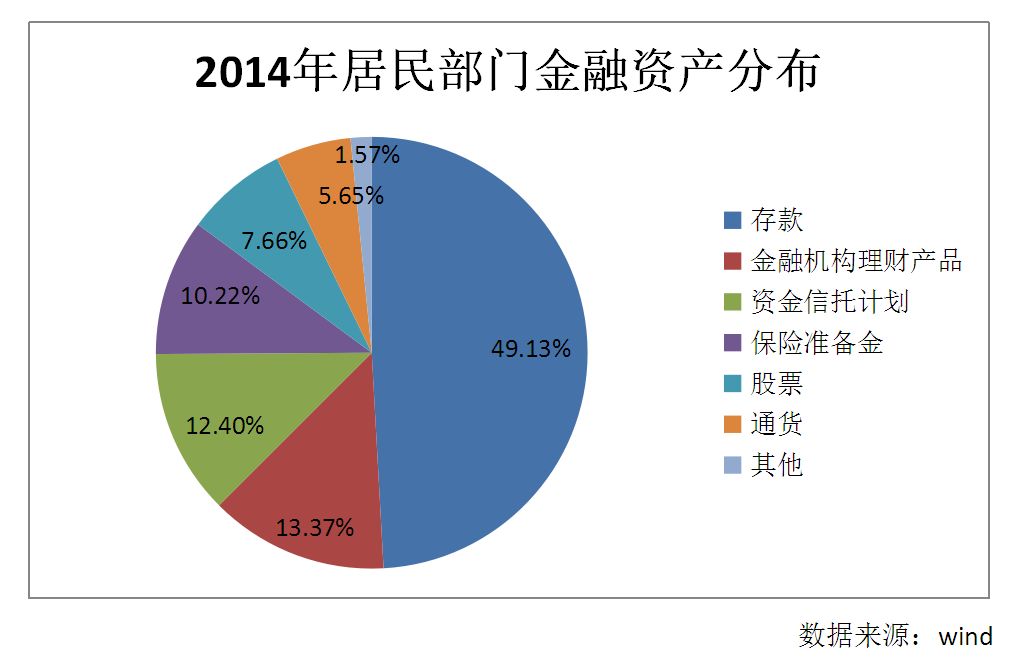

在居民金融资产分布层面,也是如此。无风险的存款资产占比接近50%,其他资产,在刚兑的保护下,也都被视作低风险产品,真正高风险的股票类资产占比仅为7.66%。

所以,消减民众对理财产品兑付问题的恐惧,才能从宏观层面打开理财产品的市场空间。

通常意义上,理财产品能否按期兑付,取决于借款人能否按期还款,即借款人的信誉。对理财产品潜在投资者而言,借款人通常是陌生的存在,无从感知它们的风险,最好避而远之。

相比于理财产品资产端的借款人,理财产品的发行人——金融机构的信誉要高得多,若发行人能做出兑付的承诺——即刚性兑付,对很多潜在投资者而言,理财产品几乎就变成了低风险甚至无风险投资品,非常具有吸引力,市场空间也就出来了。

这也是国内理财市展崛起的基础逻辑。

2

早在90年代末期,我国的一些商业银行就已经开始尝试向客户提供专业化的投资顾问和个人外汇理财服务。之后,理财市场快速发展起来。

2001年加入WTO以后,在外资金融机构大举进入的压力下,国内金融体系加速进行产品创新,理财市场逐步发展起来,如招行在2002年创建了“金葵花”理财品牌和服务体系。

2004年9月后,部分商业银行开始开展人民币理财业务。

2005年,监管机构相继发布《商业银行个人理财业务管理暂行办法》和《商业银行个人理财业务风险管理指引》,明确了个人理财业务“规范与发展并重、创新与完善并举”的监管原则。

当时的人民币理财产品,保底承诺是一大特色,本质上便是刚性兑付。不过,面对外资银行入局的压力,各方对于金融机构通过理财产品创新提升竞争力都给予厚望,刚性兑付在当时还不是问题。

一个细节是,政策出台后,当有人问道为何允许银行发行提供保底承诺的理财产品时,监管机构的答复为,

“就我国金融发展而言,允许商业银行向客户提供保证收益类产品,有利于改善我国商业银行的产品结构,符合个人理财业务和市场的发展趋势”。

理财产品保证收益,利息还高于定期存款,自然对存款产生了分流效应。在利率管制的市场环境下,资金追逐高收益,购买理财产品成了新时尚,存款理财化也成为一道风景线。

之后,金融机构开始推出非保本浮动性收益理财产品,从金额上看逐步成为主流产品,2013年末,非保本浮动收益理财产品占比为63.8%,2016年末提升至79.56%。

但保本型理财产品占比的下降并不意味着刚性兑付的终结,因为真正让客户亏本的非保本产品实在太少了。

2013-2016年统计数据显示,金融机构已兑付理财产品中,亏损产品数量占比一直低于0.06%。意味着,一万只理财产品中,只有6只是亏了本金的,且本金损失率低于10%。

“刚性兑付”的护佑之下,利率定价是紊乱的,市场调节作用失灵了。

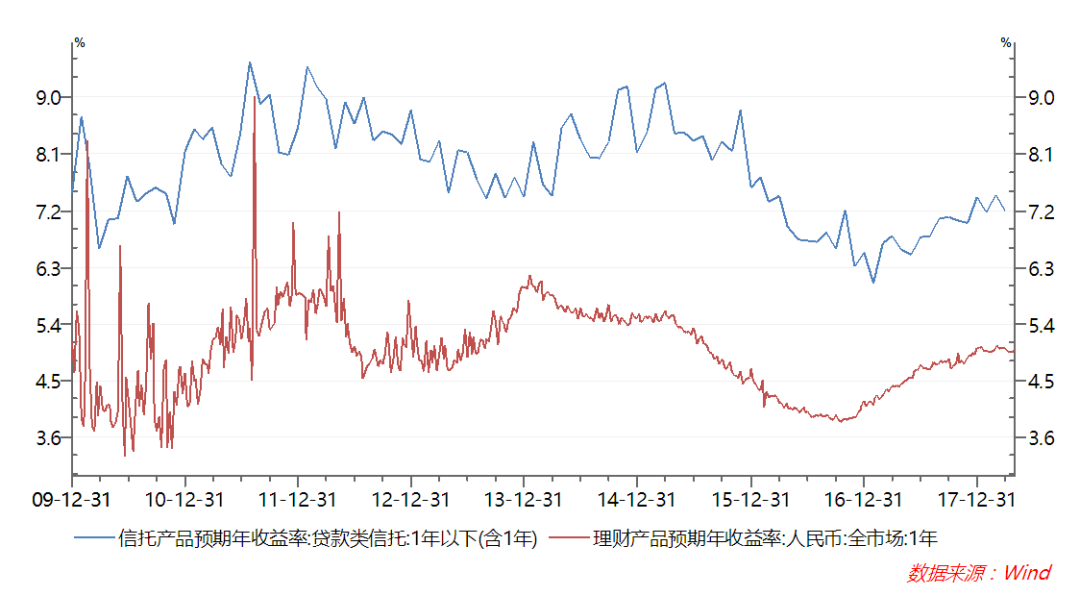

如下图所示,银行理财产品和信托理财产品,同样是刚性兑付,在部分投资者眼中,两类产品风险是一样的,但利率存在套利空间。对理性投资者而言,买高利率的理财产品划算,结果导致高风险理财产品的非理性增长。

最先起来的是银行理财。2017年末,银行理财产品余额高达29.54万亿元,是2007年末的55.7倍。

起飞的不仅仅是银行理财,信托、证券公司资管业务、基金子公司、私募等资管类业务全部迎来黄金发展期。

2010-2017年,信托资产余额从3万亿元增至26万亿元,增长7.67倍;

2014-2017年,证券公司资管规模从7.95万亿元增至16.88万亿元,最高为18.77万亿元;

2014-2017年,基金公司专户业务资产规模从5.88万亿元增至13.74万亿元,最高为17,39万亿元;

2014-2017年,私募基金实缴规模从1.49万亿元增至11.1万亿元。

3

问题是,无论是谁来提供刚兑——发行人抑或担保机构、保险公司甚至是销售平台,风险没有被消灭,只是发生了转移。

市场是只无形的手,一般认为,在市场经济条件下,机构的任何选择都能通过市场调节机制实时修正,风险承担是有边界的,不会走向失控的局面。

以刚性兑付来讲,当风险资产规模过大时,提供刚兑的金融机构会承担过量风险,一旦发生大规模违约事件,就会出现破产倒闭危机。为了规避破产风险,金融机构会自觉控制风险资产规模,压抑扩张冲动,即所谓的审慎经营。

从这个角度看,即便存在刚性兑付,其影响也存在边界,这个边界就是金融机构的兑付能力。当超过金融机构兑付能力时,风险资产增长停止,不会出系统性问题。

看上去,刚性兑付不值得大惊小怪。问题是,当刚性兑付与金融机构的“大而不能倒”联系在一起时,市场调节机制失灵了。

所谓大而不能倒(Too Big to Fail,缩写TBTF),是指当一些规模极大或在产业中具有关键性重要地位的企业濒临破产时,政府不能等闲视之,甚至要不惜投公众资金救助,以避免那些企业倒闭后所掀起的巨大连锁反应造成社会整体更严重的伤害。

金融机构一向有“大而不能倒”的传统,再大的危机,借助央妈和财政的救助,金融机构都能活下去。

关于国内金融机构的大而不能倒,前央行行长周小川在总结金融危机中各国应对经验时曾有过明确的表述:

“与西方相比,中国是比较倾向于救助的。西方国家的态度通常是尽量不救,实在不得已才救。我国的情况是,虽然不太愿意,但多数情况下都救。……甚至像蚁力神这样的非法集资也给了补偿。”

至于原因,周行长提到三点:

一是金融业是国民经济的命脉行业。所谓命脉行业,是相当于心脏动脉之类的行业。人体很多内脏器官都可以更换,但心脏血管不一样,性命攸关,不可切除,更不好换。因此,如果金融业出了问题就必须救,否则意味着肌体的失灵甚至死亡。

二是中国是转轨经济,公有制还占有比较大的成分,金融机构出了问题,既有自身审慎经营的责任,也与承担了政策性、半政策性或体制性的任务有关。由于说不清楚究竟应该谁来承担责任,那么不救也是不负责任的,所以倾向于要救。

三是中国改革过程中特别强调社会稳定,金融业涉及到千家万户的利益,如果出了问题不救,特别是如果和其他方面的问题纠缠在一起,容易影响社会稳定。

当刚性兑付与“大而不能倒”结合在一起时,真正的问题就来了。金融机构变得不再审慎,为了年度KPI、为了年终奖金,倾向于把规模做大,通常会超过自身的风险承受能力,市场调节机制失灵,给金融体系埋下隐患。

就刚性兑付和“大而不能倒”而言,后者似乎才是问题根源,但“大而不能倒”客观上存在,要解决问题,只能从破除刚性兑付着手。

于是,刚性兑付就成了那个亟待清除的毒瘤。

4

除了明确的保本理财产品,刚性兑付于法无据。打破刚性兑付,监管机构也一直在释放信号。

最新最强的信号来自2018年4月份发布的资管新规,不仅明确了刚性兑付的认定标准、处罚措施,甚至还鼓励社会监督举报金融机构的刚兑行为。

新规出台后,市场普遍认为,刚性兑付的神话,终于要被戳破了。在接受记者采访时,我也明确了类似的观点,

“资管新规结合其后续的监管检查措施,有望在打破刚性兑付上实现阶段性成果。对投资者而言,资管产品投资的逻辑发生了变化,需要抛弃理财存款化的投资理念,重新调整投资组合。将理财产品视作中等风险产品看待,适当调降持有比例,增大对存款类产品、货币基金类产品等低风险投资品的配置比例”。

只是,还不能太过乐观。阶段性的成果容易取得,之前也有成功案例,但要获得全面胜利,并不容易。

《史记》中曾记载孙武练兵的故事,颇有启发性。

孙武著《孙子兵法》,携兵法去见吴王阖庐,吴王出宫中美女180人让孙武试练。孙武以王之宠姬二人各为队长进行演练,队伍屡次不听号令,孙武以严明军纪为由,不顾吴王的请求(“寡人非此二姬,食不甘味,愿勿斩也”),斩了这两位宠姬,之后“妇人左右前后跪起皆中规矩绳墨,无敢出声”,操练成功(“唯王所欲用之,虽赴水火犹可也”)。于是阖庐知孙子能用兵,卒以为将。西破楚,入郢,北威齐、晋,显名诸候。

表面上看是队伍不听号令,根子上则是王之宠姬恃宠而骄,未把小小孙武放在眼里。若把打破刚性兑付比作孙武练兵,金融机构的“大而不能倒”,便是故事里的王之宠姬。

所以,刚性兑付,该怎么打破呢?

苏宁金融研究院互联网金融中心主任,高级研究员,清华大学金融学硕士,在互联网金融、商业银行等领域具有丰富的一线实践和研究经验