“保持币值稳定是央行最重要职责之一”——央行行长周小川。

“数字货币是历史发展的必然……但如何科学决定并调控数字货币发行量以确保币值稳定,应成为中央银行发行法定数字货币最重要的考量,也会日益成为不同货币当局在网络世界展开数字货币竞争的关键”——央行副行长范一飞。

“建议以物价指数作为人民币之锚”为张五常多年的倡议,并获弗里德曼认可。

本文认为:货币具有支付、储值两种基本功能,货币的更迭主要围绕其展开。货币使用的公平性(指AB创造货币的行为导致C的资产凭空受损)是信用货币的主要弊端,货币创造业务导致凭空的财富转移,是相关受益方货币创造的行为停不下来的根本原因。而限定货币供应量,则导致资源配置扭曲等更多问题。

本文认为:向创造货币的主体征收通胀税,并将币值锚定物价指数,能解决货币使用的公平性问题,同时使货币币值进一步稳定,以及不影响国家宏观调控能力与政府利益:调节通胀税税率的效果一般会好于调节利率;通胀税可高达每年数万亿,以及境外流通的货币将额外创造由全球向中国巨额的财富转移;基于区块链技术的渐进式方案,与限定市场份额的数字货币市场化竞争,能将信用货币转移至数字货币的社会风险降到最低。

中国人多地大物博,财富更分散,操控指数的成本更高,单一主体操控指数的获利空间更小,因而在物价指数的稳定性上有天然优势,同时货币的支付功能、货币使用的公平性均为可调整的外在因素,因而人民币与数字货币的融合,具备成为全球第一大币的天然优势。

随着私人货币的发行,货币的商品属性将逐渐凸显:货币为商品,发行方为卖方,民众为买方;商品满足民众支付、储值的需求;商品质量(币值稳定性、支付便捷性)在竞争中提升;商品有价格(使用需付费)。

本文给出一种不影响国家宏观调控能力,又显著提升国家利益的人民币与数字货币的渐进式的融合方案。

第一部分:基础假设

1.1、价值是相对的

商品价值是指商品相对于某参照物的价值,如果参照物改变,相对价值将随之而变。

1.2、国民总财富匀速增长

由于每一单位货币均存在负债方,所以社会总的货币财富为零,以及股权是未来收益的预期,非现期价值,本文国民总财富指现期的物质总财富。

国民财富由几百年累积而成,为方便分析,假设国民总财富在短期内匀速增长,以及由于增长微小,在某些情形下也假设国民总财富增速为0(即恒定)。

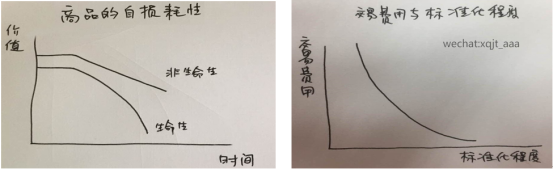

1.3、商品的自损耗性

商品一般会随时间产生损耗,如农产品有保质期,金属会被氧化,劳动力过期作废。

同时,源于人工鉴别能力的局限,多数商品的价值在短期内可视作不变。

1.4、交易费用与被交换商品的标准化程度负相关

标准化程度的定义:在正常状态下,所有人对同一商品进行价值评估,价值评估集合为{pi}, {Pi}正态分布拟合的标准差σ的倒数为该商品的标准化程度。

标准化程度越低,交易双方需要更多时间对商品价值达成一致评估(交易费用越高)。

第二部分:货币的本质

2.1交易的定义

完整的交易包含三个元素:参与交易的双方(或多方)、用于交换的物质(或权利)、交易过程的时间序列(跨期性)。

交易费用:交易全程所有交易主体的成本之和,包含交易前寻找,交易过程中执行、税费,交易后可能纠纷的损失。【注:A有100元,B有50元和裙子,交易完成后,AB共剩余128元加裙子,则本次交易的交易费用为:150-128=22。】

信任:由于交易的跨期性,在某个时点交易进入非对等状态,用附加条款应对对手履约的不确定性将产生交易费用,信任是指一方愿意承担不确定性以节省交易费用。

2.2、货币的基本功能

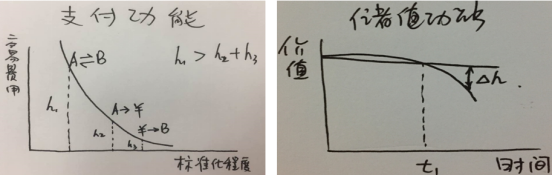

a支付功能

将商品A换成商品B时,交易费用如图,h1>h2+h3。

b储值功能

在持有商品与持有货币时,价值损耗如图,当t>t1时,Δh>0。

2.3、货币的本质

a交易过程一般化

t1期间内将A交换为B,两种情形下耗费如图,当H1>H2货币需求即产生。

b货币的本质:货币是以降低交易费用为根本目的的可兑换一定量价值的风险低流动性高的价值凭证。

货币的三个元素:初始价值含量,初始风险水平,兑换责任人。初始价值含量是指货币被创造时刻的币值,初始风险水平指被创造时刻对应着的兑换风险,银行存款(货币)的兑换责任人为相应银行。

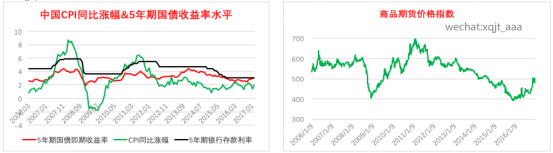

c通胀的根本原因:远期财富推升现期商品价格。远期财富的增加,将促进人们现期消费,从而推升现期商品价格。下图所选取时期内日本股市规模、美国债市规模、中国股市规模与CPI的相关性都显著高于M2。

2.4、T=N*σ0

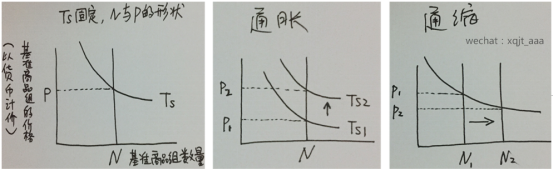

将全社会每种实物商品都等分为N份,设定绝对价值0对应基准商品组——含有每种商品1/N份——的价值,于是有物质总财富T=N*σ0 .【注:远期财富Ts:假设pi为所有人对债权/股权i的价值评估的均值,则远期财富(以货币计价)Ts= .】

假设每单位货币的绝对价值含量为σ(币值),基准商品组以货币计价的价格为P(物价水平),则有0 = P*σ .

a,远期财富推升现期商品价格:ΔTs=N*(ΔP*k),积分有Ts=N*P*k+a,因此当Ts固定,N与P的曲线形状如图。

其中k指新增一单位远期财富将整体物价推升多少单位,短期内可视为常数。

b,根据0 = P*σ,物价上升时,币值将下降,而短期内国民总财富恒定,因而导致凭空的财富转移,影响货币使用的公平性。“存款人-金融机构-贷款人”结构体作为主要受益方,具有创造货币的天然动力。

c令Ts=t*ln(M),则有P=ln(M)*b1+b2,t= P/ln(M)*c1+c2 .(Ts=β1*M+β2*B+β3*S,由于债市规模B股市规模S均为M的函数,故假定Ts=t*ln(M)。)

其中t为社会证券化程度,指一单位货币的投放最终产生了多少单位的远期财富。

【注:假定Ts=t*ln(M)或Ts=t*M在原理上没有本质区别,都是表达两者的正相关性,甚至假定Ts=t*M会有P=M*k+b(这与MV=TP神似),但依据真实市场数据,本文假定Ts=t*ln(M)。同理,假定ΔTs=N*(ΔP*k)也主要是为了表达N与P的负相关性。】

2.5、利率

实际利率r2=r1-α,其中r1为名义利率,指以货币计算的账面利率;α为通胀率。

a利率的决定。货币能满足人们某种需求,货币的创造也是受利益驱动,因此货币的价格(实际利率)的决定机制(供需关系)与其它商品并无本质区别。

b实际利率下降,将促进不同自损耗特征的商品的价差加大。当货币价值曲线从L1运动至L2时,商品A多出一项“保值”功能,从而增加其需求,促使商品AB的价差加大。

c信用货币天然的通胀属性。rcun>0,rdai- rcun>0,rdai-α<0分别为存款人、银行、贷款人获得无风险收益的条件(假设银行与企业违约的风险均为零,不影响结论),当三者同时满足,“存款人-银行-贷款人”结构体即产生动力创造货币,且该过程具有自我强化的特征。其中rcun,rdai分别为名义存款利率和名义贷款利率。

2.6、货币商品化

随着社会分工细化、产权界定更清晰、服务与受益对象更明确,社会基础设施将不断融入市场元素以提高效率。(如BOT)

以及随着私人货币的发行,货币的商品属性将逐渐凸显:货币为商品,发行方为卖方,民众为买方;商品满足民众支付、储值的需求;商品质量(币值稳定性、支付便捷性)在竞争中提升;商品有价格(使用需付费)。

在指数的样本选择、权重设计、价格核定、投机行为的控制等需要竞争来实现快速优化;在安全性、隐私性等方面,竞争能孕育多样性。通胀税由相应主体承担,能解决公平性问题;市场化的经验,能为政府改革提供借鉴,降低社会风险。

第三部分:喽币——一种有价的、以物价指数为锚的数字货币

3.1、总体思路

将喽币锚定物价指数,以确保币值相对稳定;向借款人征税,税率根据通胀率调整,保障物价平稳和货币使用公平;主链作为清算系统,交易主要通过钱包在链下实现,以实现交易实时到账;对钱包与主链做风险隔离,以降低主链分叉的可能性;技术几乎原版采用比特币网络与支付宝钱包。

从政府的角度,调节通胀税税率的宏观调控效果一般会好于调节利率,通胀税可达每年数万亿,让市场先行探索能将社会风险降到最低。

3.2、钱包与主链风险隔离

钱包运营方做喽币资金托管,同时客户钱包余额总额公开。

3.3、锚的选择与价值兑换(渐进式方案)

a大宗商品建仓。以商品期货建仓(货币容量小),喽币每月发行一次,每3年开放赎回一次。用户可随时在数字货币交易所买卖喽币。(借助区块链技术的可信任性)

b国债建仓。申购赎回、交易、借贷以物价指数为参考,提取保费以应对指数涨幅超过国债收益的赎回敞口。

c本币资产建仓。1以喽币资产建仓。2依据物价指数涨幅向借贷业务收费。3设定通胀率α=3%,自动调节费率使α回归。(社会大部分商品以喽币计价时采用)

d人民币与喽币的融合。1央行构建人民币物价指数。2依据指数涨幅向借贷业务收税。3立法,通过调整税率保证α≈3%。(立法可获得等同于区块链技术的可信任性)

第四部分:数字货币锚定物价指数的深远影响

4.1、科学的货币体系

建立绝对价值基准0,使经济学中广泛使用的实际价值名义价值等模糊概念进一步清晰明确。以物价指数为锚的数字货币币值所指清晰明确,能定量分析与优化,将形成科学的数量货币体系,大数据、人工智一般会促进其迅速发展。

4.2、货币商品化的开创性进程

“产权清晰界定能提高社会效率”(科斯定理),货币商品化是典型的产权清晰界定的过程,其一般能显著提高社会效率,降低交易费用。

4.3、为人民币发展为全球第一大币提供理论基础与实践参考

中国人多地大物博,在物价指数的稳定性上有天然优势,也是保持币值稳定的天然优势。

按M2约160万亿,通胀税税率2%估算,将贡献每年3.2万亿通胀税,按1:1在境外流通估算,每年将创造由全球向中国数万亿的财富转移,以及人民币走向全球将为国内银行带来海量新业务。

在信用货币转向数字货币的可能的历史进程中,可以M2的5%为界让市场先行探索,人民币伺机融合,避免政府独自改革时过于保守而错失时代机遇,改革过激又将整个国家置于风险中。

原某私募股权交易员,现从事新金融、信用衍生品领域研究,。