奂熹说税|合伙企业收到分红,合伙人的个人所得税什么时候缴?

独家抢先看

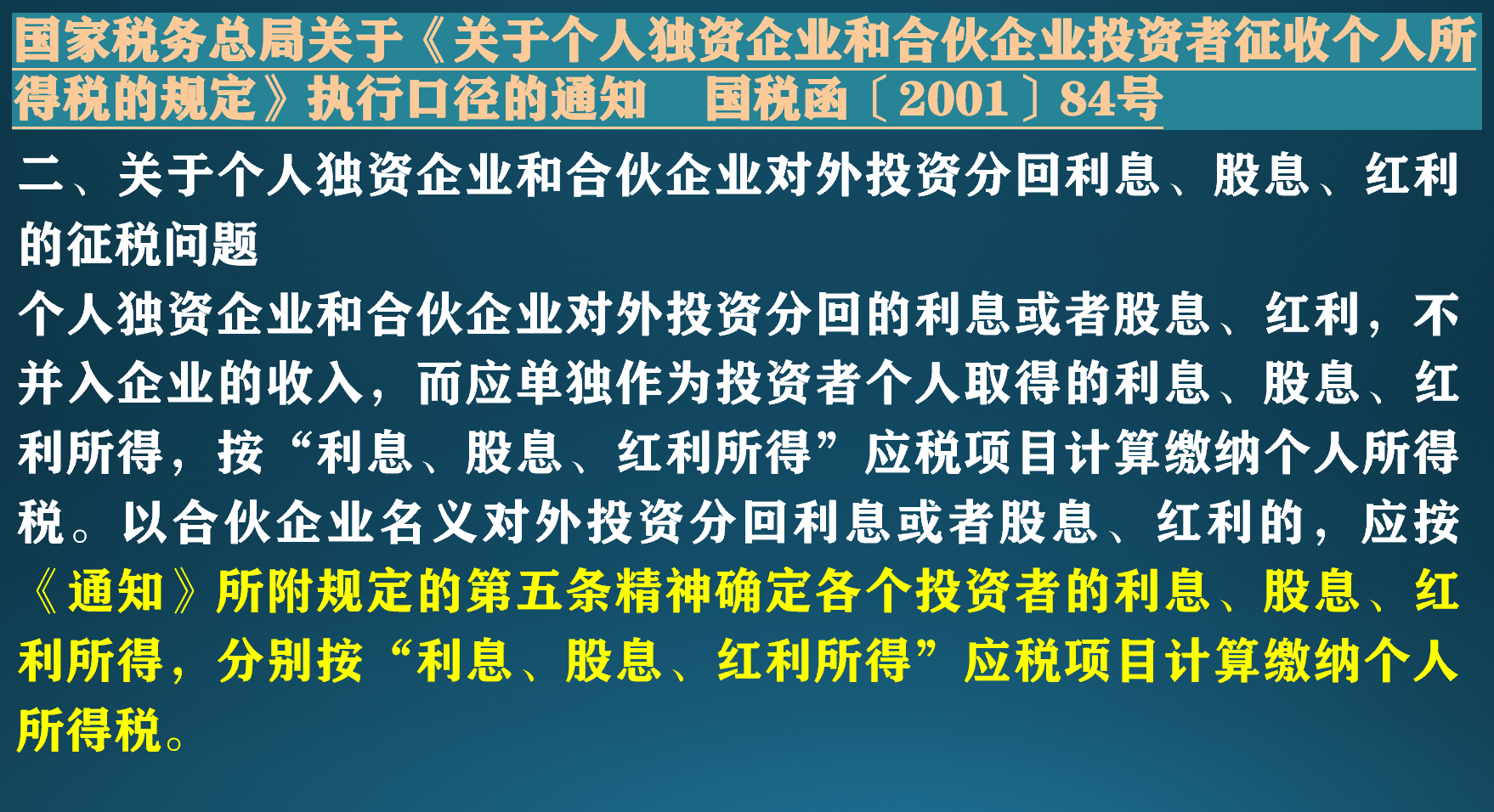

季晓莉/文 按照国税函〔2001〕84号第二条的规定:“合伙企业对外投资分回的利息或者股息、红利,不并入企业的收入,而应单独作为投资者个人取得的利息、股息、红利所得,按‘利息、股息、红利所得’应税项目计算缴纳个人所得税。”

合伙企业收到分红,如果没支付给个人投资者,个人缴纳“利息、股息、红利所得” 个人所得税的时间没有政策直接规定,所以有人认为这是有争议的,其实这个政策还是比较明确,通过个税相关文件,是可以知道相应时间的。我们今天就聊聊这个时间到底是什么时候。

一、“利息、股息、红利所得”的个人所得税纳税时间

国税函〔2001〕84号第二条还规定了“利息、股息、红利所得”个人所得税的计算缴纳按《通知》第五条的精神执行,这里的通知是指财税〔2000〕91号,我们再来看一下它第五条的内容。

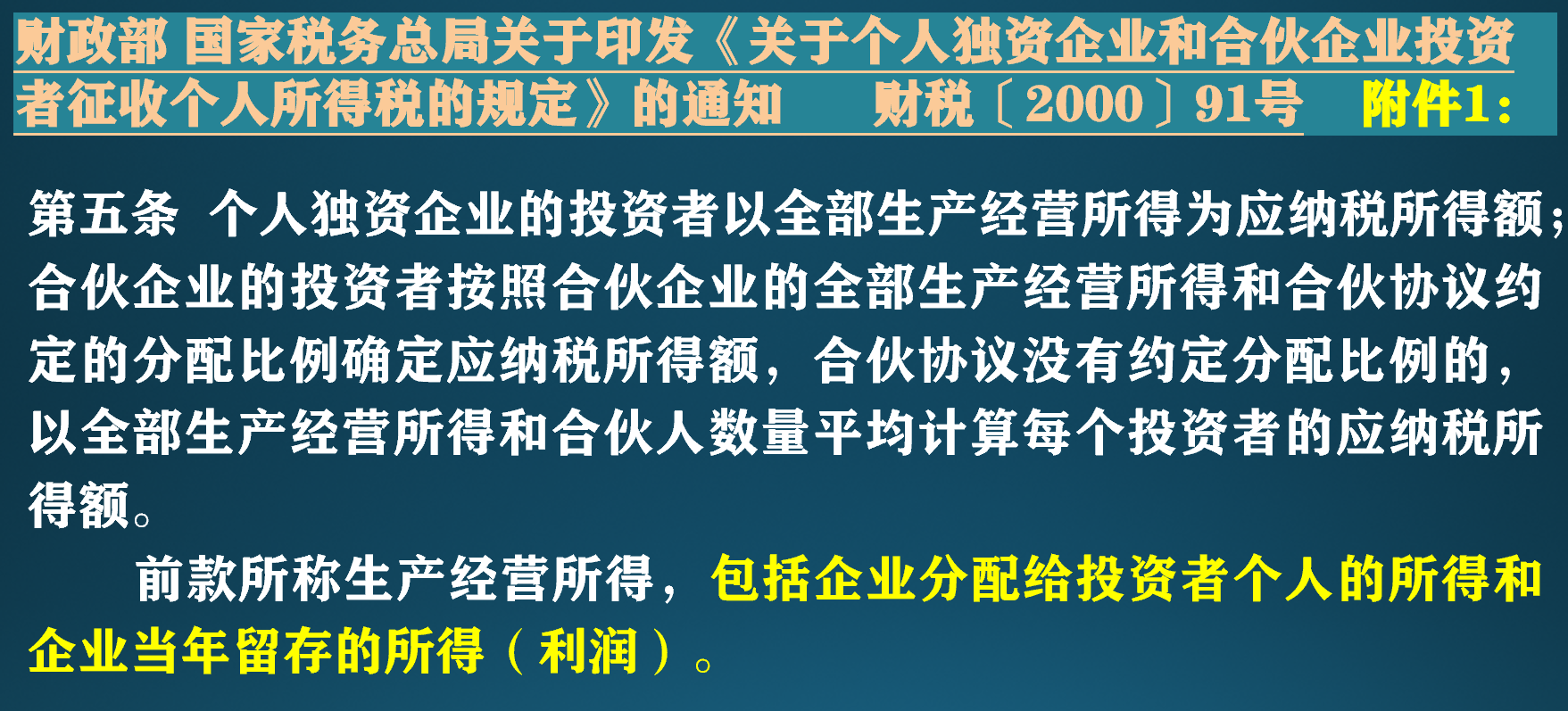

第五条主要说明了两件事,一是合伙企业经营所得在每个合伙人间分配的原则;二是即使是合伙企业留存所得不分配给合伙人,也相当于个人投资者取得经营所得。

“利息、股息、红利所得”要按这个精神计算缴纳个人所得税,那也就是合伙企业取得的“利息、股息、红利所得”,应按合伙企业分配经营所得确认的原则,分配给每个合伙人“利息、股息、红利所得”;二是即使合伙企业不把“利息、股息、红利所得”分配给合伙人,也相当于合伙企业的个人投资者已经取得了“利息、股息、红利所得”。

从以上分析可知,从税收上看,合伙企业取得“利息、股息、红利所得”的时间就是合伙企业个人投资者取得“利息、股息、红利所得”的时间,和合伙企业是否实际将“利息、股息、红利所得”支付给个人投资者无关。

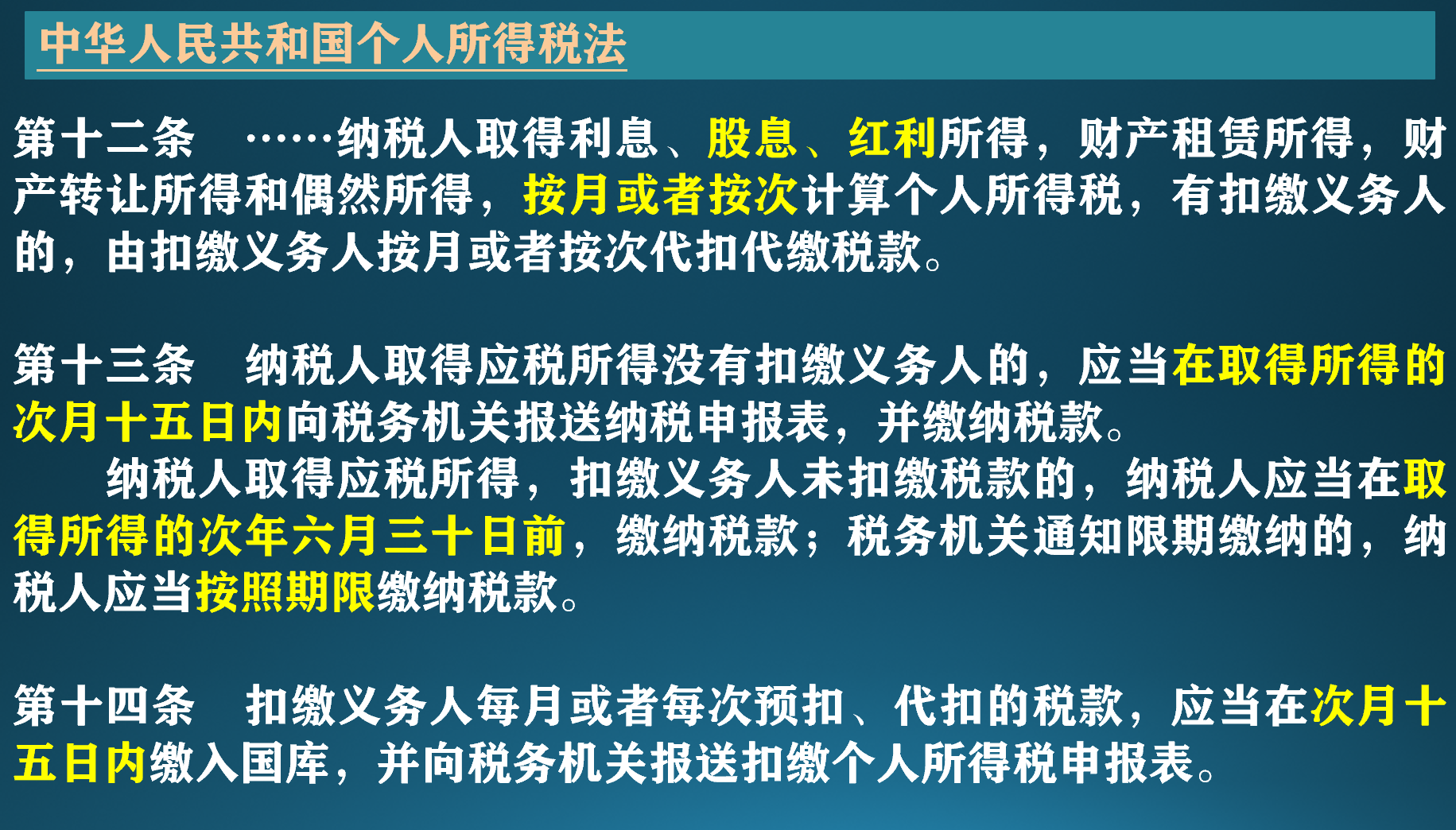

按照个人所得税法第十二、第十三、第十四条的规定,合伙企业投资人“利息、股息、红利所得”的个人所得税应该在合伙企业取得股息、红利的次月十五日内向税务机关缴纳。

如果扣缴义务人没履行扣缴义务,最迟纳税人也应当在取得所得的次年六月三十日前缴纳“利息、股息、红利所得”的个人所得税,其间如果税务机关通知限期缴纳的,纳税人应当按照期限缴纳税款。

二、说在最后

一些朋友看完分析肯定会给我说,我们合伙企业收到的分红都又投出去了,从来就没给合伙人分过,也没缴过个人所得税,也不只我们这么做啊?

等到合伙企业实际分配给个人投资者时再缴“利息、股息、红利所得”的个人所得税确实比较常见,但现在税局管不过来或者放水不代表政策规定也是这样的。

朋友们应该可以感觉到现在税局的管理越来越规范,如果仍坚持错误的做法,未来有一天,税局因此要求您缴滞纳金,可要明白这一点也不冤。

“特别声明:以上作品内容(包括在内的视频、图片或音频)为凤凰网旗下自媒体平台“大风号”用户上传并发布,本平台仅提供信息存储空间服务。

Notice: The content above (including the videos, pictures and audios if any) is uploaded and posted by the user of Dafeng Hao, which is a social media platform and merely provides information storage space services.”