清科:一季度中国PE市场遇冷 募资数量两季下滑

大中华区著名创业投资与私募股权研究机构清科研究中心近日发布2012年第一季度中国私募股权市场数据,当季中国私募股权市场整体降温,募资、投资及退出活动无论同比或环比均呈现下滑,当季共有28支可投资于中国大陆的私募股权投资基金完成募集,募资金额共计29.45亿美元,不足上年同期的四分之一,人民币基金仍旧占据市场主导,同时有多家外资机构表示年内将启动人民币基金的募集工作;与此同时,本季度市场中投资活跃度也呈现骤降,当季共发生私募股权投资案例110起,其中披露金额的102起案例共计投资25.88亿美元,投资地域集中度较以往降低,中西部地区投资占比有所上升;随着境内IPO节奏的减慢,季度内退出活动也有所减速,当季共发生退出案例29笔,其中包括IPO退出24笔,股权转让退出4笔和并购退出1笔。

新募基金数量连续两季下滑,金额几乎回落至2010年同期水平

清科研究中心数据显示,2012年一季度共有28支可投资于中国大陆的私募股权投资基金完成募集,同比减少36.4%,环比减少20.0%,上述基金金额共计29.45亿美元,不足上年同期的四分之一,同时较去年四季度减少6.8%,几乎回落至2010年一季度水平。这已经是市场中私募基金数量与金额连续第二个季度呈现下滑。与此同时,当季新募基金平均金额1.05亿美元,虽然略微高于上季,但仍处于历史低位。募资活跃度下降固然有春节长假的因素,但是更大程度上归因于投资人态度日趋谨慎、市场中流动性收紧、机构募资难度加大。

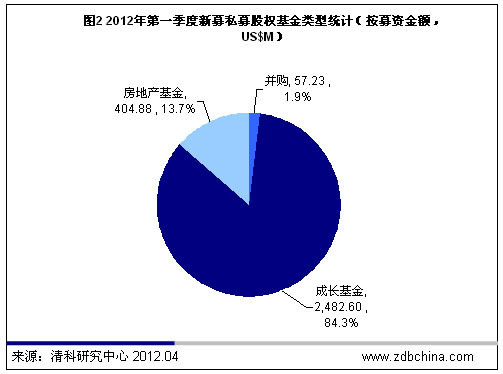

从新募基金类型角度分析,2012年第一季度完成募集的28支基金中,24支成长类基金共计募集24.83亿美元,单支平均规模1.03亿元。季度内完成募集的3支房地产基金共计到位4.05亿美元,1支小型并购基金到位0.57亿美元。三类基金单支平均规模均较上年水平呈现下滑。

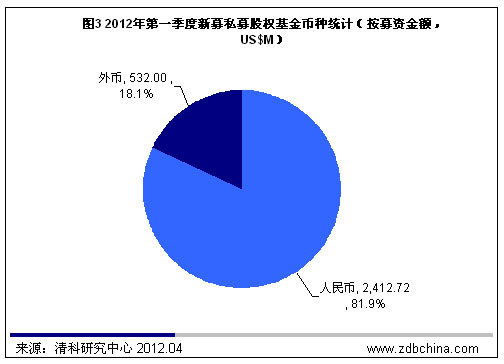

2012年一季度的新募基金中包括人民币基金25支,较上年一季度的37支减少32.4%,

募资总额24.13亿美元,不足上年同期的四成。当季完成募集的3支外币基金共计到位5.32亿美元,基金数量同比减少57.1%,金额较2011年一季度的61.00亿美元更是大幅下滑,这主要归因于当时有包括春华资本、KKR以及霸菱亚洲等多家机构大型外币基金募集完成,助力季度外币基金募资金额冲高。从单支基金募集金额来看,2012年一季度完成募集的人民币基金平均规模0.97亿美元,美元基金平均规模1.77亿美元,均大幅低于上年水平。

值得注意的是,一季度有包括贝恩资本以及D.E.Shaw等知名外资机构表示年内将启动人民币的募集工作,外资机构募集人民币基金队伍年内将再度扩军。

机构投资热情减退,交易数量及金额呈“双降”

随着中国私募股权市场中新募基金数量与金额的下滑,以及去年高速投资造成的可投资本量的大幅减少,2012年一季度中国市场中投资机构决策更为审慎,投资活跃度也呈现骤降。当季共发生私募股权投资案例110起,继上年四季度后再次下滑,同比及环比分别减少26.7%和29.5%,其中披露金额的102起案例共计投资25.88亿美元,同比及环比分别下滑44.1%和61.0%,单笔投资规模也低于上年各季度水平。

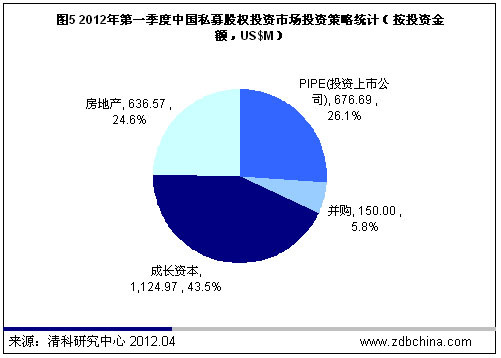

结合投资策略分析,2012年一季度完成的110起投资中包括成长资本类投资87起,占案例总数的79.1%,但同比减少36.0%。当季发生PIPE(投资上市公司)类投资10起,占季度总数9.1%,较上年同期的12起微降16.7%。虽然上述两类投资策略案例数量较上年同期有所减少,但季度内并购及房地产类投资交易数量呈现同比增长,分别发生2起和11起,分别占季度总数的1.8%和10.0%。

从投资金额来看,成长资本类投资共计涉资11.25亿美元,为当季投资总额的43.5%,相比之下,由于房地产类投资及PIPE投资单笔规模大于成长资本,两类投资金额分别为6.37亿美元和6.77亿美元,各占季度总额的四分之一左右,并购投资以1.50亿美元的金额占季度总额的5.8%。四种投资策略中,除PIPE投资平均规模略高于去年水平外,其他三类投资策略单笔金额均低于去年。

房地产行业投资突出,投资交易地域集中度降低

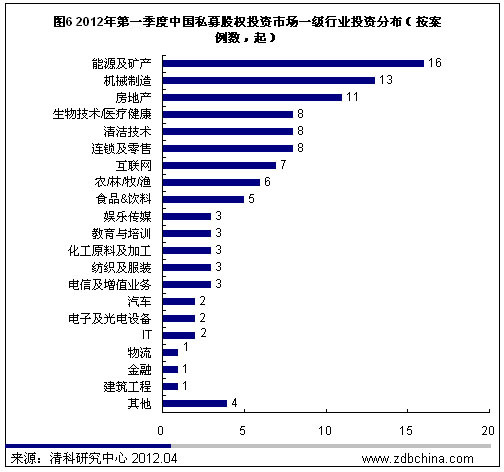

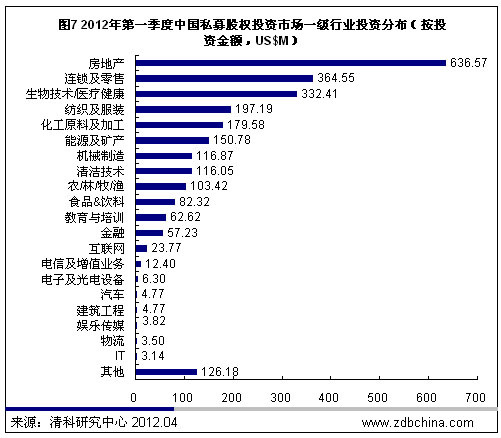

2012年一季度,私募股权投资机构在能源及矿产行业的投资力度显著大于其他行业,稳居各行业之首。当季该行业共有16家企业获得投资机构注资,相较上年同期的5起投资涨幅显著,但本季度该行业单笔投资金额较小,共计涉资1.51亿美元,低于上年一季度的1.96亿美元。机械制造行业以13起案例位居第二,房地产行业跃升明显,以11起投资案例列第三位,生物技术/医疗健康、清洁技术和连锁及零售行业分别完成8起投资,并列排在第四位。与此同时,上年同期受投资机构关注度较高的农/林/牧/渔和食品饮料同样排位居前。相比之下,娱乐传媒、化工原料及加工、电子及光电设备和建筑/工程行业的投资案例数量较去年一季度投资情况跌幅显著。

投资金额方面来看,房地产、连锁及零售和生物技术/医疗健康行业当季均有规模大于1.00亿美元的投资交易完成,分别以6.37亿美元、3765亿美元和3.32亿美元的投资金额排在各行业前三位,并较上年同期呈现锐增,但与此同时,化工原料及加工和机械制造行业投资金额同比下滑幅度较大。

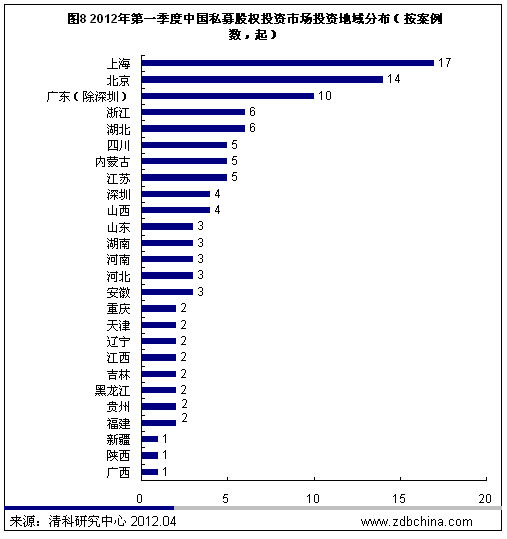

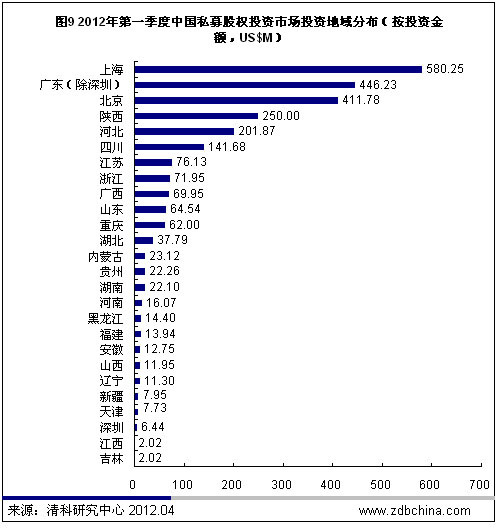

2012年一季度投资交易分布于24个省市,案例数量和金额位居前三的地区包括上海、北京以及广东(除深圳),其中上海地区的17起交易共计投资5.80亿美元,北京的14起案例共计涉资4.12亿美元,广东(除深圳)的10起案例共计投资4.46亿美元。清科研究中心注意到,虽然本季度整体投资案例数量及金额下滑,但地域集中度较以往降低,经济发达地区与其他地区的投资悬殊的情况有所缓解,季度内中西部地区投资占比有所上升。

机构退出节奏放缓,IPO退出账面回报走低

2012年一季度,中国私募股权市场中的退出活动也有所减速,当季共发生退出案例29笔,较上年一季度的33笔减少12.1%,较上年四季度的38笔减少23.7%,涉及企业数量共有21家。从退出方式来看,29笔退出中包括IPO退出24笔,同比减少17.2%,股权转让退出4笔,较上年同期的1笔增幅显著,另外季度内发生并购退出1笔,与上年水平持平。

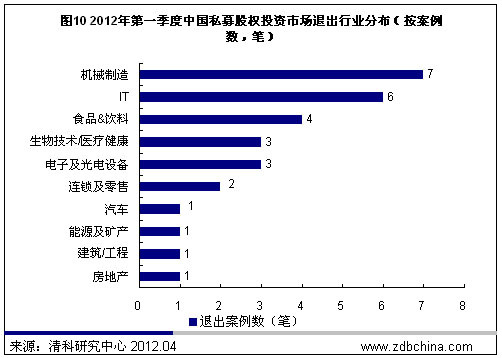

从退出行业分布分析,本季度的29笔退出集中于10个一级行业,机械制造、IT以及食品饮料行业退出案例数量位列各行业前三名。与上年同期相比,机械制造行业退出案例由上年同期的3起增至本季度的7起,IT行业由上年同期1起增至6起,食品饮料行业上年一季度没有发生退出案例,本季度发生退出4起。

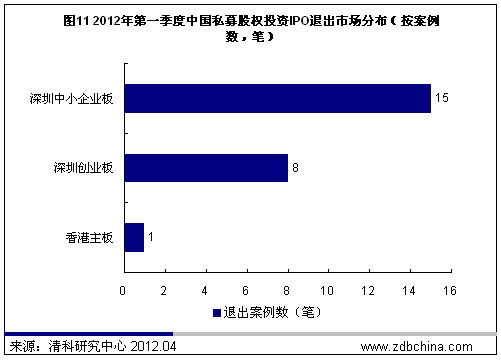

季度内发生的24笔IPO退出中有23笔发生在境内市场,其中15笔发生于深圳中小企业板,涉及企业9家,8笔退出发生在深圳创业板,涉及企业6家。本季度深圳中小板和深圳创业板退出案例的平均账面回报水平分别为3.79倍和2.91倍,而在上年同期,两个市场中平均账面回报则分别为4.88倍和6.53倍。此外,当季中国企业海外上市整体“元气”尚未恢复,本季度唯一1笔境外IPO退出发生于香港主板,退出机构为建银国际,所涉及的上市企业为汇力资源,账面回报倍数1.38倍,低于上年同期该市场的平均回报2.50倍。

清科集团成立于1999年,是中国领先的创业投资与私募股权投资领域综合服务及投资机构,主要业务涉及:领域内的信息资讯、研究咨询、会议论坛、投资银行服务及直接投资。![]()

免责声明:本文仅代表作者个人观点,与凤凰网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

湖北一男子持刀拒捕捅伤多人被击毙

04/21 07:02

04/21 07:02

04/21 07:02

04/21 06:49

04/21 11:28

频道推荐

商讯

48小时点击排行

-

2052232

1杭州某楼盘一夜每平大降数千元 老业主 -

992987

2杭州某楼盘一夜每平大降数千元 老业主 -

809366

3期《中国经营报》[ -

404290

4外媒关注刘汉涉黑案:由中共高层下令展 -

287058

5山东青岛住户不满强拆挂横幅抗议 -

284796

6实拍“史上最爽职业”的一天(图) -

175136

7媒体称冀文林将石油等系统串成网 最后 -

156453

8养老保险制度如何“更加公平可持续”

所有评论仅代表网友意见,凤凰网保持中立