京东上市提速疑云:IPO陷两难 价格战成催化剂

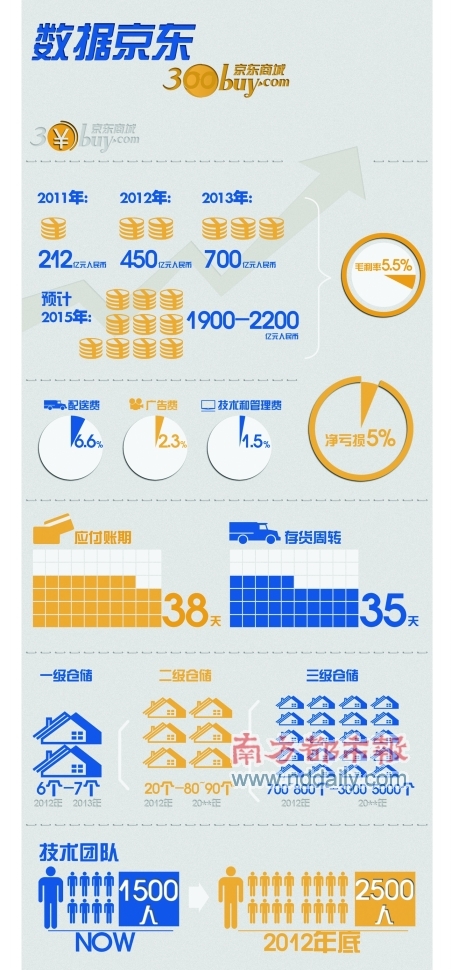

以上数据根据公开资料整理。南都制图:刘寅杉

欧债危机依然前途未卜、Facebook“跌跌不休”引发IPO市场恐慌……京东商城却在此时加快上市的步伐。

从2004年成立至今,京东在8年时间内完成了近17亿美元的融资规模,过去5年间最低100%的年增速,让京东成为最受风投追捧的公司之一,同时也让京东在2012年成为行业“公敌”,激烈的价格战下京东不得不持续出招谋求扩张。

对于上市,京东商城董事局主席兼CEO刘强东的表态是“2013年前不会考虑上市”。但从年初至今,京东上市提速的消息从未间断。这究竟是乘胜出击,还是不得不为?成为了一个急于被解开的谜团。

两方部署只欠“东风”?

本月初,消息人士向南都记者透露,京东商城的管理团队在香港举行分析师会议,最快有望于今年6月提交上市文件,9月启动IPO.

但京东商城相关负责人在接受南都采访时表示,对该消息不予评论。

一周之后,原美银美林集团投资银行部董事蒉莺春加盟京东被曝光。京东内部人士向南都记者透露,这位新任的京东副总裁曾在投行任职六年,未来将主力负责京东的上市工作。

这是京东在一年内引进的第五位高管。从去年8月开始,原百度高级副总裁沈皓瑜加盟担任京东C O O;年底,原凡客副总裁吴声跳槽至京东商城担任副总裁,主管公关和政府关系;此后,原宏�中国区执行副总裁蓝烨将加盟京东任C M O职务,负责采购、市场等工作;春节后,京东宣布原甲骨文原全球副总裁王亚卿出任首任C T O.

但在最近的一次新闻发布会上,刘强东向南都记者表示,这并非为上市做准备。“今天的京东已经站在数百亿营业额的基础之上,很快我们会突破千亿的规模,公司会因为业务和规模的不断扩充来调整组织结构。

除了在人员上的部署,与此前以“不赚钱”作为有力武器不同,京东还在通过一系列的措施强化盈利状况。去年11月,京东调整物流策略,不再实行全场免运费;启动开放平台,推动百货类销售,促进毛利率的提升;今年6月宣布停止与所有返利性质网站的C PS(以实际销售情况分成)合作……

在香港举行的分析师会议上,京东商城的部分经营数据得以披露。其中,2011年收入为212亿元人民币(含平台的收入为269亿人民币),毛利率5.5%,配送费占比6.6%,广告占比2.3%,技术和管理费用占1.5%,净亏损约5%,应付账期天数是38天,存货周转为35天。

对于未来的营收,京东预计2012年为450亿元,2013年为700亿元,2015年则可达1900亿-2200亿元。

“实现规模效应的利润增长”是资本市场对京东的最大期望。C hinaV enture投中集团李玮栋表示,收入的增长、扭亏的速度,是决定京东IPO估值的两个纬度。

有投资界人士向南都记者提供数据,显示从2007年至2010年京东的增长率为350%、266%、203%、155%.京东方面曾表示,2010年销售额为102亿人民币。若按分析师会议披露数据显示,2011年销售额同比增长为107%.

但李玮栋认为,2012年全年IP O市场并不乐观。今年前5个月,仅有唯品会一家企业在美国证券市场挂牌,创下金融危机之后的最低点,中国概念股境外融资规模跌至谷底,而唯品会至今仍然破发。“Facebook上市,投资者大幅认购被套牢,投资者认为这类新兴企业的业绩增长被高估,进一步拖累整个IPO市场。

IPO的两难

每年的6月,都是中国电商的价格战月。而今年,因为苏宁、国美这两位传统领域巨头的强势入主,这场价格战则来得更早了些。

4月,苏宁易购宣布投入10亿货源降价30%;之后,天猫电器城宣布拿出2亿元补贴商家;当当、亚马逊相继加入战局,京东最后宣布拿出5亿元对家电产品进行促销,分别在5月和6月投入,以拉动大家电的销售。

价格战,很大程度上是靠牺牲毛利来实现。刘强东对于“盈利”的看法是:“等京东整个物流系统和信息系统全部搭建完毕,在保证海量订单的情况下,依然保证每一天的用户体验,到那时候就一定能够盈利。

但是,持续的投入和亏损,一个企业究竟能够支持多久?此前,当当网总裁李国庆曾公开表示:“京东的钱只能维持到8月至12月,当当网是赚一个花两个,而京东则是赚一个花四个。

不过,一位京东的供应商向南都记者透露,京东的现金流仍比较充裕。“即便是依靠应收账款周期,在不用自有资金的情况下维持经营1-2年都没有问题。

上述人士表示,2008年春节前后,在销售额首次出现大规模增长时,京东第一次面临利润和流动资金的挑战,最后采用了“缩短存货时间、提高应付账款”的方式解决。“2008年中国在线零售市场刚进入爆发期,那时候京东最大的敌人是自己,但如今京东商城的竞争对手越来越多。

国泰君安报告认为,大规模促销活动和仓储物流建设导致的资金压力是京东上市进程提前的主要原因,而天猫可能在2013年IPO,抢占先机也是另一考虑。

今年2月,刘强东向南都记者表示,2012年是京东整个物流和信息系统算是大规模投资的第三年,也是花钱最多的一年,同时开通6个项目。“大概花35亿-36个亿,包括土地、房产、各种设备的采购,所以是花钱最多的一年。

在刘强东的商业逻辑里,电商盈利有两个前提条件:给用户带来足够好的购物体验,具有足够的规模,做到这两点现在不盈利并不代表没有盈利的能力。前者和物流布局密不可分,后者在今年国内的电商领域离不开价格战,两者都需要充足的资金。

上市,获得大规模融资,打破市场既有格局,中国概念股中不乏优酷、分众这类成功案例,但也有当当、麦考林这类切入资本市场后,面对投资者财务考核,在价格战下选择“保守”应战的案例。

C hinaV enture投中集团李玮栋分析称,IPO是把“双刃剑”。“从京东目前的情况来看,天猫、国美、苏宁步步逼近,京东要在巩固既有成绩下,大幅赶超对手,IPO利大于弊。IPO融资理想,将构筑起资本壁垒,一方面方便进行企业并购、有助于拓展经营范围,另一方面快速布局物流仓储,将决定行业未来的竞争格局。

至于在繁琐的监管、严格的业绩压力等一系列限制下,刘强东要如何说服投资者赞同京东的中长期投资计划,李玮栋表示刘强东要向亚马逊的C E O Jeff B ezos学习“控制平衡公司长远发展与投资者期望”

今年2月,刘强东曾经表示,京东不急于上市,是因为京东在物流、仓储、IT等基础建设上的大规模投资还将持续两年。亚马逊从1995年成立,一直到2002年才实现盈利,扭亏主要来自于物流成本和支付成本的下降。

类亚马逊的估值

在同行看来,以3C起家的京东所代表的只是“垂直B 2C”。天猫电器城总经理谭飚接受南都记者采访时表示,如今垂直B 2C变成产业链条里面的一个核心构成,但随着风投的钱投完之后,把低价口碑提高起来之后,服务的边际成本越来越高,整体运营成本都在往上涨。

不过,刘强东对京东的规划,显然并不是垂直B 2C,对于物流和开放平台的重金布局,使得京东看起来更倾向于“亚马逊”的路线。本月初,京东证实已递交“快递业务经营许可证”申请,这意味着如获得牌照将获准在全国范围内进行经营快递业务,同时还能够经营其他公司和个人的快递业务。

“今天使用京东整个仓储配送系统的公司已经超过1300家,配送包裹数超过4万台,随着下半年物流正式开放,会有更多商业和业务使用我们这套系统。”刘强东对京东的定位“是在物流方面投资很多钱的电子商务公司”,而目标肯定不仅是为京东自己销售业务服务。

此外,京东在2011年正式启动开放平台。在公布的数据中,2012年销售额将达到150亿,其中服装超过100亿,目前增长速度超过22%.开放平台主要是采取收取佣金的模式,公开资料显示京东向商家收取的年费是6000元,佣金在5%-30%,处于行业收费标准的上游。与其他同行不同的是,京东的开放平台更为灵活,不同的服务如支付、流量、售后可自由组合,收取的利润也不同。

这一些,都和亚马逊为人熟知的“我要开店”和亚亚马逊物流”商业模式形似。“物流体系的建设、开放平台的布局、甚至到今年初电子书的发布,让京东可以以亚马逊为对比,向资本市场讲故事,增加投资者信心。”李玮栋表示。

有消息称,在香港举行的分析师会议上,有券商给出了60亿美元的估值,而京东则更倾向于100-120亿美元。

淘宝商城创始总经理、当当网前任C O O黄若认为,京东上市后至少有60亿到80亿美金的估值。他认为,亚马逊在盈利的情况下可以做到1.2-1.5倍的销售估值,但因为京东目前还没有盈利,所以仍不能和亚马逊的销售估值进行相比。

免责声明:本文仅代表作者个人观点,与凤凰网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

湖北一男子持刀拒捕捅伤多人被击毙

04/21 07:02

04/21 07:02

04/21 07:02

04/21 06:49

04/21 11:28

频道推荐

商讯

48小时点击排行

-

2052232

1杭州某楼盘一夜每平大降数千元 老业主 -

992987

2杭州某楼盘一夜每平大降数千元 老业主 -

809366

3期《中国经营报》[ -

404290

4外媒关注刘汉涉黑案:由中共高层下令展 -

287058

5山东青岛住户不满强拆挂横幅抗议 -

284796

6实拍“史上最爽职业”的一天(图) -

175136

7媒体称冀文林将石油等系统串成网 最后 -

156453

8养老保险制度如何“更加公平可持续”

所有评论仅代表网友意见,凤凰网保持中立