中国推进黄金ETF产品有望增加未来黄金需求

宏观,股指:

国际:

1、美国商务部报告12月耐用品订单上涨4.6%,大幅超越2%的预期,前值从增加0.7%修正为增加0.8%。美国制造业在经历了半年衰退之后正在企稳。数据公布后美国股指期货上涨,标普500指数期货上涨2.20点,至1,497.9点,道指期货上涨29点,至13,841。

2、高盛出售所持中国工商银行(工行)股票套现约10亿美元,体现出高盛长期减持工行持股的谨慎风险管理行动。2006年4月,高盛在工行IPO以前投资该行25.8亿美元,过去几年已经抛售大部分所持工行股份。

3、丰田汽车公司重新夺回了全球最大汽车制造商的头衔,在失去全球第一大汽车制造商宝座两年后,2012年丰田全球汽车销量增长了23%,至创纪录的975万辆。

4、据美国房地产经纪商协会(NAR)周一公布数据,随着低库存影响销售,美国12月二手房签销指数下跌4.3%。据NAR,美12月二手房签销指数由11月的106.3降至101.7 。

5、世界最大建筑设备制造商卡特彼勒公司(CAT)周一发布财报称,2012财年第四季净盈利下降55%,主要是由于计入了与中国一起收购相关的巨额开支,加上中国业务的增长减速,以及美国和欧洲经济问题的影响。

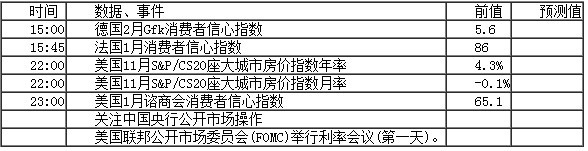

今日关注:

国内:

1、国务院办公厅近日印发了《近期土壤环境保护和综合治理工作安排》,规定到2015年要初步遏制土壤污染上升势头,确保全国耕地土壤环境质量调查点位达标率不低于80%;基本建成土壤环境质量监测网,有序推进典型地区土壤污染治理与修复试点示范。力争到2020年,建成国家土壤环境保护体系,使全国土壤环境质量得到明显改善。

2、沪深股指28日高开高走,双双创下反弹以来收盘新高,沪综指强势重返2300点上方,金融股再成领涨先锋。截至收盘,上证综指上涨2.41%,收报2346.50点,创近8个月以来收盘新高;深成指上涨2.80%,收报9618.92点,创近7个月以来收盘新高。

3、国资委主任王勇日前表示,2013年将研究制定深化国有企业改革的意见,谋划未来国企改革的总体方案、路线图和时间表。分析人士认为,在近两年国企改革面临瓶颈的背景下,未来国企改革的方向应是继续提高国企资产证券化比例,通过变国企改革为国资改革,来化解国企改革在“有进有退”中遇到的困境。资产证券化后的国有资产,其流动性将进一步提高,有利于通过证券市场和产权市场,进退于不同行业和企业之间。

4、险资再迎三项新政,债权投资改注册制:继去年推出多项投资新政后,上海证券报昨日从权威渠道获悉,保监会即将再度推出三项新政,包括:《关于加强和改进保险机构投资管理能力建设的有关事项通知》、《关于债权投资计划注册有关事项的通知》、《关于保险资产管理公司开展资产管理产品业务试点有关问题的通知》

交易提示: 期指上涨,总持仓大增确立多头优势,多单持有。(1)美12月二手房签销指数下跌,美股收盘涨跌不一,标普结束八连阳。(2)融资融券标的券扩大,但券商可出借券源有限,总体不改短期融资为主格局。(3)金融板块交易活跃,带领指数上涨,沪指创反弹收盘新高。期指总持仓大增近6600手确立多头优势。具体操作:建议多单继续持有,关注后续量能能否持续放大。仅供参考。

贵金属:

1、国际货币基金组织(IMF)周一(1月28日)公布的数据显示,俄罗斯去年12月黄金储备上升2.1%,至3079.3万盎司。数据还显示,去年12月哈萨克斯坦黄金储备上升1.7%,至370.7万盎司。此外,菲律宾去年10至11月黄金储备下降1%,而墨西哥去年12月黄金储备小幅增长0.1%,至400.4万盎司。

2、2013年的第一个月已近尾声,对于普遍关注的新增信贷数据,多家机构预测,1月份的新增信贷规模将出现井喷,可能在9800亿元至1万亿之间,同比、环比皆大幅上涨。申银万国发布的最新数据显示,四大行(工农中建)1月前20天新增信贷3400亿元,较2012年12月的1200亿元增长接近两倍,也超过2012年1月四大行全月的3170亿元新增信贷。基于此,申银万国预计,1月全行业信贷新增将超1万亿元。

3、全美地产经纪商协会(NAR)周一(1月28日)公布的数据显示,美国12月NAR季调后成屋签约销售指数较上月录得下滑,但仍高于去年同期水平,暗示房产市场持续为美国疲弱的经济复苏提供动力。数据显示,美国12月NAR季调后成屋签约销售指数录得101.7,较去年同期上升6.9%。

4、铂金周一下跌,录得逾一个月来最大单日跌幅,因全球最大铂金生产商Anglo American Platinum同意将延迟裁员计划,缓和了供应忧虑.黄金也小幅下跌,因期权到期带来相关卖盘,及因投资人离场,他们等待本周稍后美国联邦储备理事会(美联储,FED)政策会议及美国非农就业数据出炉.

交易提示:中国推进黄金ETF产品有望增加未来黄金需求,但幅度当前难以确定;日本在通缩环境下黄金消费大大萎缩,但近期央行将通胀目标设定为2%有望带动黄金需求;印度提高进口关税至6%短期打压黄金进口;欧美经济数据好转有望带动实际利率走高并打压黄金需求,但从ETF和COMEX基金净多持仓来看黄金投资需求变动并不大。综合以上情况,黄金短期需求有望下滑但中期黄金需求仍有望增长。技术上看,伦敦金在跌破30天线后有望继续调整,关注1630美元一线的支撑,操作上以观望或短线为主。

有色金属:

1、美12月耐用品订单环增4.6%超预期。美国12月耐用品订单环比增长4.6%超超预期。衡量未来业务支出的指标也上涨,这显示企业对财政政策收紧的担忧并未如2012年低担忧的那样严重影响投资计划。除此之外,不计国防和运输用品的核心资本设备订单环比增长0.2%,这一订单被视为衡量美国企业整体开支的一项重要指标。政府还上修了11月的数据。分析师预计耐用品订单增长约2%。

2、KGHM旗下智利Sierra Gorda铜矿投产日期或被延迟。波兰铜矿冶炼与工业集团(KGHM Polska Miedz S.A.)的高层表示,公司旗下智利谢拉戈达(Sierra Gorda)铜矿项目的投产日期可能将被略微延迟,因供电问题及劳动力成本增加。智利已发生多起采矿项目被延宕的事件,主要受发电成本增加影响。该项目投产后预计将年产铜21万吨,基建费用支出共计30亿美元原定投产日期为2014年一季度,现可能将延迟至二季度。

3、IAI:去年12月份全球铝库存增长22,000吨至227.5万吨。国际铝业协会周一发布的数据显示,去年12月份全球铝库存量较前月增加22,000吨至至227.5万吨。去年11月份全球铝库存量为225.3万吨。国际铝业协会称,去年12月份的铝库存量较2011年同期的239.1万吨减少116,000吨至227.

4、伦敦金属交易所(LME)三个月期铜收在每吨8,050美元,高于上周五收盘时的每吨8,030美元. COMEX 3月期铜合约收高0.95美分或0.3%,至每磅3.6615美元。

交易提示:经济数据的好转依然不能刺激铜价走强,近期行情预计维持高位震荡,关注7900-8000之间的支撑,建议短线操作。锌铝节前备货清淡,短线操作。

钢材:

1、截至目前,除黑龙江外,其余30个省份的年度经济数据皆已揭晓。2012年,各省份经济总量稳步上升,浙江、江苏、内蒙古三地人均GDP首次突破一万美元大关。广东经济总量连续24年位居全国首位,但和江苏的差距越来越小。

2、1月28日钢材指数(Myspic)综合指数报139.55点,较上一交易日上涨0.19%。即便春节前钢材市场节日氛围更加明显,但市场上利好频出,还是给现货商家信心上带来提振。今日国内钢材现货市场各主要品种价格普遍上涨,其中热轧板卷、中厚板涨势较为突出,窄带仍是弱势难改。随着假期临近,钢市有价无市状况愈发明显,加上淡季需求上也难言支撑,主要品种社会库存也出现上升,预计春节前后钢市难以摆脱震荡整理的格局。

3、据财新网报道,中国一家排名前五的废钢企业的一位高层人士在接受记者采访时透露,“废钢企业增值税返还政策已经获得通过,我们已经得到通知,2013年增值税返还将按50%返还。

4、地方两会收官在即,城镇化成为各地两会上的焦点。与此同时,城镇化发展十年总体规划也已下发地方,进入征求意见阶段。值得注意的是,与之前城镇化“摊大饼”方式不同,此次城镇化更强调“人”,其中特别提出探索实行“人地挂钩”政策,以推进更有质量的城镇化。

5、29日国内铁矿石市场价格稳中有涨,进口铁矿外盘暂稳;钢坯市场价格稳中有涨;生铁、废钢市场价格稳定为主;焦炭、炼焦煤市场价格稳中小涨;铁合金市场特种合金、普通合金价格总体稳定。

交易提示:螺纹钢:目前港口铁矿石库存处于较低水平,价格在高位运行。螺纹生产利润已被高价原料所吞噬,钢厂处于微利或亏损状态,这将在短期内对钢材价格形成有力支撑。供应方面,中钢协预估1月中旬全国粗钢日产量达191.4万吨,旬环比下降1.53%。操作上,建议低位多单谨慎持有。

焦炭:焦炭40%出口关税取消,有利焦炭出口;在城镇化预期下,下游钢材市场的复苏令钢企对焦炭的需求量增大,从而推动焦炭价格回升;且根据交易规则,每年3月焦炭仓单需注销,这也将在一定程度上推升焦炭1305期价。市场炒作蒙古国有焦煤企业塔本陶勒盖公司停止对华煤炭出口,但实际影响有限。短线操作为主。

PTA:

1、美国3月原油期货合约收高56美分,结算价报每桶96.44美元,创去年9月18日以来的最高结算价水平;今日盘中一度涨至每桶96.81美元的高点。不过交易员们表示,未来价格的进一步走高或并不顺畅。ICE 3月布兰特原油期货合约收高20美分,报每桶113.48美元,为10月16日以来最高。

2、亚洲对二甲苯(PX)市场价格上涨6美元/吨至1678-1680美元/吨CFR中国台湾/中国大陆及1653-1654美元/吨FOB韩国。

3、午后PTA期货反弹上行,现货主动报盘稀少,零星递盘上移,但市场交投清淡,华东PTA现货零星报盘在8800元/吨附近,递盘在8700元/吨左右送到价格,商谈估价在8750元/吨附近。

4、现货市场清淡,周初行情气氛僵持观望为主,临近年底,下游需求渐趋清淡,华东PTA现货零星报盘在8750-8800元/吨送到价格,询盘意向在8650元/吨左右,商谈估价在8750元/吨左右送到价格。

5、阿曼石油公司(OOC)和韩国LG国际公司签署了一项协议,共同在阿曼的苏哈尔港兴建世界级规模的联合装置,以生产精对苯二甲酸(PTA)和聚对苯二甲酸乙二酯(PET)。OOC将在合资企业中持有70%股权,LG国际公司持股30%。双方将为该项目投资8.5亿美元。该装置设计生产能力为110万吨/年PTA和50万吨/年PET,预计2016年底投产。该联合装置将使用阿曼炼油和石油实业公司(Orpic)炼厂的对二甲苯原料。

6、韩国泰光石化100万吨/年的PTA装置目前开工负荷降低至80%。该装置计划2013年3月4日至15日例行检修。该公司是南韩第三大PTA供应商,产品70%需要出口,主要出口至中国市场。

7、中国轻纺城客增单增,总成交640万米,长丝布类成交502万米,短纤布类成交138万米,其中棉布48万米,TC布12万米,TR布38万米,人棉24万米。

交易提示:PX结价太高预期偏强,产业链人气继续回升,盘面突破平台压力料再探前高。多单可继续持有。

橡胶:

1、美股周一收盘大多走低,受材料类股疲弱走势拖累。道指和标普500指数均从之前触及的数年高位回撤。道指跌14.05点,至13881.93点,跌幅0.1%。

2、期货市场日胶弱势震荡,沪胶震荡下跌,国内全乳胶价格基本持稳,商家惜售手中库存,现货成交有限。衡水24900(0),山东25400(0),上海25300(0),江浙25400(0)。进口泰国烟胶现货价格,山东25000(0),上海25200(0)。

3、日胶弱势震荡,沪胶震荡下跌,东南亚外盘价格基本持稳,下游工厂采买保持谨慎态度,实际成交有限。RSS3报价3270-3300(-30),STR20报价3130-3150(10)。

4、日胶弱势震荡,沪胶震荡下跌,保税区市场价格基本持稳,中国经销商询价稀少,下游市场拿货谨慎,工厂节前备货基本结束,零散成交为主。泰国RSS3报价3270-3280(0),泰国STR20报价3070-3090(10),印尼STR20报价3030-3050(0)。

5、泰国合艾原料市场胶片87.17泰铢/公斤跌0.12泰铢/公斤,烟片88.55泰铢/公斤跌0.33泰铢/公斤;胶水80泰铢/公斤。

6、截止1月14日,青岛保税区橡胶总库存31.29万吨,较28日增加16500吨,首次突破30万吨的同时继续创历史新高。其中原胶库存增加5500吨至19.15万吨(其中标胶17.69万吨,烟片1.46万吨),复合胶增加8400吨至7.53万吨,合成胶增加2600吨至4.61万吨。尽管近期出库数量增加,但由于到货量大增,导致整体库存继续累积。

7、合成胶价格价格小幅持平。丁苯胶1502齐鲁石化华东17000元/吨(0),顺丁胶BR9000齐鲁石化青岛市场17400(0)。

8、上海期货交易所1月28日发布橡胶库存日报:天然橡胶期货库存46340吨,较上

一交易日维持不变。

交易提示:由于缺乏实质性利好支撑,沪胶延续下跌行情,但成交量有限,主力合约1305在40日均线有明显支撑,所以沪胶下调幅度有限。市场方面,保税区库存无明显改善,而多数中国贸易商已停止备货,目前港口交易多以出口欧美为主,市场价格基本持稳。短期沪胶延续弱势震荡,观望或日内短线为主。

能源化工(PVC、LLDPE):

1、美国原油期货周一小幅上涨,收于19个月高位,对大西洋中部汽油供应紧俏的担忧带动汽油期货连续第八日上涨。美国3月原油期货合约收高56美分,结算价报每桶96.44美元,创去年9月18日以来的最高结算价水平。ICE 3月布兰特原油期货合约收高20美分,报每桶113.48美元,为10月16日以来最高。

2、周五收盘亚洲乙烯价格平稳,CFR东北亚报1389-1391美元/吨,东南亚报1394-1396美元/吨。

3、LLDPE国际报价CFR远东1450美元/吨,折合人民币完税价11358元/吨。

4、PE中油西南、中油华南、中油西北对部分品种陆续涨价,齐鲁石化高压装置1月28日起停车检修1个月,受来自石化的利好引导,各地行情平稳略升。华北国产线性主流报价11000-11200元/吨,华东11000-11100元/吨,华南11050-11250元/吨。整体看市场心态纠结,部分商家为回笼资金出货。预计现货有支撑,保持盘整略偏上走势,货少品种高报。

5、国内电石企业报价稳定,上游原料高位盘整,电石企业开工维系低位无库存压力。下游部分企业开始安排检修或放假降低采购,同时局部地区交通受限,高端支撑有限,业内人士操作谨慎,短期内市场稳定为主。

6、国内PVC行情大体维持稳定,局部出现小幅拉涨,但整体调整有限。低端货源较前期减少,市场观望气氛仍浓。临近年底,下游采购力度有限,同时局部仍受运输影响,发运不畅。商家心态不一,多跟随小单交易。部分生产企业开始安排检修或放假,同时对于节后市场有所寄望,故报价出现上涨,但整体成交仍显清淡。近期乙烯法出口市场有所好转,国内货源略显有限,部分型号继续上涨,报盘高位坚挺。短期来看,由于基本面及外力刺激有限,预计行情仍维持大稳小动的格局。

交易提示:房屋数据利空抵消耐用品订单增长,28日美股涨跌不一。原油/单体震荡向上,L成本支撑较强。外盘报价坚挺,中油西南/华南/西北对部分品种陆续涨价,现货价格平稳略升,市场心态纠结,部分品种货少高报。L1305向上突破10800压力位,关注股指及前期高点表现,前期多单解锁,试空单止损离场观望,支撑位10800和10700,压力位11000和11100。V1305区间震荡,低位多单谨慎持有,支撑位6700和6650,压力位6750和6850。

甲醇:

1、美国达拉斯联储周一公布的数据表明,美国1月达拉斯联储地区制造业录得强势扩张。

2、美国供应管理协会(ISM)周一公布,美国12月芝加哥采购经理人指数(PMI)修正后为50.0.前值为51.6。

3、国际原油1月23日,WTI 96.44美元/桶,涨0.56美元/桶,布伦特113.19美元/桶,跌0.09。秦皇岛5500大卡动力煤报625-635元/吨,保持稳定。

4、国内甲醇市场窄幅盘整为主,局部交投气氛有所转淡。当前西北主产区仍以执行合同为主,此对内地市场仍有一定支撑;然受下游需求逐步减量及对涨势抵触凸显影响,山东及河南等行情已现回调迹象;因部分下游甲醛及二甲醚厂家近期仍有关停预期,故不排除部分甲醇货源较多的厂商有降价激市可能。港口下游需求亦为乏力,短期走势需关注期价及消息面影响。

销区华东地区现货价格均价维持在2845元/吨,涨5元/吨,其中江苏地区维持在2770元/吨,涨10元/吨;华南地区现货价格均价维持在2750元/吨,保持稳定;华北地区均价维持在2365元/吨,涨15元/吨;华中地区现货均价维持在2540元/吨,保持稳定;山东地区均价维持在2550元/吨,跌20元/吨;西北地区走势继续回暖,内蒙维持在2100-2180元/吨。

5、CFR中国价格报在360-362美元/吨,保持稳定,CFR东南亚报373-375美元/吨,涨1美元/吨。

6、国内甲醛市场较为清淡,当前基本面偏弱,原料及下游给予压力,故成交及生产活跃度均较为一般,局部如河北、东北等地有价无市,成交寥寥;目前,甲醛装置开工已降至2-3成水平,春节前甲醛市场难有改观。

国内醋酸市场价格继续保持稳定。华东江苏主流出罐价格在2650-2750元/吨,浙江2850-2900元/吨, 市场现货充足,商谈清淡,交投状况疲软;华北2650-2750元/吨周边送到,市场低端价格减少,山东主流成交在2680-2700元/吨,河北2650-2700元/吨,较远地区价格略高,交投清淡;华南市场目前主流成交价格在2900元/吨出罐,下游接货清淡,市场成交不佳。预计年前下游需求难有改善,市场仍将维持弱势,但受成本支撑,厂家挺价意向较强,后期行情将维持横盘整理态势。

7、ME305收在2923元/吨,跌3元/吨。

交易提示:期价多单持有,关注2900支撑

玻璃:

1、美股周一收盘大多走低,受材料类股疲弱走势拖累。道指和标普500指数均从之前触及的数年高位回撤。道指跌14.05点,至13881.93点,跌幅0.1%。

2、国际原油WTI连续价格报价96.45美元/桶,涨0.57美元/桶;布伦特原油连续价格报113.39美元/桶,涨0.11美元/桶。

3、重油价格目前江苏燃料总公司报价4900元/吨,宁波大榭报价5150元/吨。纯碱方面,目前华东地区纯碱价格低端在1250元/吨,高端维持在1400元/吨;华南地区低端维持在1400元/吨,高端维持在1500元/吨。

4、2013年01月28日的"中国玻璃综合指数"为1042.94点,比上期2013年01月25日下跌1.21点。"中国玻璃价格指数"为1013.83点,比上期2013年01月25日下跌1.12点。"中国玻璃市场信心指数"为1159.37点,比上期2013年01月25日下跌1.6点。

5、季节性上来看现货下跌的概率较大,同时期价的高价位使得现货企业注册仓单有利可图,高升水下期价反弹动力不足。

交易提示:延续高位震荡,日内短线为主。

豆类、油脂类:

1、美国农业部(USDA)周一公布的数据显示,截至2013年1月24日当周,美国农大豆出口检验量为4066.7万蒲式耳,前一周修正后为4904.8万蒲式耳,初值为4807.5万蒲式耳。

2、美国农业部(USDA)周一公布,私人出口商报告向中国出口销售22万吨美国大豆,2013/14市场年度交货。

3、分析机构Celeres周一称,截至上周,巴西大豆收割率为3%,大部分收成来自两大种植州--马托格罗索州和帕拉那州。两个州的收割率分别为6%和5%。 去年同期,两个州的收割率分别为3%和4%。

4、World Weather Inc.总裁Drew Lerner表示,未来三日,阿根廷大豆及玉米将承受干旱压力,降雨预计在此后到来。其并称,若2月份天气依然干燥,作物生长状况将恶化。

5、 印尼将上调2月毛棕榈油出口关税至9%,1月份为7.5%。

交易提示:市场在继续吸收消化南美的天气预报,但缺乏新的利多题材出现,CBOT大豆预计维持震荡走势。国内豆粕大跌后进行价格修复,空单离场后暂时观望,且近月强于远月,此前M买5抛9获利并可继续持有。豆油继续在此前震荡区间内,参考区间上下沿、中轴对应的价格,尝试短线交易,并关注原油的强势对油脂的影响。

白糖:

1、南宁糖业(000911)周五盘后公告,公司预计2012年亏损3.1亿元—3.53亿元,2011年公司盈利8608.15万元。

2、ICE原糖周一上升至两周高位,受空头回补带动,成交放量。ICE3月原糖期货稍早触及18.96美分,此为1月14日来的最高,之后缩减升幅,收盘跳升0.35美分,或1.9%,结算价报每磅18.73美分。伦敦3月白糖也上涨,升7.70美元,或1.6%,收报每吨494.40美元。

交易提示:原糖大幅收升。低价国储糖并未吸引大量买兴,显示后市看淡或下游备货充足。流拍部分国储糖将持续压制现货糖价。昨柳州现货轮库利空影响下跌破5400关口,后市轮库操作将面临更大阻力。郑糖亦出现小幅放量跳空下跌,短期偏弱格局不变,操作上短空轻仓持有。

棉花:

1、1月28日,计划收储162070吨,实际成交25090吨,成交比例15.5%,较前一天减少67470吨。截至今日2012年度棉花临时收储累计成交5975820吨,新疆累计成交2513120吨,内地累计成交1902630吨,骨干企业共累计成交1560070吨。1月28日储备棉投放数量为80146.14吨,实际成交18810.76吨,成交比例23.47%;加权成交价18540元/吨,折328级成交价为19058元/吨(公重),比当日CC Index 328价格比低214元/吨;较当日撮合近月价格低185元/吨。截止1月28日,累计上市总量797653.33吨,累计成交总量309896.989成交比例38.85%。 Index

2、ICE棉花期货周一恢复涨势收高,上周五在连涨七个交易日后涨势暂停,今日收高是因投机性买盘持续抵消商业对冲卖盘。ICE交易主力3月期约结算价上扬0.53美分,或0.65%,报每磅81.05美分。

交易提示:美棉小幅收升。国内305合约的拉涨缺乏实质性理由。基本面疲软格局不改,配额政策虽未明确但已经在中国进口需求上体现,后市发放配额且抛储新棉的可能性很大,但时间点对期价而言相当敏感。多头资金凭借当前仓单量较少几度拉涨305合约至大幅升水于现货,期现走势已经出现较大背离,并不具有可持续性。继续关注资金动向,操作上1305合约不追涨。 ![]()

【独家稿件声明】凡注明“凤凰财经”来源之作品(文字、图片、图表或音视频),未经授权,任何媒体和个人不得全部或者部分转载。如需转载,请与凤凰网财经频道(010-60676000)联系;经许可后转载务必请注明出处,违者本网将依法追究。

湖北一男子持刀拒捕捅伤多人被击毙

04/21 07:02

04/21 07:02

04/21 07:02

04/21 06:49

04/21 11:28

频道推荐

商讯

48小时点击排行

-

2052232

1杭州某楼盘一夜每平大降数千元 老业主 -

992987

2杭州某楼盘一夜每平大降数千元 老业主 -

809366

3期《中国经营报》[ -

404290

4外媒关注刘汉涉黑案:由中共高层下令展 -

287058

5山东青岛住户不满强拆挂横幅抗议 -

284796

6实拍“史上最爽职业”的一天(图) -

175136

7媒体称冀文林将石油等系统串成网 最后 -

156453

8养老保险制度如何“更加公平可持续”

所有评论仅代表网友意见,凤凰网保持中立