期指延续震荡整理态势,总持仓再增近1200手

1、塞审判日现转机。穆迪投资者服务周五将塞浦路斯银行、塞浦路斯大众银行与希腊银行评级下调了一个等级。默克尔周五警告塞浦路斯:动用民众退休金是玩火。不过,塞浦路斯国会已通过立法,内容包括允许实施资本控制措施和创建一个“团结基金”、关键的银行重组法案等,以确保该国能获得来自于欧元区的财务支持。3月25早晨消息据欧盟官员透漏,塞浦路斯已经和国际贷款人达成救助协议关键条款,草案称塞浦路斯大众银行的存款得到保护,其他的面临遭受损失,并提议对塞浦路斯问题仍遵从欧元区财长们通过的决议。

2、德国IFO领先指标意外下滑。3月IFO企业预期指数为103.6,预估为104.9;景气判断指数为106.7,预估为107.6;现况指数为109.9;预估为110.4.

3、美国国会参议院3月23日以微弱优势通过了自2009年以来的首个政府预算决议,但这份预算案预计很难在共和党人占多数的众议院获批。

4、意大利前总理、中右翼联盟领导人贝卢斯科尼周六(3月23日)表示,如果中左翼领导人贝尔萨尼的组阁努力失败,意大利应该立即再次举行大选。意大利总统3月22日表示,将采取第一步措施组建政府。该总统授权中左联盟领袖贝尔萨尼建新政府,并要求贝尔萨尼确认是否能获得足够支持来组建政府。但贝尔萨尼此前已经明确拒绝与贝卢斯科尼所领导的中右翼联盟联合组建政府。

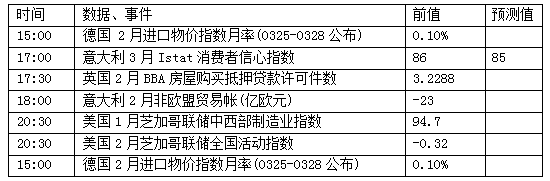

5、今日关注:

国内:

国内:

1、OECD周五称,预计2013年中国经济应会增长8.5%,2014年增长还将加快。近期中国经济面临的最大风险是通胀与出口需求。若按当前投资与改革速度计算,这个10年平均经济年增速料为8%。 OECD最新发布的中国经济调查,使之成为对该国看法最乐观的主要国际机构之一。

2、中共中央政治局常委、国务院副总理张高丽指出,当前改革已进入攻坚期、深水区,触及到深层次矛盾和重大利益调整,是对我们的严峻考验。中国将一如既往欢迎和鼓励跨国公司来华投资兴业,切实保护投资者合法权益,为各国企业提供公平竞争和分享中国发展红利的机会。

3、国土资源部副部长胡存智23日在中国发展高层论坛2013年会经济分会上表示,未来可能会对保有住房征不动产调节税,可考虑从第三套房开始征收,使存量房失去投资价值,

供应到市场中来。

4、银监会日前要求大型银行特别关注与经济周期变化密切相关行业、产能过剩行业及五类重点企业的风险暴露,具体包括房地产、工程机械、钢铁、风电设备、光伏等九大行业,以及快速多元扩张型、集团关联复杂型、多头举债借款型、高财务杠杆型、私募基金包装型等五类企业。

交易提示: 期指延续震荡整理态势,总持仓再增近1200手,两合约前20会员净持仓增加706手,04合约升水扩至7点。会员净持仓有所增加,以及本周限售股解禁量增或令短线延续调整,但中期受经济复苏影响仍有望重回强势。建议逢低买入,上证2300支撑。仅供参考

贵金属:

1、评级机构惠誉(Fitch)周五(3月22日)警告称,它有可能调降目前英国AAA的主权评级,原因是该国政府债务水平和经济增长的下行幅度高于预期。惠誉已经把英国主权评级列入可能下调的范围内,并表示下调的可能性很高。惠誉表示,将在4月之前完成对英国评级重估,紧跟在政府年度预算公布之后。

2、3月21日,日本财务省发表最新贸易统计速报,结果显示,今年2月日本贸易赤字达到7775亿日元,创下了1979年以来2月单月赤字额的最高纪录,而这也是日本连续8个月出现贸易赤字。日本财务省分析,由于东日本大地震和福岛第一核电站核泄漏事故发生后,日本50多座核电站基本停止运转,因此需要依靠进口大量的液化天然气来维持火力发电,从而导致能源进口量剧增,加上日元贬值,形成了巨额的贸易赤字。

3、人民币兑美元即期周五收升。中间价创出逾两个月来新高,但盘间出现明显购汇,令人民币曾短暂回落。交易人士指日内油企和车企购汇表现活跃,全日来看结汇仍占上风,预计短期内震荡走升趋势难改。

4、金价周五走低,因投资者在前日触及一个月高位后锁定获利,且在希腊与塞浦路斯达成银行收购协议后,对欧元区债务危机升级的忧虑缓解,避险买盘枯竭。本周,金价上扬1%,为两个月来最大周度涨幅,本周多数时间,投资者买入黄金避险,因担忧塞浦路斯能否获得欧盟救助。

交易提示:央行购金方面,1-2月央行购金量同比仍有较大增长,以美元储备为主的俄罗斯、韩国等国未因美元升值而降低购金量,但需要关注可持续性;ETF方面,美国实际利率维持震荡,后市ETF持有量预计变动不大;实物黄金需求方面,中国资金价格持续下行,同时外汇占款增加导致货币供应量较大,在货币整体较为宽松的情况下,有望推动黄金需求增加。综上所述,黄金近期需求预计小幅增加,带动黄金价格小幅反弹,但空间不大。近期操作上以短线操作为主。

有色金属:

1、塞浦路斯命悬一线俄欧博弈继续。欧洲央行已发出最后通牒,如果塞浦路斯政府到周一还未能与包括欧盟、欧央行和国际货币基金组织(IMF)的“三驾马车”敲定救助协议,就将切断对该国的资金供给ELA。一旦如此,塞浦路斯的两大银行就可能在本周破产,这将导致该国金融体系崩溃并被迫退出欧元区。

2、智利北部港口工人罢工导致Codelco公司铜出口受阻。智利国家铜业公司(Codelco)周四表示,智利北部Angamos港口工人举行的罢工继续导致该公司一批阴极铜船货的装运受阻。智利国家铜业公司为全球最大的铜生产商,其铜产量约占全球总产量的11%。该公司通过Angamos港口发运阴极铜。不过,该公司并未透露有多少金属尚未装载到靠港船舶上,且并未说明此批船货的出口目的地。智利国家铜业公司的大部分客户集中在欧洲、亚洲及北美洲。

3、推出四大举措推进LME建设。LME的William Chin 做客第八届上海铅锌峰会介绍了港交所收购LME后推出的四大举措。①对品牌注册合约进行调整。之前注册品牌必须符合英国标准,经过与冶炼厂讨论,今年2月份开始接受国内标准和美国标准。②从2013年6月3日起将缩短亚洲参考价的发布时间,并提早发布价格。③调整出库率,解决排队出库。至少确保一种金属排队现象不会影响另外金属的出库率。④LME将在2014年设立自己的清算所。

4、伦敦金属交易所(LME)三个月期铜收报7,655美元,周四收报7,580美元。交投最活跃的COMEX 5月期铜上涨3.10美分,或0.9%,收于每磅3.466美元。

交易提示:铜价受美元弱势支持维持强势震荡,但是预计进一步反弹的空间有限,在重新有效跌破5天线支撑前建议观望或者短线操作。锌铝技术性反弹要求增强,逢低短多操作。

钢材: 1、据“我的钢铁网”库存调查统计,截止到2013年3月22日,全国主要市场五大钢材品种社会库存量为2208.1万吨,较前一周减少42.7万吨,十四周来首次出现下降。自2007年以来,国内钢材库存一般在2月底和3月上旬就出现下降,而今年直到3月下旬才出现减少,是历年出现时间最晚的一次。

2、的钢铁网提供的数据显示,全国31个主要港口铁矿石库存此前亿吨压港的盛况不复存在,目前已连续两个月维持在7000万吨以下的水平。其中,3月8日港口库存量为6654万吨,创2010年1月中旬至今38个月以来新低。 3、银监会日前要求大型银行特别关注与经济周期变化密切相关行业、产能过剩行业及五类重点企业的风险暴露,具体包括房地产、工程机械、钢铁网风电设备、光伏等九大行业,以及快速多元扩张型、集团关联复杂型、多头举债借款型、高财务杠杆型、私募基金包装型等五类企业。 4、记者24日从中国最大输煤港口秦皇岛港了解到,今年前两个月贸易逆差明显,这个煤炭堆存能力为1018万吨的港口目前库存攀升至826.36万吨。 5、22日国内铁矿石市场价格稳中有跌,进口矿市场有所好转;钢坯市场价格稳中有涨;生铁、废钢市场价格变动不大;焦炭、炼焦煤市场稳中有跌;铁合金市场弱势难改。

交易提示:螺纹钢:供应方面,中钢协预估2013年3月上旬全国粗钢日均产量为208.46万吨,旬环比增长2.48%;成本方面,铁矿石价格下跌导致钢材成本线下移,成本支撑削弱;需求方面,货币政策整体偏宽松情况下需求有望逐步好转,同时关注国五条对市场的影响。库存方面,据我的钢铁网统计,上周螺纹社会库存下降,但降幅较小,供应压力仍较大。随着宏观环境的好转,螺纹钢期货目前已升水现货,进一步上涨需要现货层面的配合。操作上,建议观望或短线操作。

焦炭:目前下游钢厂补库需求告一段落,而不断上升的煤炭进口量或将对上游炼焦煤价格带来压力。在螺纹钢生产利润被持续挤压的情况下,焦炭预计维持弱势。由于前期期货贴水现

货,近几日上涨已基本修复基差。操作上,建议空单持有。

焦煤:焦煤期货上市首日大幅下跌。从基本面来看,目前炼焦煤产量及进口量均较高,且随着两会的结束,预计各中小煤矿也会陆续开工,炼焦煤供应端压力将进一步加剧;而库存水平偏高将压制焦煤需求。因此焦煤价格弱势运行概率较大。操作上,建议空单谨慎持有。

PTA:

1、PX:周五PX市场较昨日上涨3美元/吨,收于1507美元/吨CFR台湾/中国。

2、PTA现货:早间PTA期货低开,现货市场行情气氛观望居多,临近结算,现货卖盘低价出货意向不大,华东PTA现货零星报盘在8100元/吨附近,递盘在8000-8050元/吨,商谈估价在8050元/吨附近。 午后BP珠海公布3月结算价格,略低于市场预期,期货开盘继续走软,现货市场行情再度走低,临近周末,市场交投略显安静,华东PTA现货报盘大致在8050元/吨附近,询盘意向已跌破8000元/吨,商谈估价在8000元/吨附近。

3、PTA美金:上午PTA期货弱势,美金市场清淡,市场买卖气氛不高,零星卖盘挺价,亚洲PTA台湾保税零星报盘在1105-1110美元/吨,递盘意向在1095美元/吨偏内,商谈估价在1100美元/吨附近;韩国保税报盘在1100-1105美元/吨,询盘意向在1090美元/吨附近,商谈估价在1095-1097美元/吨。下午美金市场行情下挫,市场乏闻实单,亚洲PTA台湾保税报盘预估在1100-1105美元/吨,询盘意向在1090美元/吨附商谈估价在1095-1100美元/吨;韩国保税报盘预估在1100美元/吨左右,询盘意向在1085-1090美元/吨,商谈估价在1095美元/吨上下。

4、MEG:江苏乙二醇市场走势疲弱, PTA期货及华西电子盘下挫,乙二醇商谈重心快速下滑。报盘在7700-7750元/吨附近,期货递盘7700元/吨附近。现货递盘在7650元/吨附近,听闻7680元/吨附近有成交。下午华西电子盘继续走软,乙二醇商谈走势继续疲弱。报盘在7650-7700元/吨附近,递盘7600-7650元/吨附近,商谈在7650元/吨附近。听闻现货在7630元/吨附近有非主流库区成交。

5、聚酯:江浙地区半光切片行情僵持稳定,厂家多数报稳,今日主流报9900-10200元/吨现款或三月承兑,商谈9800-10000元/吨附近,库存压力仍大。下游涤丝稳为主,成交优惠仍存。结算价出台前,预计短期半光切片延续弱势盘整。

交易提示:近期PX价格持续下行,PTA生产亏损缩小。PTA高库存持续,下游聚酯商家价格继续僵持,PTA基本面难有好转。近期数据显示,终端纺织有回暖迹象,但纺企仍对于聚酯等原料仍保持随用随买的态势,去库存化传导至聚酯产业仍需时日。目前影响市场焦点的主要集中于欧债危机最新进展,以及以股市为代表的宏观环境预期。周五期价放量下跌,但仍需关注原油涨跌状况。PTA短期8000位置或继续有所反复。建议无单投资者切勿盲目追空,中线以逢反弹布局空单为上策。

橡胶:

1、美国股市周五收盘走高,道指几乎收复本周全部失地,投资者未受到欧债危机最新形势发展的影响。道指涨90.54点,至14512.03点,涨幅0.6%。

2、沪胶震荡后小幅上涨,市场成交量不足,商家观望情绪浓重,实际成交单议。衡水

22500(0),山东23000(0),上海23000(0),江浙23000(0)。进口泰国烟胶现货价格,山东22600(0),上海22600(0)。

3、天胶期货市场反弹整理,市场需求平淡,中国贸易商还价厉害,市场成交以贸易商为主。RSS3报价3050-3070(60),STR报价2940-2960(40)。

4、沪胶反弹上调,美金胶现货市场价格上涨,多数商家观望,市场成交平淡。泰国RSS3报价2940-2960(0),泰国STR20报价2820-2840(0),印尼STR20报价2770-2780(20)。

5、泰国合艾原料市场胶片77.90泰铢/公斤跌0.71泰铢/公斤,烟片83.20泰铢/公斤跌0.30泰铢/公斤;胶水77.0泰铢/公斤维稳。

6、青岛保税区最新库存数据统计显示,到3月15日为止,保税区天然橡胶库存20.64万吨,合成橡胶库存5.03万吨,复合胶库存10.16万吨,合计35.83万吨,较上月35.49万吨小幅上涨。

7、合成胶价格持平。丁苯胶1502齐鲁石化华东15300元/吨(0),顺丁胶BR9000齐鲁石化青岛市场15900(0)。 8、上海期货交易所3月22日发布橡胶库存日报:天然橡胶期货库存61370吨,较上一交易日增加600吨。 交易提示:天胶期货市场止跌回稳,沪胶以震荡整理为主,天胶现货市场价格持稳,贸易商主要以观望为主,成交量稀少。东南亚外盘市场价格小幅上调,整体来看,天胶市场可下跌因素已基本释放,但是由于弱势行情,在没有实质性利好推动下反弹无力,建议投资者近期仍维持谨慎观望态度。

能源化工(PVC、LLDPE):

1、周五市场预期塞浦路斯即将达成救助协议且美国经济数据向好以及美元走软,原油期货价格止跌回升。纽约商品交易所5月主力原油合约上涨1.26美元,收于每桶93.71美元,涨幅是1.36%。洲际交易所伦敦布伦特原油5月合约上涨0.19美元,收于每桶107.66美元,涨幅是0.17%。

2、亚洲乙烯市场表现坚挺,CFR东北亚涨10美元/吨收于1265美元/吨,CFR东南亚稳收于1375美元/吨。

3、3月22日LLDPECFR远东报1415(+5)美元/吨,折合人民币完税价11081元/吨。

4、国内石化继续涨价,线性主流价位至10800-10900元/吨,市场部分价格继续抬高,整体变动不大。华北国产线性主流10750-10900元/吨,齐鲁化工城7042报价偏高,华东线性主流10800-11000元/吨,华南10800-11000元/吨。本周国内石化面临结算停销,市场流通资源有望进一步减少,但整体需求偏弱,高端价位成交有待于进一步跟进,预计行情温和偏上,线性有望在10900-11000元/吨消化库存。局部地区因资源紧张报价偏高。

5、国内电石市场仍表现较为平淡,交投气氛略显一般。河北地区电石市场经过前期的调整后暂显稳定,主流成交价格未见明显变化;山西地区由于当地下游PVC装置检修较多,故电石开工不高;河南地区部分企业下调了开工负荷,送至当地货源小幅减少,有力的支撑了低迷的市场。电石法PVC乌云密布,加之产能过剩以及政策面的利空,故国内电石短期内恐难向好。

6、国内PVC市场行情仍显平淡,市场成交价格窄幅波动,其中,福州地区交投重心小幅走低,而常州地区的乙烯料产品则受山东市场的炒涨和齐鲁厂家的后期检修消息影响,价格有50元/吨左右的拉涨。整体来看,国内PVC市场前景仍不明朗,贸易商方面对后市大多看空,认为价格反弹尚需时日。价格方面,现华东地区电石法五型料出库自提价格低端为

6300元/吨,一般为6350-6400元/吨;华南地区电石法五型料一般出库自提为6360-6450元/吨,高端6450-6500元/吨。

交易提示:因企业业绩好于预期且塞浦路斯局势向好,22日美股原油上涨。石化方面频有装置检修及推迟开车消息传来,继中油之后石化提涨,现货价格跟涨,但整体需求偏弱,高位不好成交。L1309继续小幅回落,关注反弹是否结束,操作上趋势空单继续对锁,激进者尝试解锁,支撑位10400和10500,压力位10700和10800。PVC趋势空单减持或对锁, V1309支撑位6550和6600,压力位6700和6750。

甲醇:

1、美国参议院周六早间通过一份正式预算案,为四年来首次。这份由民主党起草的预算案以50比49的微弱票数优势获得通过,内容要求未来10年新征收约1万亿美元的税收,用于帮助削减赤字。虽然这一预算案不具有约束性,同时不太可能最终被签署生效,但体现了民主党在保留主要保障项目支出的基础上降低赤字的想法。

2、据彭博社3月22日消息,英国距离其失去惠誉的最高债信评级更近一步,英国财政大臣奥斯本此前表示该国债务增幅将高于先前预测。

3、刚刚走马上任的国家发改委主任徐绍史,在今年两会以后,首要完成的是对上一任制定的能源改革方案付诸实施。记者3月24日从有关方面获悉:从4月起,我国天然气价格将进行大幅度上涨,其各地零售终端价格将达到3元-3.5元/立方米区位,进而逼向4元大关。

4、国际原油3月22日,WTI 报价93.71美元/桶,涨1.26美元/桶,布伦特107.66美元/桶,涨0.19美元/桶。秦皇岛5500大卡动力煤报615-625元/吨,保持稳定。

5、国内甲醇市场盘整为主。华东港口受期货带动有所走高,但成交未见放量;山东、宁夏及华南市场小幅下滑。当前下游甲醛恢复尚可,二甲醚开工率较低,且部分企业库存高位,原料采购需求有限。国内虽有部分甲醇装置近期有检修计划,此利好兑现仍需时日,部分企业库存承压制约行情好转,短线行情暂时看淡。

销区华东地区现货价格均价维持在2780元/吨,保持稳定,其中江苏地区维持在2730元/吨,保持稳定;华南地区现货价格均价维持在2795元/吨,保持稳定;华北地区均价维持在2360元/吨,涨10元/吨;华中地区现货均价维持在2550元/吨,保持稳定,山东地区均价维持在2535元/吨,保持稳定;西北地区走势保持稳定,内蒙维持在2120-2180元/吨。

6、CFR中国价格报在364-366美元/吨,保持稳定,CFR东南亚报385-387美元/吨,保持稳定,

7、甲醛市场整体表现平稳,市场价格以小幅盘整为主,整体调整不大。下游按需接货为主,市场交投气氛较平稳。

国内醋酸工厂库存水平均在高位,而下游需求低迷,供需双方僵持依旧,整体商谈气氛不佳,由于利好缺乏,预计短线行情平稳盘整为主。江苏市场在2800-2900元/吨附近出罐,浙江市场在2850-2950元/吨送到;华南地区主流在2950-3050元/吨出罐;华北地区主流在2700-2850元/吨附近。

8、ME309收在2918元/吨,跌22元/吨。

交易提示:期价谨防高开低走

玻璃:

1、美国股市周五收盘走高,道指几乎收复本周全部失地,投资者未受到欧债危机最新形势发展的影响。道指涨90.54点,至14512.03点,涨幅0.6%。

2、国际原油WTI连续价格报价93.71美元/桶,涨1.26美元/桶;布伦特原油连续价格报107.66美元/桶,涨0.19美元/桶。

3、重油价格目前江苏燃料总公司报价5100元/吨,宁波大榭报价5150元/吨。纯碱方面,目前华东地区纯碱价格低端在1250元/吨,高端维持在1400元/吨;华南地区低端维持在1400元/吨,高端维持在1500元/吨。

4、2013年03月22日的"中国玻璃综合指数"为1069.05点,比上期2013年03月21日上涨0.62点。"中国玻璃价格指数"为1043.63点,比上期2013年03月21日上涨0.1点。"中国玻璃市场信心指数"为1170.75点,比上期2013年03月21日上涨2.73点。

5、现货价格稳中有涨,企业库存水平逐渐降低,现货预计未来仍有空间,但在国五条细则未出台情况下,后市仍有政策冲击的风险。

交易提示:玻璃期价走弱,多单离场。

豆类、油脂类:

1、CFTC持仓:截至3月19日,美豆总持仓58.2万手,较上周大幅减少2.26手;基金净多11万手,较上周大幅减少2.3万余手。

2、Informa Economics将2013年美国大豆种植面积预估下调至7,845.7万英亩,低于1月时的预估值7,877.7万英亩,最新预期将仍创下纪录高位。

3、巴西税务局否认了一则报导,称该国政府没有计划调整税率,使豆粕和豆油出口税率优于大豆出口税率。 但巴西税务局称,可能取消国内大豆,咖啡和糖的生产税。

交易提示:美豆震荡小幅收跌,USDA美豆季度库存报告前料难有趋势性变化,不过美豆创记录的种植面积预期令豆类总体承压,美豆05合约支撑14美元。连豆粕9月在3300一线短期滞涨,可以此为依托短空尝试;连豆油低位震荡,20天线附近再度施压,短空暂时持有。

白糖:

1、12/13榨季截至3月20日,云南省累计入榨甘蔗1142.61万吨,同比减少13.37万吨,产糖142.11万吨,同比增加1.89万吨,出糖率12.44%,同比增加0.31%;已售糖49.88万吨,同比增加9.19万吨;产销率35.01%,同比增加6.08%;已产酒精7.42万吨,销酒精6.11万吨,据悉,截至3月20日,云南省已有5家糖厂收榨。

2、德国食糖行业协会WVZ执行总裁Guenter Tissen周四表示,德国糖用甜菜收割目前已经结束,早前作出的2012/13榨季糖产量略微下滑的预估可能得以确认。Guenter Tissen称:“我们仍未得到最终的产量数据,但我们最后一次预估精炼糖产量会在大约440万吨,或较上季下滑月30万吨。

3、ICE原糖期货小幅上升,但本周大跌约4%。ICE 5月原糖期货收跌0.01美分,或0.05%,报每磅18.20美分。7月原糖合约下跌0.06美分,或0.3%,至18.21美元,几乎和5月合约持平。伦敦5月白糖合约跌1.30美元,或0.2%,收报每吨527.10美元。

交易提示:原糖几无变动。国内行情随收储消息起伏跌宕,但整体来看,3月下旬进入收榨高峰期后,季节性弱势即将过去,产量浮出水面后剩余时间的供求情况将逐渐明朗,下跌空间有限对于回调幅度不应过分看低。技术上因前期涨幅过速行情需要休整,5500附近仍将有反复,甚至不排除回踩60天线支撑。操作上前期多单谨慎持有。

棉花:

1、3月22日储备棉投放数量为69951.2308吨,实际成交23623.1481吨,成交比例33.77%,较前一交易日升高4.82%;当日成交储备棉平均等级为3.81吨较前一交易日降低0.07;平均长度28.31,较前一交易日降低0.08;加权成交价18793元/吨,较上一交易日降74元/吨,折328级成交价19213元/吨(公重),降23元/吨,比当日CC Index 328价格低180元/吨。截止3月22日,累计上市总量3007458.8048吨,累计成交总量877556.5209吨,成交比例29.18%。3月22日储计划收储94120吨,实际成交9140吨,成交比例9.7%,较前一天减少1890吨。截至今日2012年度棉花临时收储累计成交6442910吨,新疆累计成交2545880吨,内地累计成交2170080吨,骨干企业共累计成交1726950吨。

2、期棉周五连跌第三日,本周录得九个月来最大周度跌幅,因在持续数月的涨势推动期棉价格触及一年高位后,投机客继续锁定获利。ICE 5月棉花合约收跌0.91美分或1.03%,报每磅87.29美分,为3月12日以来最低。

交易提示:美棉大幅收跌。当前国内的关注焦点在于新一批棉花的抛储细则及2013年度的收储政策,政策方面整体偏多,且下游情况逐步好转,操作上短线偏多思路。谨慎投资者可等待价格回落至60天线附近再介入多单。 ![]()

【独家稿件声明】凡注明“凤凰财经”来源之作品(文字、图片、图表或音视频),未经授权,任何媒体和个人不得全部或者部分转载。如需转载,请与凤凰网财经频道(010-60676000)联系;经许可后转载务必请注明出处,违者本网将依法追究。

湖北一男子持刀拒捕捅伤多人被击毙

04/21 07:02

04/21 07:02

04/21 07:02

04/21 06:49

04/21 11:28

频道推荐

商讯

48小时点击排行

-

2052232

1杭州某楼盘一夜每平大降数千元 老业主 -

992987

2杭州某楼盘一夜每平大降数千元 老业主 -

809366

3期《中国经营报》[ -

404290

4外媒关注刘汉涉黑案:由中共高层下令展 -

287058

5山东青岛住户不满强拆挂横幅抗议 -

284796

6实拍“史上最爽职业”的一天(图) -

175136

7媒体称冀文林将石油等系统串成网 最后 -

156453

8养老保险制度如何“更加公平可持续”

所有评论仅代表网友意见,凤凰网保持中立