重组审核门槛将再度提高 重组审核通过率将大大降低

2016年06月29日 23:02

来源:凤凰财经

文章来源:微信号券商中国;作者:吴海燕

并购重组监管全面趋严!

券商中国记者最新获悉,全面趋严的最核心变化在于:未来并购重组审核将减少“中间地带”,重组委的审核结果将由“有条件通过”、“无条件通过”、“否决”,变为仅“无条件通过”和“否决”两个结果。

“有条件通过”表明重组方案仍存在一些问题,而在新的监管导向之下,以往的“有条件通过”的重组方案意味着被否决。

当前重组委审核结果中,“有条件通过”的项目占比约为七成,而“无条件通过”和“直接否决”的审核结果则相对较少,“无条件通过”正在逐渐增加。最新监管政策实施后,并购重组的通过率将大大降低。

图

重组审核趋严,"有条件通过"成历史

6月29日,第四期保荐代表人系列培训班在杭州举办,上述信息就是监管层在培训会上透露的:未来并购重组审核将减少“中间地带”,重组委审核结果将变为仅“无条件通过”和“否决”两个结果。

继近日发布《上市公司重大资产重组管理办法》(征求意见稿)后,并购重组监管风暴继续来袭,这次的监管重点有所变化,放在了上市公司并购重组行政许可审核工作流程的最为关键一环,即“并购重组委会议”上面。

参加第四期保代培训的华南地区某大型证券公司副总裁向券商中国记者透露,证监会上市公司监管部的官员在培训会上表示,目前重组上会结果分为无条件、有条件、否决,未来将减少中间地带,“也就是说,审核结论就是无条件或否决。”

该券商高管还透露,监管层将要求并购重组委尽量减少“有条件通过” 审核结果,逐渐变成不存在“有条件通过”这一审核结果,“‘有条件通过’意味着上市公司重组项目的部分问题需要进一步补充,但今后则不存在‘有条件通过’,未来的方向就是有问题就要直接否决。”

该券商高管分析称,未来审核结果将朝着“无条件通过”和“否决”两个方向,“以往的投行经验是,一般都是有条件通过,再让你补充一些资料,这是做委员的心态。”

另一位参加此期保代培训的券商高管也向券商中国记者证实了此消息。

券商中国记者查阅证监会并购重组委审核结果公告发现,当前重组委审核结果中,“有条件通过”的项目占比约为七成,而“无条件通过”和“直接否决”的审核结果则相对较少,“无条件通过”正在逐渐增加。

图

上述券商投行部副总裁透露,此次审核结果趋严,与重组办法修订的背景一样,这也要求投行对于并购重组业务的把控能力更强一些。

杭州保代培训八大要点

1、目前重组上会结果分为无条件、有条件、否决,未来将减少中间地带,也就是结论就是无条件或否决。

2、要求大家关注证监会网站“要闻推送”、“部门更新公告”、“上市部”问答等,及时更新导向。

3、关于上市公司控制权,反复提到界定,提到近期控股权之争案例:上海新梅、万科。

4、关于上市公司收购股份锁定,构成收购,不达到30%,也锁定12个月。

5、关于上市公司收购有关承诺履行,承诺具有严肃性,提到最近一汽集团、一汽轿车推迟5年前豁免要约收购避免同业竞争承诺的提案,上市部内部探讨了这个案例,结论是慎重对待。最终股东压倒性优势否决。

6、重组指标资产交易连续计算,以股东大会召开日期作为时点。

7、关于重组募集配套资金创新,提到中国电建、桂冠电力发行优先股募集配套。

8、6月17日重组问答及重组办法征求意见,后续会以指引、问答形式,对有关计算公式、判断标准进行细化、明确。

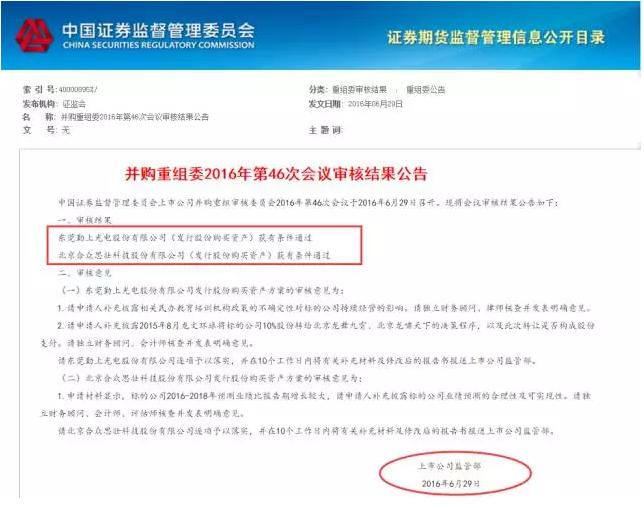

今日两公司重组获有条件通过

就在第四期保代培训的同一天,上市公司并购重组委还召开了第46次会议,两家上市公司东莞勤上光电股份有限公司、北京合众思壮科技股份有限公司的发行股份购买资产暨并购重组方案均获得有条件通过。

图

两家公司的“有条件通过”分别是:

据证监会重组委要求,勤上光电(002638)需补充披露相关民办教育培训机构政策的不确定性对标的公司持续经营的影响;补充披露2015年8月龙文环球将标的公司10%股份转给北京龙舞九霄、北京龙啸天下的决策程序,以及此次转让是否构成股份支付。

此外,重组委要求合众思壮(002383)需要补充披露标的公司业绩预测的合理性及可实现性,原因是收购标的公司2016-2018年预测业绩比报告期增长较大。

天晟新材成“有条件通过”被否案例

6月20日晚间,天晟新材发布公告称,经中国证监会上市公司并购重组审核委员会于当天召开的2016年第44次并购重组委员会工作会议审核,公司发行股份及支付现金购买资产并募集配套资金暨关联交易的事项未获得通过。

天晟新材的命运,堪称时运不济。天晟新材该重组事项在今年4月28日已经获得有条件通过。本已通过审核的方案,在一个半月后却陡然生变,被证监会“拎回”重审。6月14日,公司称中国证监会上市公司并购重组委员会将重新审核公司重组事项,这也被业界称为“回炉审核”。

实际上,天晟新材是今年以来,过会后又被召回重审,并且最终被否决的唯一一家。同样的故事只在两年半前发生过,“主角”是武昌鱼。

2013年5月,武昌鱼公布重组预案,拟以6.66元/股的价格,向大股东等5家公司合计增发约3.15亿股,购买预估值约21亿元的矿业资产。2013年12月5日,其重组方案获得证监会有条件通过。此后,因未落实并购重组委2013年第42次会议审核意见,证监会于2014年1月2日重新审核武昌鱼重组事宜,最终未能获得通过。

大势解读,牛股捕捉,尽在微信号【凤凰证券】或者【ifengstock】

盘后剖析A股走势,指点明日走势,请关注微信号【复盘大师】或【fupan588】

股票早餐,股市内参,涨停股预测,尽在微信号【A股情报】或【agqb888】

[责任编辑:张雅欣 PF040]

责任编辑:张雅欣 PF040

【独家稿件声明】凡注明“凤凰财经”来源之作品(文字、图片、图表或音视频),未经授权,任何媒体和个人不得全部或者部分转载。如需转载,请与凤凰网财经频道(010-60676000)联系;经许可后转载务必请注明出处,违者本网将依法追究。

近一年

13.92%

混合型-华安逆向策略

凤凰点评:

业绩长期领先,投资尖端行业。

网罗天下

凤凰财经官方微信

视频

-

李咏珍贵私人照曝光:24岁结婚照甜蜜青涩

播放数:145391

-

金庸去世享年94岁,三版“小龙女”李若彤刘亦菲陈妍希悼念

播放数:3277

-

章泽天棒球写真旧照曝光 穿清华校服肤白貌美嫩出水

播放数:143449

-

老年痴呆男子走失10天 在离家1公里工地与工人同住

播放数:165128

财富派

战火锻造的富兰克林家族

点击数:1378761

奥巴马拒住的酒店原来是中国人的

点击数:1398712

为什么这个90后是未来的扎克伯格?

点击数:1765508

陈曦:琴与弓的生活美学

点击数:1928339