破发潮元凶探秘:国内投行负有不可推卸的责任

文/羊城晚报记者韩平图/CFP

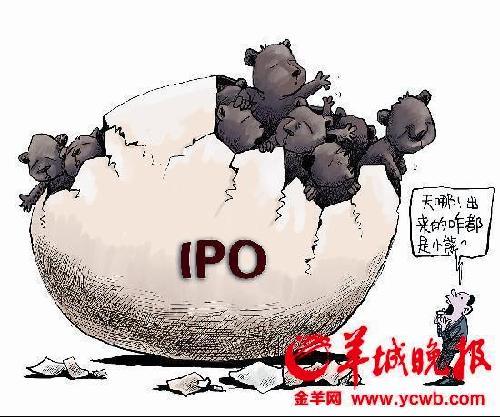

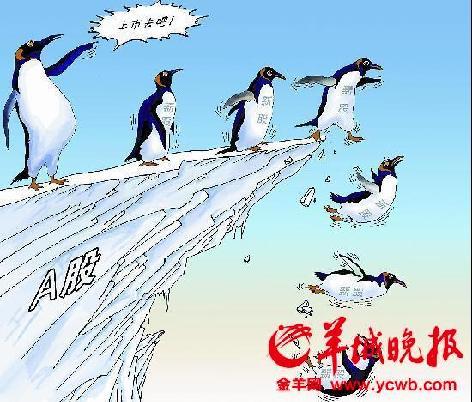

羊城晚报讯本周,根据沪深证券交易所公开信息,新股发行将达14只,成为2011年以来单周发行最高纪录。这一数据,在上证指数跌破2700点大关,新股频频跌破发行价的大背景下,格外引人注目。而根据wind资讯的统计,今年以来上市的新股共21家,其中已经有14只新股跌破发行价,18日A股更是出现5只新股上市全部破发的“奇观”

新股频频破发,作为上市公司的第一把关人,投行在原股东与社会公众股东之间到底应该担当何种角色?而最近当当网CEO李国庆因嫌发行价过低,与社大摩女”在网上隔空对骂,也引起了市场各方对于投行所扮演的角色的高度关注。羊城晚报记者在查询大量数据和采访业内人士之后发现,对于新股频频破发,国内投行负有不可推卸的责任。

-去年以来挂牌交易新股已有27.4%的公司破发,最大跌幅35.3%

-去年券商承销新股大赚167.12亿,101只新股参与者却巨亏185.4亿

-去年以来平安证券与国信证券承销破发股票最多,占全部破发股约1/4

1宗罪 缺乏自我约束 发行价越定越高

以创业板上市的公司为例,据羊城晚报记者统计,其新股发行市盈率在新股频频破发的情况下,进入2011年,投行与发行人却变得更加贪婪,将发行市盈率在已经很高的基础上再次提高。

统计表明,去年开始招股的114家创业板公司,其发行后的平均市盈率为71.1倍(以2009年业绩、发行价与发行后总股本计算,下同)。在二级市场上,以截至上周五的收盘价计,全部164只创业板股票的发行市盈率为72.5倍,即去年在发行有创业板公司还能让一级市场上的认购者获得小小的盈利,但本周即将认购的五只创业板新股中,其平均市盈率达到了74.7倍!大大超过了二级市场的平均水平,这不但意味着全部认购者都面临着破发亏损的可能,更说明,在去年创业板市盈率已经达到创纪录的71倍之后,中国的投行与发行人再次将发行价拔高到近75倍!

中小板的情况也并不好多少。巨灵统计数据表明,去年招股的199只中小板公司,其发行后的市盈率为54.9倍,但今年开始招股的三只中小板公司,其发行市盈率已经在向创业板的股票看齐,暴增到64.9倍!也就是说,同样买一股一年可以挣一元钱的中小板股票,今年投资者要比去年多掏10元钱!涨幅高达18.2%。

如果有人说,今年才3只中小板股票发行,样本差距太大,不具备说服力。那么如果以去年上半年113只中小板与下半年至今以来的89只个股作一个分类的话,计算结果表明,上半年中小板平均发行市盈率为51.6倍,而下半年平均发行市盈率则大增至59.4倍,大大高于上半年的平均水平,可见整个新股发行市场自去年下半年以来圈钱力度越来越大。

理论上,一只个股一级市场的发行市盈率如果高于二级市场上的同类个股,将不可避免地导致这些新股上市后遭遇破发的命运。这意味着,对上市公司未来发展急需现金作出最重要贡献的股东,将不可避免地面临亏损的命运。而这在国外投行业是不可思议的行为:一旦投行与发行人总是让贡献出最宝贵的现金资源、对公司发展最重要的股东亏损的话,那么这家投行或是发行人以后的保荐之路或是再融资之路将非常艰难———市场上几乎再也不会有人愿意为这样的投行或是发行人出资了。

一位资深的投行人士告诉羊城晚报记者,考虑到一级市场上认购股票的股东是将真金白银交给上市公司发展,也为以后上市公司再融资着想,就算发行人的股票非常受欢迎,投行也大多会安排发行人的发行价格略为低一些,即其发行市盈率通常比二级市场上的同类个股低10%-15%,以让一级市场的投资者相对能够有一个赚钱的保证。很多投资者愿意购买高盛做主承销的股票,就是出于这样一种原因。

相关专题:A股进入史上最严重新股破发期

免责声明:本文仅代表作者个人观点,与凤凰网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

湖北一男子持刀拒捕捅伤多人被击毙

04/21 07:02

04/21 07:02

04/21 07:02

04/21 06:49

04/21 11:28

频道推荐

商讯

48小时点击排行

-

2052232

1杭州某楼盘一夜每平大降数千元 老业主 -

992987

2杭州某楼盘一夜每平大降数千元 老业主 -

809366

3期《中国经营报》[ -

404290

4外媒关注刘汉涉黑案:由中共高层下令展 -

287058

5山东青岛住户不满强拆挂横幅抗议 -

284796

6实拍“史上最爽职业”的一天(图) -

175136

7媒体称冀文林将石油等系统串成网 最后 -

156453

8养老保险制度如何“更加公平可持续”

所有评论仅代表网友意见,凤凰网保持中立