再降10亿估值四年承诺40亿净利 万达电影重组能否成行?

2018-11-28 07:49:34

来源:

21世纪经济报道

再降10亿估值四年承诺40亿净利万达电影重组“三易其稿”能否成行?

|

本报记者杨坪深圳报道

导读

再度调整方案一方面更容易过会,另一方面通过股权购买,锁定高管股份,也给予资本市场投资者信心。

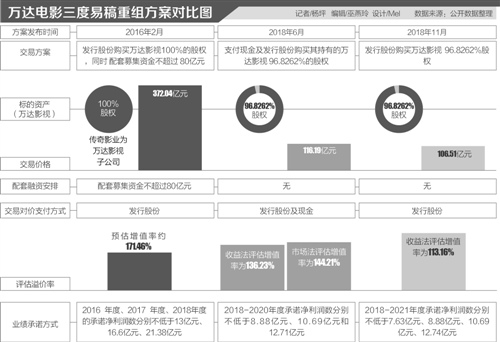

停牌489天、资产腾挪数载、一度中止收购、收购方案更改再三,万达电影在收购万达影视的路途上历经坎坷。

11月26日晚,志在完成上游内容端布局的万达电影(002739.SZ)第三版重组方案千呼万唤始出来。

这一次,万达电影不仅将收购方案从原先的“股权+现金收购”模式变更为完全股权收购,还再度下调了交易价格至106.51亿元,同时延长了对赌期限至四年,累计承诺时限净利润合计39.94亿元,比此前交易预案利润承诺多出7.66亿。

11月27日,万达电影上涨1.53%,报收21.88元。

同日,一名万达电影人士对21世纪经济报道记者表示,此次调整方案和11月4日回复深交所问询函中的内容一致,同时公司还延长了对赌期限,而证券法一般只要求三年业绩承诺,万达将承诺自动延续到四年,另外股东股份限制流通,也是对上市公司信心的体现。

“监管层对影视资产的估值风险比较重视,现在万达影视的估值已经比一些影视公司收购估值低很多了。再度调整方案一方面更容易过会,另一方面通过股权购买,锁定高管股份,也给予资本市场投资者信心。”11月27日,一名长期跟踪万达电影的北京大型券商行业分析师对记者指出。

估值降10亿

王健林在追求“内容+渠道”的电影全产业链帝国上,脚步异常坚定,即便方案数度易稿、估值一降再降,也从未动摇万达电影收购万达影视的决心。

11月27日,万达电影发布了《发行股份购买资产暨关联交易报告书(草案)(修订稿)》(以下简称“重组修订案”),拟向万达投资等21名交易对方发行股份购买其持有的万达影视96.83%的股权,确定标的资产的交易价格为106.51亿元。

最新的重组方案显示,万达电影评估增值率为113.20%。万达影视2018 年预测净利润约为8.30亿元,对应万达影视100%股权价格的2018年预测市盈率为13.25倍。

而wind数据显示,截至11月27日晚,申万影视动漫行业对应的2018年平均市盈率为20.95倍。

遥想两年前,2016年2月,还未更名为万达电影的万达院线,就已经开始筹谋并入万达影视,不过,彼时万达影视估值高达372亿元。但随后由于证券市场发生变化,重组收紧,同年8月万达电影不得已暂停了此次收购。

今年3月,不断向轻资产转型的万达重启了这次重组,意图将标的公司的电影投资、制作和发行业务将与上市公司现有的院线发行、电影放映、衍生品销售业务形成有效联动。

但此次重组方案剔除了盈利不稳定的传奇影业,万达影视的总估值也惨遭腰斩,降至116.19亿元。同时交易方式也变更为——除了万达投资所持标的资产对应作价为现金购买外,其余均为发行股份购买。

但部分投资者对于27亿元现金收购万达投资(王健林、王思聪穿透式持股)持有的万达影视股权的方式仍然存有争议。

于是,在最新的重组方案中,万达电影收购万达影视的价格再降10亿,全部采用股权交易方式展开。

上述万达电影人士对记者指出,公司此前采用现金收购万达投资的方式,是因为万达电影停牌期间,万达投资曾转让公司股份,为避免触发《证券法》规定的短线交易,于是采用了现金支付的形式。

“今年2月份,万达投资曾经协议转让0.9亿股万达电影的股权给杭州臻希,5月份办理了过户登记。但根据证券法的规定,股东在六个月时间内连续买入、卖出上市公司股份属于短线交易,所以当时采用了现金收购万达电影股权的方式,不过现在六个月期限已经过了,我们就调整了重组方,全部采用股权交易方式。”该万达电影人士表示。

四年承诺业绩40亿

新的重组修订案中,还将交易对手的业绩承诺期延长,交易对手万达投资、莘县融智、林宁女士承诺,万达影视2018年度、2019年度、2020年度及2021年度承诺净利润数分别不低于7.63亿元、8.88亿元、10.69亿元、12.74亿元。

而在上一版重组方案中,交易对手承诺万达影视2018年度、2019年度、2020年度承诺净利润数分别不低于8.88亿元、10.69亿元、12.71亿元。

11月27日,万达电影证券部人士对记者指出:“之所以延长对赌期限,是考虑到今年公司重组预计无法完成,因为12月12日才开股东大会,后面还需要上会审核。”

不过,截至7月31日,万达影视已经实现营收14.12亿元,净利润5.61亿元,已完成2018年承诺利润的73.53%。

事实上,万达电影为了收购万达影视做出的诸多“妥协”背后,也暴露出万达电影多年来缓慢的业绩增速。

根据公开资料显示,2016年、2017年及2018年前三季度,万达电影扣非净利润增速分别为5.29%、7.38%、11.86%。

“现在万达电影的主要资产就是院线,业绩增速和大盘相关,虽然现金流和业绩增速很稳定,但是弹性并不大。虽然近年来万达影院扩展速度非常快,但是整个院线发展都是快速增长的,万达电影没有办法像北京文化、光线传媒这些内容端,享受到‘爆款’带来的超额收益。”上述分析师对记者指出。

其进一步表示:“但是如果完成了对万达影视的重组,公司的业务从原先渠道向上游内容端拓展,实现了内容和渠道的全产业链运营,公司的业绩弹性也会增加,整体公司的估值会从以前相对平缓的状态向一个更具有弹性、更高估值的方向转化。”

上述万达电影人士也对记者指出:“通过本次交易,除既有的观影收入、广告收入、商品及餐饮销售收入外,万达电影将进一步增加来自电影投资、电视剧投资、游戏发行等方面的收入,业绩增长点将更加丰富,拥有更广阔的想象空间。”

为您推荐

热门文章

-

华为发布一重磅芯片!全新供应商名单曝光

-

暴涨1700%,“血洗”华尔街!美国散户史诗级抱团,“干翻”对冲基金

-

“妖股”暴涨300%!美国散户抱团打爆华尔街空头,白宫监管急发声

-

“敦煌毁林案”:13300亩还是6000亩?有图有真相!

-

原董事长被查、两名前高管被立案!62年老牌企业怎么了?还有多少雷?

-

突发退市警讯!曾与中兴、华为并列,这家昔日的电信巨头能否断臂逃生?

-

澳方希望中方取消对其煤炭进口的禁令,商务部回应

-

55万股民“哭了”!又一批爆雷股:巨亏超100亿!更有强平、退市在即

-

“雷声”不断!一晚21家公司齐发预亏公告,累计亏掉104亿!(名单)

-

燕郊有业主房子免费送,需承担房屋转让费用,还有剩下的贷款

-

新华财经调查|“一瓶难求”的茅台:谁在炒、谁在喝?价格刹得住吗?

-

巨雷接连炸响,这家公司暴亏近25亿!投资者:气得手都在抖!

泡泡直播

精彩视频

-

当西安鼓乐邂逅圣彼得堡 俄女大学生惊艳展示“中国古风”

-

拜登签行政令:打击“歧视亚裔”仇外心态

-

萌娃得知不用洗头内心狂喜:捂嘴笑“憋出内伤”

-

佩洛西强势发声:敌人在众议院内部 有议员带枪来上班!

-

男子网恋4年送出200万元,期间女友9位亲人去世,真相让人无语

-

蓬佩奥又来抹黑新疆?这位“00后”哈密小伙有话说

-

89岁老人被送去火化 进焚化炉一刻发现还活着

-

男子小区内遭捆绑殴打后死亡,姐姐:小区里多次发生业主被打事件

-

高速上倒车为捡猪 货车司机被扣12分

-

美国真实意图是解体中国?崔天凯挑明美方危险做法 铿锵发声

-

男子骑车摔倒后立马后退 几秒后火车开来把摩托碾得粉碎

-

白宫前顾问发女儿半裸照引争议 警方介入调查

凤凰证券官方微信