为何全球暴跌?为何集体误判?变盘信号在这里

2016年01月17日 22:25

来源:凤凰财经综合

作者:主力抓黑马

事件:元旦以来,全球股市暴跌,原油跌破30美元/桶,债券黄金等避险资产上涨,10年期美债收益率一度跌破2%。1)核心观点:近期全球股市暴跌,风险偏好下降,催化剂是美联储加息、人民币汇率贬值等,根本原因是全球经济的脆弱性和资产价格泡沫的严重性。

事件:元旦以来,全球股市暴跌,原油跌破30美元/桶,债券黄金等避险资产上涨,10年期美债收益率一度跌破2%。

1)核心观点:近期全球股市暴跌,风险偏好下降,催化剂是美联储加息、人民币汇率贬值等,根本原因是全球经济的脆弱性和资产价格泡沫的严重性。次贷危机以来,全球经济经历了7-8年的恢复,但根基不牢,美国火车头复苏脆弱,中国经济面临转型之困。随着美联储进入加息周期、中国经济进入增速换挡关键期和结构调整阵痛期,2016年全球经济脆弱性增加,是否进入“七年之痒”的周期率?元旦过后的全球股市暴跌,是正常的短暂调整还是危机前兆的风暴前夜?面对挑战,供给侧改革是唯一出路,是该决断的时候了。随着供给侧改革破冰攻坚,各界对中国经济转型的未来将更有信心。

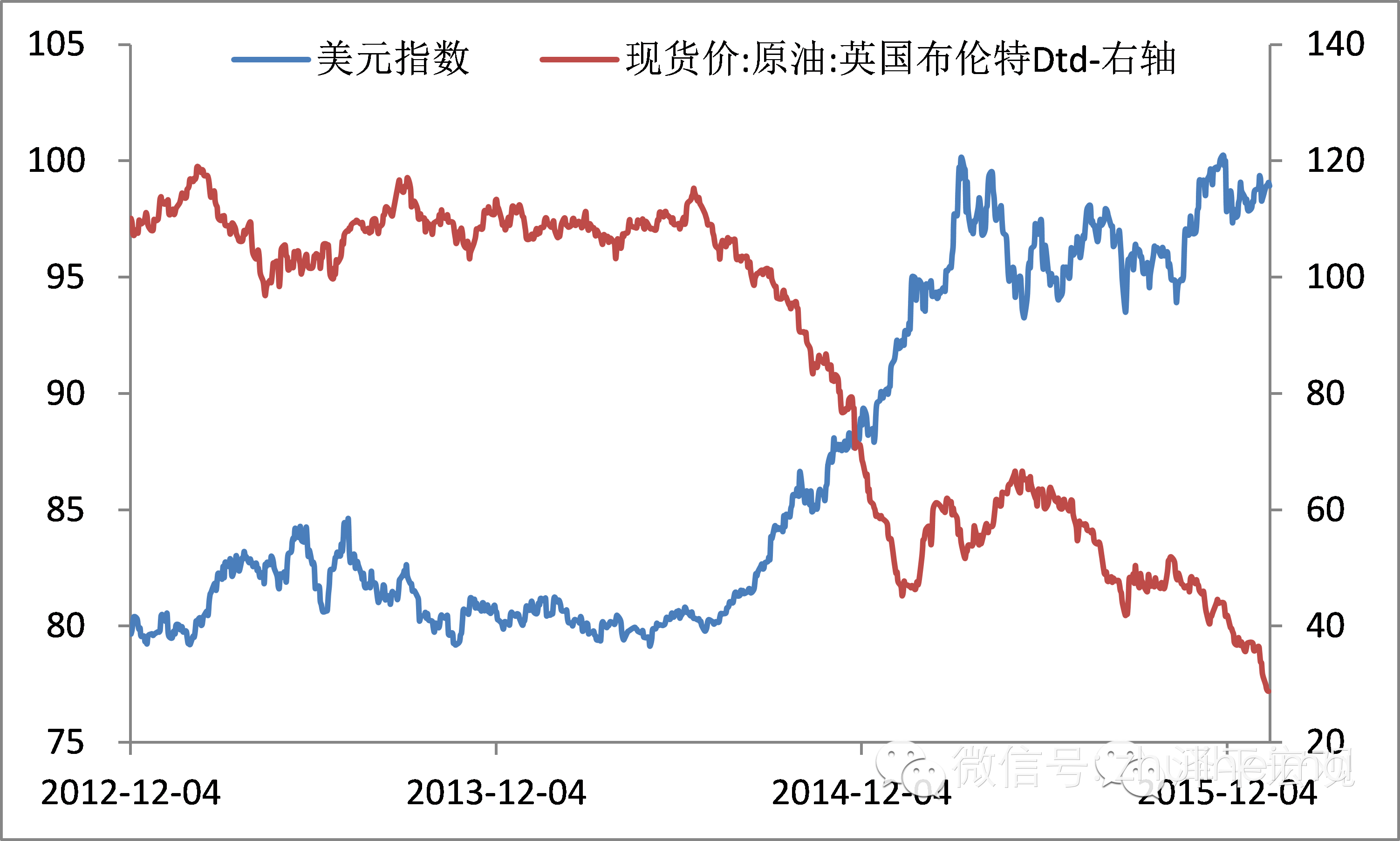

2)新年伊始,全球股市暴跌,大宗重挫,黄金债券等避险资产上涨。元旦以来,全球股市暴跌,截至1月16日,标普500指数下跌8%,纳斯达克指数下跌10.4%,德国DAX指数下跌11.2%,日经225指数下跌9.9%,上证综指下跌18%,巴西印度韩国等新兴市场股市也出现大跌。大宗商品价格大幅下挫,其中布伦特原油价格下跌22%,LME铜下跌7.8%,DCE铁矿石价格下跌5.4%。人民币汇率贬值压力较大,港币大跌,联系汇率制面临挑战,巴西等新兴经济体货币大贬。避险资产获青睐,美债收益率一度跌破2%,中国国债收益率跌至2.7%附近,黄金上涨2.6%。

图1 大宗继续下跌

数据来源:Wind,国泰君安证券研究

3)催化剂是美联储加息、人民币贬值等。首次加息后,近期美国通过逆回购(Reverse Repo)回收大量流动性,与之相佐证的数据是1个月期的国债收益率大幅上行,考虑到美国是全球流动性的“总阀门”、各国经济脆弱性以及2009年以来流动性过剩堆积了大量资产价格泡沫,美国回收流动性重创全球股市和各国汇率。当前国际经济的根本特点是经济周期和货币政策的三轨分化,美联储加息回收流动性,但新兴经济体仍处于严重衰退期,巴西、中国等新兴经济体货币大幅贬值。同时,西方国家有可能结束对伊朗(OPEC第二大原油输出国)的经济制裁引发原油再次暴跌、地缘政治风险上升等因素,打击全球风险偏好。

图2 美国短端利率上行

数据来源:Wind,国泰君安证券研究

4)根本原因是全球经济的脆弱性和资产价格泡沫的严重堆积。2008年国际金融危机以来,各国均采取QE、财政刺激等手段应对,供给侧改革进展有限,全球缺少创新浪潮和新增长点,资产价格泡沫严重,实体经济复苏进程脆弱。世界经济呈三轨特征:第一轨,美国2008年11月以来实施了三轮QE,并长期保持零利率,走向弱复苏并在2015年12月首次加息。需要看到的是,美国经济此轮复苏主要是靠大规模货币宽松、刺激股市房市泡沫(全大幅创新高)、页岩油气革命收窄能源进口贸易逆差、制造业成本降低引发制造业回流的再制造化等,跟上世纪80年代末供给侧改革之后引发的90年代信息技术革命及其黄金增长周期相比,不可同日而语,作为火车头的美国更多地是通过QE和美元贬值将调整成本分散全球承担,而不是通过供给侧改革创新引领全球走出危机。第二轨,欧日在2014年以来通过QQE、负利率、汇率大幅贬值(2014年5月-2015年5月间欧元日元贬值幅度高达20%-30%)等货币刺激,经济筑底改善,采取的手段仍然是将调整成本分散全球承担(2014年5月-2015年5月人民币实际有效汇率大幅升值),供给侧改革基本没有进展。第三轨,中国经济正经历转型之痛,2008年前后刘易斯拐点出现,劳动力成本加速上涨,加工贸易比较优势削弱,2014年房地产长周期拐点出现,房地产投资及其相关的重化工业投资大幅下滑,与此同时,国内一线房市价格泡沫、三四线城市库存泡沫、股市估值泡沫、重化工业产能严重过剩但面临体制性出清困难、银行体系大量隐性不良、影子银行体系高利贷维续旧增长模式等因素叠加,对高端制造业和现代服务业领域的管制放开不够,减税力度过小。

5)七年之痒?全球市场休养生息?次贷危机以来,全球经济经历了7-8年恢复,资产价格也出现了多年繁荣,堆积了较大的泡沫。但背后经济复苏的根基脆弱。一方面,复苏主要依赖于各国央行轮番刺激,随着美联储进入加息周期,经济恢复力量减弱;另一方面,全球最大的新兴经济体中国经济进入增速换挡关键期和结构调整阵痛期,正面临转型之困。而作为“火车头”的美国也开始显露疲软迹象,标普500指数ROE从2014年10月的15.2,下降到2015年12月的12.6,美国ISM制造业PMI指数从2014年10月的59,下跌到2015年12月48。

图3 美国PMI指标下滑

数据来源:Wind,国泰君安证券研究

6)新兴市场是高危区。一方面美国率先搞QE、零利率、贬值等分散调整成本,产能出清和去杠杆率先完成,率先走向复苏,随后欧日加码搞QQE、负利率、贬值等,经济筑底改善,但是,国际金融危机以来,新兴市场尚未产能出清和去杠杆(中国重化工业产能过剩和巴西等资源型产业产能过剩),全球资产价格泡沫严重;另一方面,美国正进入加息周期,全球流动性极度宽松态势可能逐步逆转,新兴市场成为最脆弱的一环。

7)对中国影响:全球股市暴跌是风暴前兆还是短期调整,需密切观察。短期打击风险偏好、引发贬值压力、导致资本流出、资金链脆弱性增加等。但长期,中国经济的出路在供给侧改革,只要能够痛下决心推动改革,破掉旧增长模式和僵尸企业,放活新兴产业尤其服务业,中国经济有望重获新生。2009年的4万亿财政刺激虽然短期应急但遗留大量过剩产能和隐性不良,2014年以来的货币放水虽然延缓出清调整但推高股市和一线房市资产价格泡沫,公共政策取向终于走到了供给侧改革,历史留给我们的时间窗口可能已经不多了,是该决断的时候了。

图4 中国国债收益率下行

数据来源:Wind,国泰君安证券研究

8)随着供给侧改革破冰攻坚,各界对中国此轮经济转型的未来将更有信心,中国不会落入拉美中等收入陷阱,中国有庞大的实体经济基础、充裕的人力资本红利、富有创新创业活力的企业家队伍,这跟以资源为主的拉美国家有根本不同,更类似成功实现增速换挡和结构调整的日本与韩国。

我们处在30年未有之变局的转型时代,处在一个伟大的变革时代,一轮从上到下和从下到上的变革正在960万平方公里的土地上展开,这为大众创业、万众创新提供了广阔的舞台。我们深信市场经济的理念已经在这个国家扎根,新一届中央领导集体展现了推动改革的勇气和决心。改革是最大的红利,改革是唯一的出路。道路虽然曲折,过程虽然伴有阵痛,但经历过改革转型之后的中国经济,前景将更加光明。

为何开年集体误判?有没有变盘的信号?

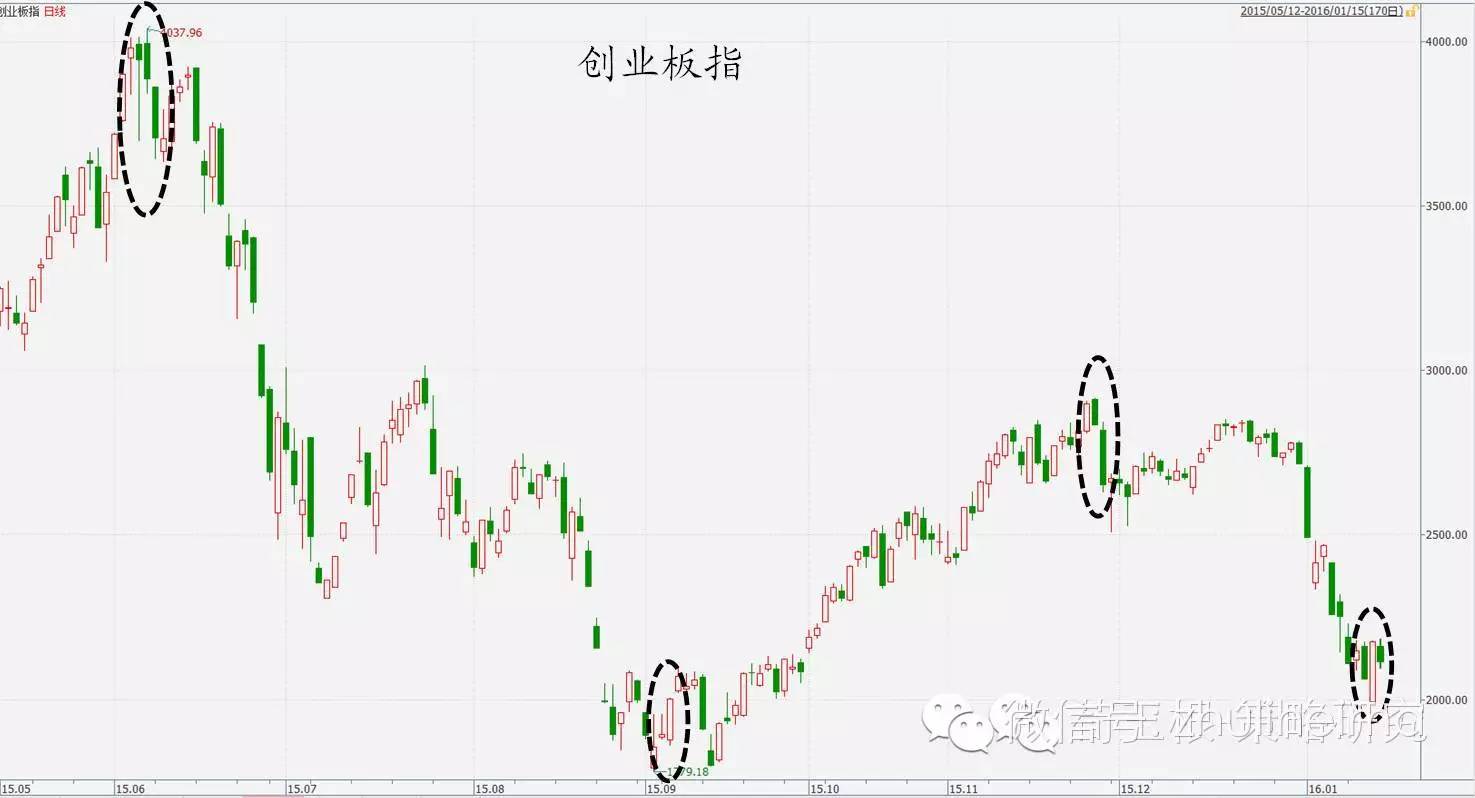

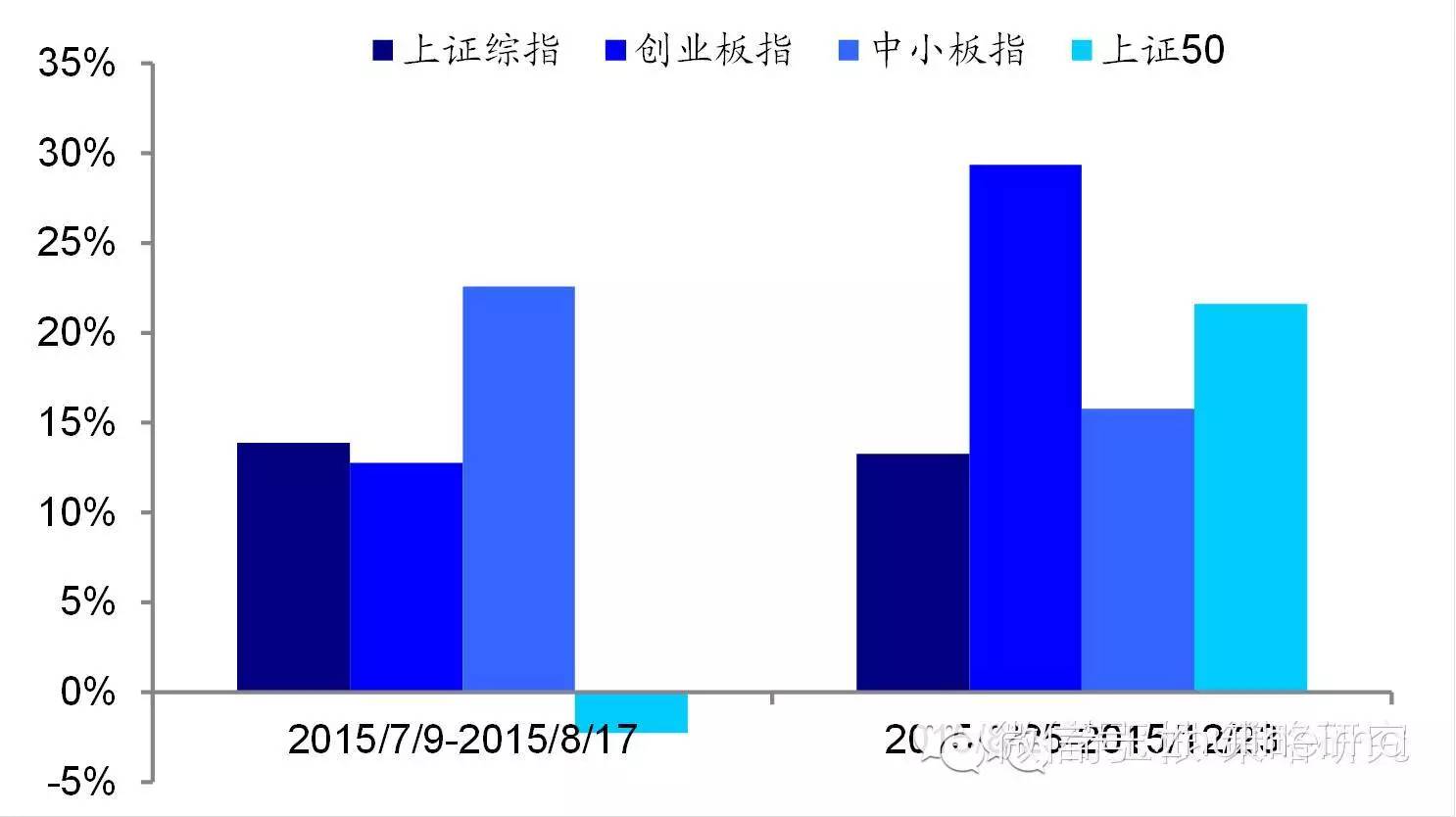

核心结论:①半年内发生三次股灾,内因是私募和专户规模快速增长,绝对收益投资者占比大幅提高,市场一旦回撤,止损卖盘涌出加剧下跌。②熔断机制、汇率贬值、大股东减持等利空渐退,积极信号如央行投放流动性、债券利率下行、成交量萎缩、下跌中出现大阳、分级A大涨。③建议绝对收益投资者不慌,可等更明确时点,相对收益投资者不乱,坚定持仓,蹲后弹的行情中小创弹性更大。全年前难后易,策略上学习鳄鱼扑食。

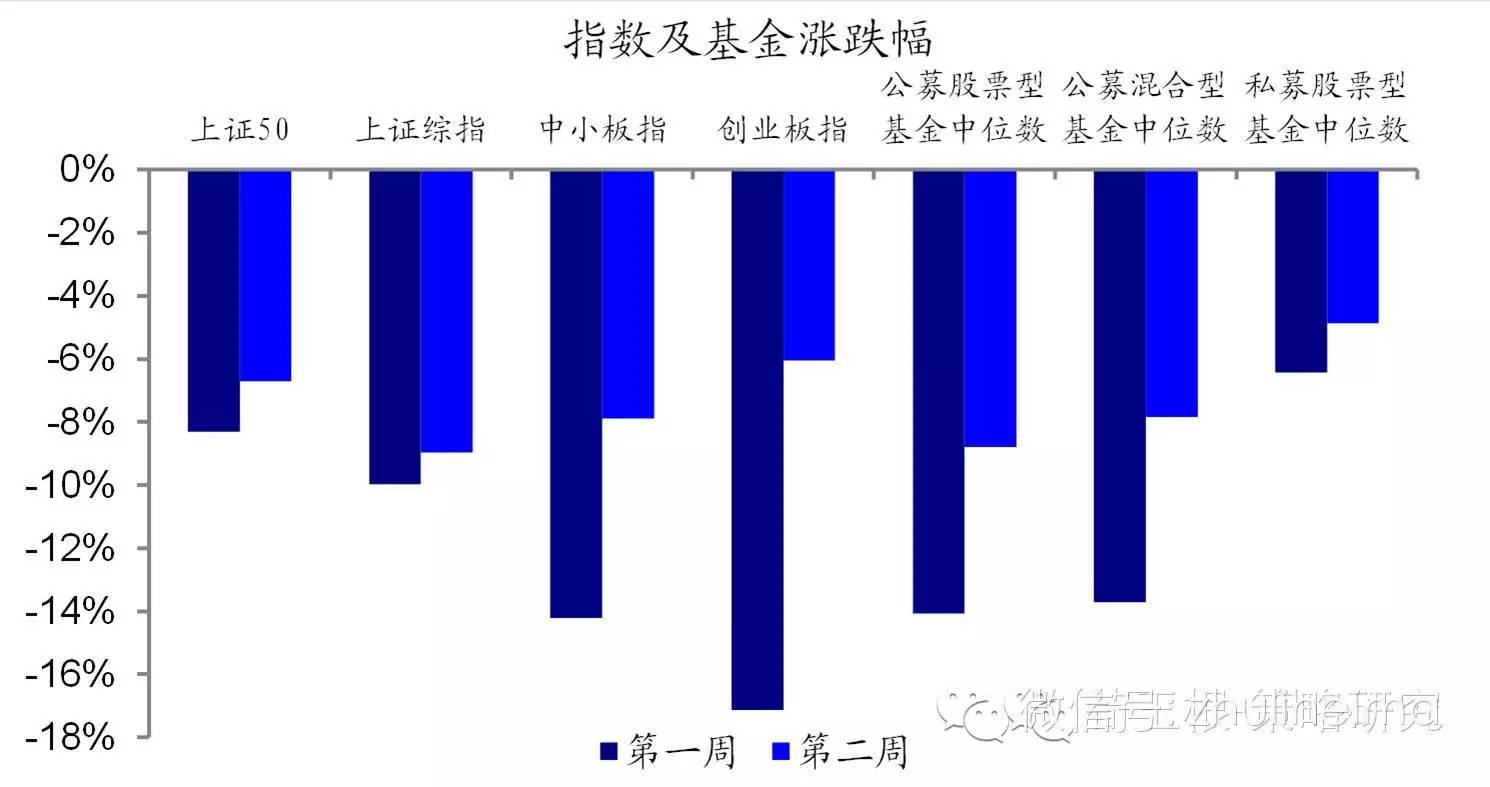

16年开局市场大跌两周,上证综指累计跌18%,创业板指跌22%。15年底时曾经普遍认为年初会有春季躁动,为何集体误判?半年内为何发生三次股灾?A股大跌加上海外股市和大宗商品价格一起大跌,担忧全球步入金融危机的声音渐多,纷纷把当前与08年做比较。市场真的会跌跌不休,一路走熊吗?有没有变盘的积极信号?

1.为何开年集体误判?市场环境变了

市场开年急跌,集体误判。15年底多数分析师和投资者对16年初的行情相对乐观,普遍认为会出现春季躁动行情。最终市场连续大跌两周,上证综指跌18%,创业板指跌22%,半年内出现第三次股灾。公募基金普遍跌幅明显,尤其是第一周,说明15年底时仓位普遍较高。大股东解禁减持、人民币贬值冲击、熔断机制成为市场暴跌的三大元凶。暴跌之外,更值得反思的是,从615到818,再到16年初,短短半年时间A股就经历了三次暴风骤雨式的股灾,背后深刻的原因究竟是什么?在我们看来,这与市场参与主体的变化息息相关,绝对收益投资者占比大幅提高,市场一旦出现回撤,止损卖盘导致跌幅迅速扩大。

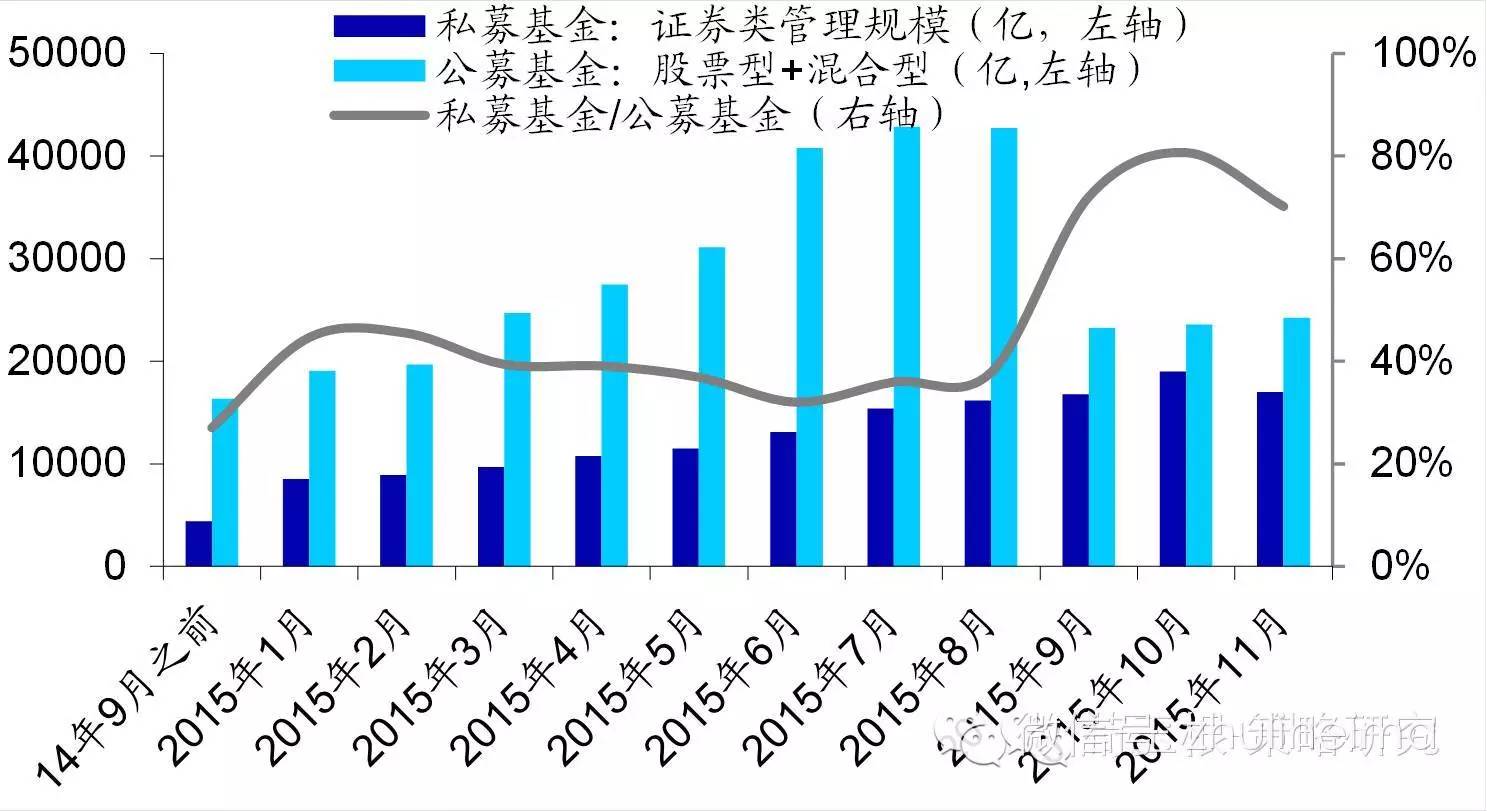

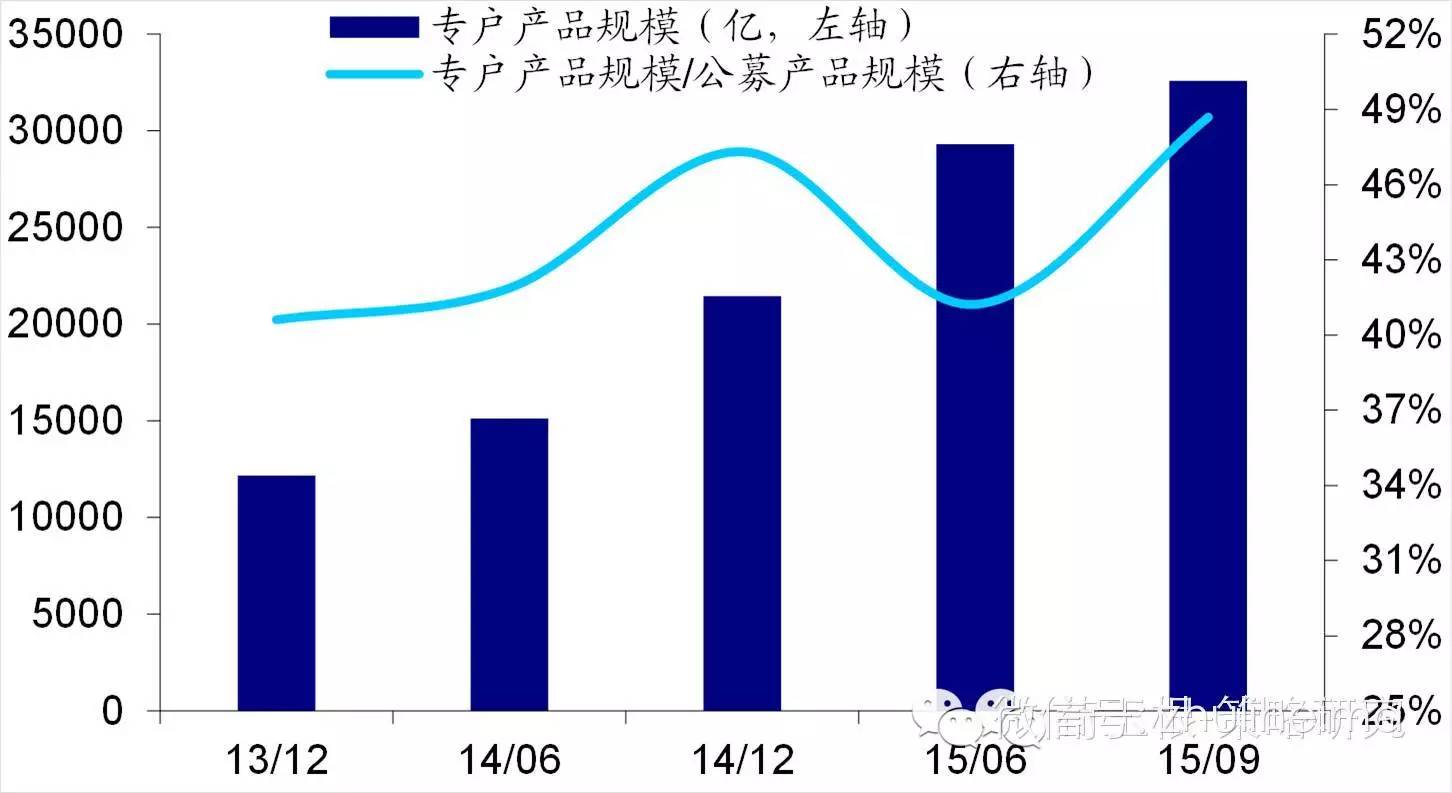

市场参与主体已经发生改变。14年9月私募基金(证券类,数据源自基金业协会备案登记,未包含全市场的私募规模)管理规模约4400亿,与公募基金(股票+混合型)规模比为3:10。之后随着市场快速走强,牛市趋势明确,私募基金规模快速增长,15年9月以来私募基金规模稳定在1.7万亿左右,与公募基金(股票+混合型)规模比达到7:10。而且,公募基金专户产品规模过去两年快速增长,从13年12月12192亿上升到15年9月32591亿,与公募产品相比由4:10上升到5:10。随着《公开募集证券投资基金运作管理办法》于15年8月8日开始生效,股票型基金股票投资下限从60%提升至80%,大部分基金出于仓位和投资策略考虑,纷纷将旗下股票型基金变更为灵活配置型,对应股票仓位也从80%-100%变更为0-95%,区间明显扩大,对应投资手法上也更加重视趋势交易。此外,杠杆类产品仍多,615股灾前A股场内融资加场外融资额占流通市值高达7.2%,占自由流通市值15%左右,目前场内融资余额依旧有1万亿,场外融资预计2000亿以上,融资占流通市值仍有3.5%,占自由流通市值占比7%,而海外平均水平仅2%上下。以私募基金和专户为代表的绝对收益投资者增多、杠杆产品多,使得趋势投资占比高,下跌时强化趋势。

2.有没有变盘的信号?注意微妙变化

引发年初大跌的三重利空因素逐渐消退。第一,熔断机制运行4天后已经暂停。第二,1月7日证监会发布《上市公司大股东、董监高减持股份的若干规定》,限制了大股东通过集合竞价方式减持,1月9日上交所和深交所发布“关于落实《上市公司大股东、董监高减持股份的若干规定》相关事项的通知”,对通过大宗交易进行减持的漏洞进行弥补,1月13日沪深交易所更是深夜发声,表示将严控大股东减持行为。年初至今,两市已有128家上市公司大股东先后做出不减持承诺,进一步稳定减持预期。第三,对于人民币贬值,虽然上周汇率已经趋稳,市场对其中期走势仍担忧。周末信息,央行下发通知,对境外同业存款征收存款准备金,这将加大离岸市场做空人民币的成本,有助汇率稳定。

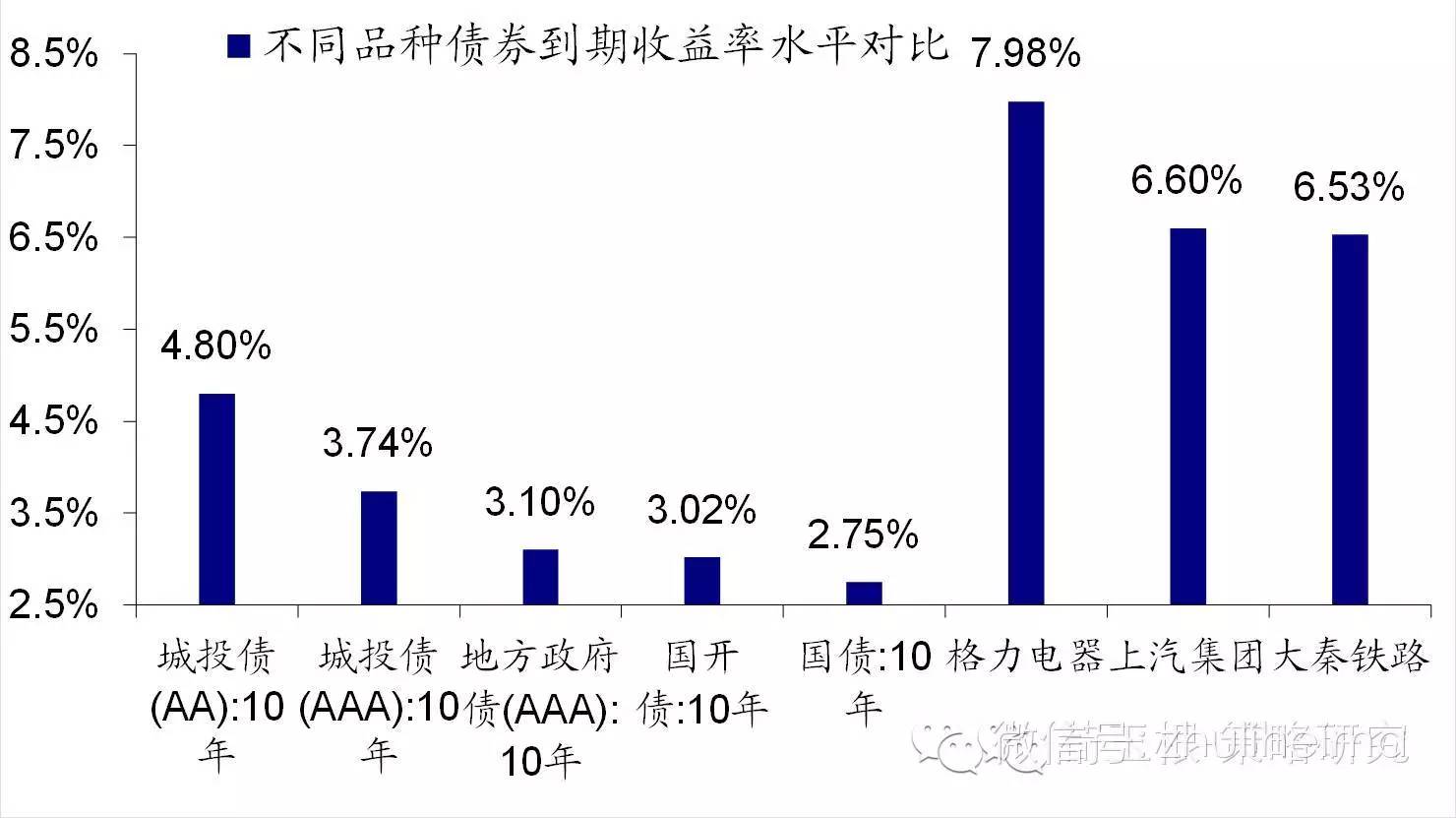

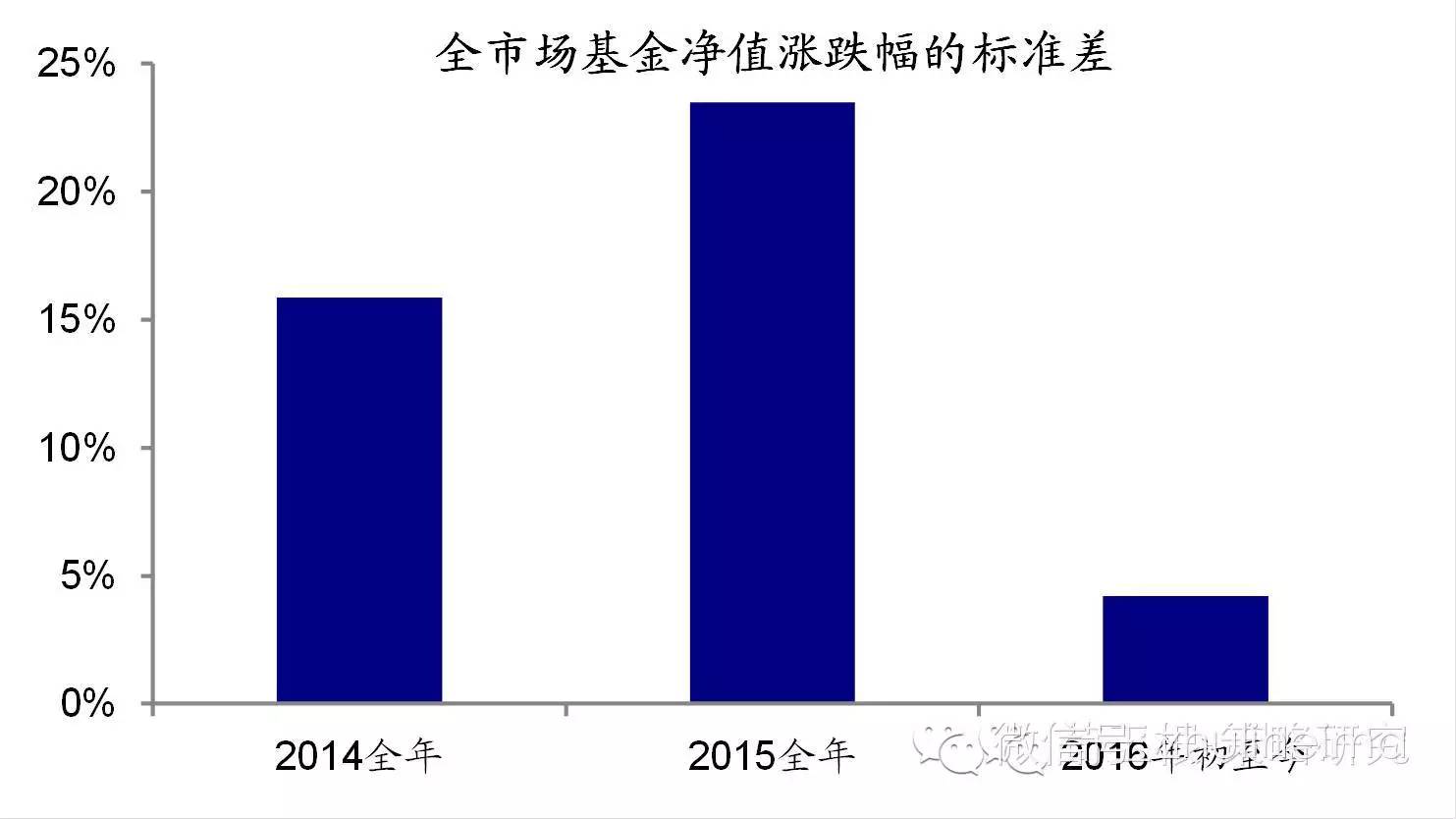

关注几个积极变化。第一,成交量萎缩,下跌中突然出现大阳线。目前成交量距前期高点已经萎缩57%,这是做空动能削弱的迹象,97年2月市场回调成交量萎缩80%,07年530萎缩68%,15年9月萎缩64%。高位突然出现大阴线和低位突然出现大阳线,都预示着市场可能孕育变化,如15年5月28日、8月底,这次14日出现了大阳线。第二,强势股补跌。第一周涨幅居前的50只个股(剔除新股)平均涨幅16%,同期上涨综指跌10%,第二周此50只个股平均大跌15%,同期上涨综指跌9%。第一周涨跌幅居前的煤炭、钢铁等板块,第二周也开始补跌,说明做空动能释放充分。第三,分级A大涨。以深证300分级A、创业板A为例,大幅上涨通常预示着市场情绪极度悲观,往往物极必反,如15年8月底,1月15日二者再次大涨。第四,融资余额再次萎缩。融资余额代表杠杆资金,规模的变化反映市场情绪,15年8-9月降至9000多亿,目前再次回到1万亿附近。且证监会称,融资平均维持担保比例约250%,股票质押整体平均履约保障比例约280%,都没有平仓压力。第五,央行继续宽松,债券收益率下降。1月15日人民银行对9家金融机构开展中期借贷便利操作共1000亿元,流动性继续宽松。近期,债券收益率继续下降,高信用的保利债发行利率甚至已经低至2.95%,格力、上汽、大秦铁路为代表的高分红股的股息率高于5%,已经有比价效应。历史上往往都是债市先于股市触底,15年8月底时也是。当时我们写《股市,值得你慢慢靠近》,其中重要逻辑就是此。

3.应对策略:恐慌中多考虑机会

一片恐慌之中,多考虑机会。开年连续两周大跌,投资者情绪受到很大冲击。加上海外股市和大宗商品价格一起大跌,担忧全球步入金融危机的声音渐多,把当前与08年做比较。前期报告《近三次危机中资产众相-20140303》、《97风暴会重现么?-20150824》对危机模式做过一些研究,定性判断当前不会出现08年式全球危机,的确存在类似97年和11年的局部金融危机和风险隐患,仍需要再跟踪。理性分析当前,引起年初暴跌的利空因素已经逐渐消退,熔断机制暂停、人民币汇率稳定。从盘面特征来看,多空力量已经在微妙发生变化,债券市场利率再次下降也使得权益资产吸引力回升,年初流动性宽松、政策亮点不断的特征不变,短期市场有望在急跌后开启蹲后弹行情。操作上,不同产品和资金各不相同,绝对收益产品可以等待更佳时间点,相对收益产品建议坚定持仓,甚至加仓,风格上仍然看好中小创,前两次股灾后的反弹中都是中小创弹性更大。行业方面看好新兴消费服务业相关的传媒、体育、医疗、教育,信息技术相关的大数据、云计算,智能制造相关的机器人、智能汽车等。主题关注迪士尼和军工,迪士尼开园时间确定,根据东京、香港相关经验显示,迪士尼开园进入倒计时后,事件性催化剂将助推主题表现活跃,随着国企改革、事业单位改革、军队改革不断兑现,16年资产注入有望密集落地。

全年先难后易,操作上采取鳄鱼法则。短期急跌后望开始蹲后弹行情,未来仍需关注3月美联储加息、国内去产能去杠杆带来的风险。历史上97年泰国、98年俄罗斯、02年阿根廷等新兴市场风险都曾引发全球资本市场动荡,从外债/外汇储备、外债/GDP比例来看,乌克兰、哈萨克斯坦、澳大利亚、加拿大等国风险较大。乌克兰外债/GDP、外债/外汇储备分别高达125%、1045%,GDP同比增速14年来出现大幅下滑,国内政治环境动荡,经济基本崩溃,警惕向其他国家蔓延的风险。哈萨克斯坦的外债/GDP、外债/外汇储备分别高达113%、754%,出口同比半年以上负增长,俄罗斯是哈萨克斯坦第一大贸易伙伴,欧美制裁俄罗斯导致哈俄贸易大幅下降,哈贸易出现逆差,GDP同比持续下滑。澳大利亚和加拿大GDP同比增速较为稳定,但是外债/外汇储备、外债/GDP均已经较高,巨额的外债犹如悬在额头的利刃,需警惕。石油产业是哈萨克斯坦和加拿大经济的重要组成部分,金属等资源品行业则是澳大利亚和乌克兰的主要产业,未来需警惕美联储加息造成石油、金属等资源品价格下跌,这些国家债务负担会更重,可能引爆风险。两会后国内去杠杆去产能推进速度望加快,由此产生的倒闭、违约风险将影响市场。展望全年,利率下行的股权投资时代未变,资金入市更平缓,全年温和。操作上,15年像恶狼一样到处扑食,16年像鳄鱼一样守候良机。

文章综合(海通策略荀玉根、申浩、国君宏观任泽平、张庆昌、熊义明)

助你寻找概念牛股,把脉蓝筹主力动向,最全风控策略,尽在微信公众号【凤凰证券】或者【ifengstock】。

了解每日股市资讯+明日最具爆发力个股。请关注微信号【复盘大师】或【fupan588】

追踪游资黑马,讲述热点题材,关于股市晚间猛料请看微信号【主力抓黑马】或【zhuliheima】

免责声明:本文仅代表作者个人观点,与凤凰网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

近一年

13.92%

混合型-华安逆向策略

凤凰点评:

业绩长期领先,投资尖端行业。

网罗天下

凤凰财经官方微信

视频

-

李咏珍贵私人照曝光:24岁结婚照甜蜜青涩

播放数:145391

-

金庸去世享年94岁,三版“小龙女”李若彤刘亦菲陈妍希悼念

播放数:3277

-

章泽天棒球写真旧照曝光 穿清华校服肤白貌美嫩出水

播放数:143449

-

老年痴呆男子走失10天 在离家1公里工地与工人同住

播放数:165128

财富派

战火锻造的富兰克林家族

点击数:1378761

奥巴马拒住的酒店原来是中国人的

点击数:1398712

为什么这个90后是未来的扎克伯格?

点击数:1765508

陈曦:琴与弓的生活美学

点击数:1928339