全球市场迎接崩盘时刻的八个迹象

2015年08月18日 06:08

来源:凤凰国际iMarkets

7年前,当银行系统危机给全球各大金融市场带来重创时,各国央行们纷纷以“最后贷款人”的身份介入。巨额的私人部门贷款被挪至公共部门资产负债表,与此同时大规模的印钞给了全球经济疗伤的空间。

新闻配图

7年前,当银行系统危机给全球各大金融市场带来重创时,各国央行们纷纷以“最后贷款人”的身份介入。巨额的私人部门贷款被挪至公共部门资产负债表,与此同时大规模的印钞给了全球经济疗伤的空间。

现在时间已所剩无几。从中国到巴西,央行们已经失去了控制,同时全球经济正趋于停滞。在“超高预期”和“估值纪录不断被刷新”的重压下,股市何时崩溃,这只是时间问题。

富时100指数今年的增长已经被全数抹去,但是有迹象显示事情可能会变得更糟糕。以下为英国每日电讯总结的全球市场迎接崩盘时刻的八个迹象:

1、中国经济减速发展

2008年,中国曾是全球经济的救世主。一项前所未有的刺激计划的启动使得基础设施建设投资激增。促进建设繁荣的各种各样大宗商品需求又带动了石油和资源丰富的新兴市场的发展。

中国经济现在也遭遇发展瓶颈。官方数据显示,中国经济增长率在这25年里首次跌至7%以下。这可能意味着实际经济增长可能更疲软。

中国GDP增速放缓

中国人民银行已经采取了数个措施以推动停滞不前的经济增长。在过去12个月,借贷利率已经被从6%下调至4.85%。使人民币贬值是最后的办法,这表明,中国经济增长的高速发展时代正接近尾声。

有数据显示中国7月出口额同比减少了8.9%。而此前分析师预期出口额将减少0.3%,现在看来这是一个重大失误。

中国房地产市场也陷入危险境地。经过数十年的稳定增长后,房价已经开始大幅下滑。

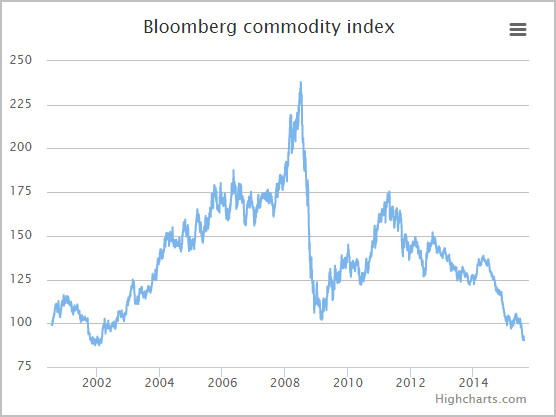

2、大宗商品价格暴跌

中国经济减速发展已经将冲击波带入了大宗商品市场。跟踪22种大宗商品价格的彭博社全球商品指数跌至本世纪初曾出现的水平。

彭博大宗商品指数

由于石油是全球几乎所有产业和生产需要的燃料,油价是世界经济增长最纯粹的计量器。

全球基准原油价格——北海布伦原油的价格经过今年初小幅回升后已经再一次开始下滑。该油价现在徘徊在多年低位之上——约每桶50美元。

国际油价下滑

铁矿是中国钢铁工业所需的基本原材料,因此它的价格也能够衡量建筑业兴衰。

基准铁矿石价格已经跌至每吨56美元,还不到2014年1月曾达到的每吨140美元的一半。

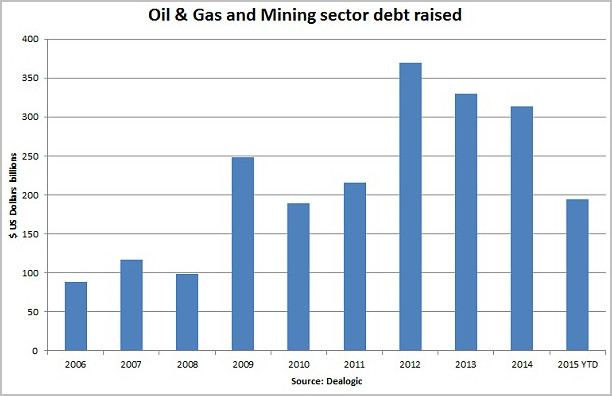

3、能源部门信贷危机

在全球资本市场曾经大力筹集数十亿美元贷款以为新矿山和油田开发提供资金,而如今这些矿山和油田面对矿石和石油价格低迷很难实现盈利。

随着石油和金属价格暴跌,许多开发项目都在亏损。为支持项目而贷的款现在都石沉大海,偿还之日遥遥无期。

没有谁能比美国页岩油气开采公司获得更真切的感受。暴跌的油价压榨着美国石油开采商的资金。过去五年垃圾债券的最大发行方的其中两家分别是美国石油、天然气勘探生产商契隆皮克能源公司和美国奥克拉荷马州的石油、天然气勘探生产商契萨皮克能源公司和加利福尼亚资源公司,由于恐慌笼罩着资本市场,这两家公司的债券价值将暴跌。

随着未来几年越来越多的债务需要进行再融资,信贷危机可能将迅速蔓延至其它产业。

4、多米诺骨牌开始接连倒下

全球经济的支柱现在开始崩塌。消耗大量产品的新兴市场的吞咽能力因货币贬值而被削弱。本应从西方国家手里接过经济增长火炬的金砖五国——巴西、俄罗斯、印度、中国和南非正处于不同程度的混乱状态。

各国央行们都迅速失去对市场的控制。中国股市已经历过动荡,中国被迫出手买入数十亿股票,及时避免了证券市场的灾难发生。希腊股市因该国经济逐渐停滞而陷入动荡,希腊正把玩着“退出欧元区”砝码。

今年年初,投资者们纷纷投资避险货币——瑞士法郎,但是由于1.1万亿欧元量化宽松政策使欧元贬值,瑞士央行被迫放弃为期四年的盯住欧元汇率机制。

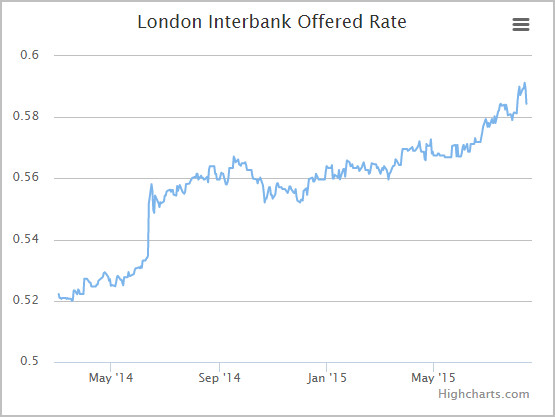

5、信贷市场倾翻

随着央行弹尽粮绝,信贷市场将不顾一切地寻求对风险进行再定价。作为英国银行对同业拆借的担心程度的指示器,伦敦同业拆借利率在过去12个月稳步上升。这个过程一部分是在为期六年的超级货币刺激政策后朝着正常定价风险的健康回归。然而,随着同业拆借的基本传输系统开始拉紧,未来六年依赖央行资金可能令信贷系统无法应对。

伦敦同业拆借利率

信贷投资者们通常比乐观的股票投资者们更善于风险定价。在美国,当标普500指数持续增长时,高息债券市场已经开始暴跌。

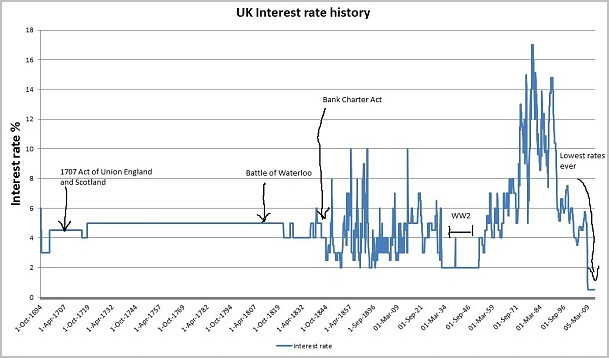

6、利率冲击

在美国和英国,利率已经被维持在低位长达近六年。美国有望率先行动,可能于今年年底开始把利率从现在的0-0.25%区间往上调。怀揣美元走强希望的投资者们已经开始买入美元。英国有望紧随美国之后上调利率。

比起美国,英国更该加息

MPC委员Kristin Forbes在《每日电讯报》的文章上指出,强势英镑以及人民币贬值之后从中国进口商品价格更为廉价将导致英国的通胀水平在一段时间内维持低位。而在通胀接近于零的情况下,没有理由等到通胀回升到2%之后再开始采取加息行动。等待过长的时间将对经济复苏造成危害,尤其在利率理应上升更快的情况下。不过Forbes也承认,很难预测究竟何时才是最佳的加息时间。

7、牛市持续时间位居纪录第三长

英国牛市已经持续了77个月,这轮牛市始于2009年3月。历史上仅有两次股市增长持续时间比这轮的长。一次是1929年股市大崩盘前夕,另一次是21世纪初互联网泡沫破裂前。

英国牛市已经持续了77个月

英国股市是美国大规模资产负债表扩张的受益方。自2008年以来,美国基础货币已经增长了四倍速多,从约8000万美元增长至超过4万亿美元。股市一直是基础货币膨胀的受益者,现在第三轮量化宽松政策结束,股市将陷入困境。

8、被高估的美国股市

自1882年以来仅有三次标普500指数的周期调整市盈率高于27.2

在美国,标普500指数的周期调整市盈率为27.2倍,比历史平均水平16.6高约64%。自1882年以来仅有三次标普500指数的周期调整市盈率高于这个平均水平,分别是1929年、2000年和2007年。(双刀)

风险提示:本文仅作为一般财经信息供读者参考,不代表凤凰iMarkets立场。本文或其任何部分不应被视为任何买卖的邀请或诱导。凤凰iMarkets不能保证文中信息的准确性、完整性和及时性,文中的任何错误都不能成为向凤凰iMarkets提起任何申诉的基础。![]()

[责任编辑:zhang_yuan]

免责声明:本文仅代表作者个人观点,与凤凰网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

近一年

13.92%

混合型-华安逆向策略

凤凰点评:

业绩长期领先,投资尖端行业。

网罗天下

凤凰财经官方微信

视频

-

李咏珍贵私人照曝光:24岁结婚照甜蜜青涩

播放数:145391

-

金庸去世享年94岁,三版“小龙女”李若彤刘亦菲陈妍希悼念

播放数:3277

-

章泽天棒球写真旧照曝光 穿清华校服肤白貌美嫩出水

播放数:143449

-

老年痴呆男子走失10天 在离家1公里工地与工人同住

播放数:165128

财富派

战火锻造的富兰克林家族

点击数:1378761

奥巴马拒住的酒店原来是中国人的

点击数:1398712

为什么这个90后是未来的扎克伯格?

点击数:1765508

陈曦:琴与弓的生活美学

点击数:1928339