陕煤发行遭机构冷对 6倍PE基金仍忧破发

据陕西煤业发行公告披露,在公司进行初步询价之后,共有174 个配售对象在规定的时间内通过上交所申购平台参与了初步询价报价,报价区间为1.95 元/股-6.30 元/股。公司最终对4.25 元/股价位上申报数量较小的三个报价单元按照相关规则进行了剔除,占本次初步询价申购总量的13.96%。

“没有最低,只有更低。”市场的冷淡正不断试探陕西煤业(601225.SH)的心理底线。与公司当初有意募资逾百亿元的美好蓝图相比,现实的残酷再一次浇醒了陕西煤业的美梦。

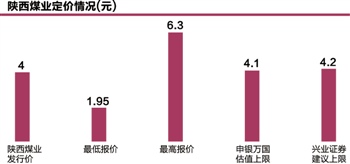

2014年1月16日,陕西煤业发布的首次公开发行A 股发行公告显示,经公司和联席主承销商根据初步询价结果,综合考虑公司基本面、所处行业、可比公司估值水平和市场环境等因素,协商确定本次发行价格为4.00元/股,网下发行不再进行累计投标询价。

若按4.00元/股的发行价格计算的话,公司对应发行后市盈率为6.23倍。截至2014 年1 月14 日,其所在行业为煤炭开采和洗选业(B06),中证指数有限公司发布的最近一个月行业平均静态市盈率为7.56 倍。

在陕西煤业发行一波三折背后,公司计划募集资金金额也在不断下调,从最初的172.51亿元,到如今仅能募集资金40亿元。

当天,广州一家基金公司人士就对本报记者直言,“我们就放弃了陕西煤业的网下询价,主要是不看好公司行业基本面。尽管公司每股发行价低至4元,但公司发行后市盈率仍与国内煤炭业“一哥”中国神华(601088.SH)动态市盈率基本接近。相比之下,这一定价并没有什么价格优势可言。

“目前,煤炭板块面临的负面因素较多,如焦煤、动力煤都在下跌,资源税从价计征预期较强,资金面偏紧,上半年经济走势不容乐观,料板块难有好的表现。”该人士声称,“现在二级市场低市盈率、低市净率的投资标的太多,再加上盘子大,上市后公司股票仍有破发的可能性。”

剔除率仅13.96%

据陕西煤业发行公告披露,在公司进行初步询价之后,共有174 个配售对象在规定的时间内通过上交所申购平台参与了初步询价报价,报价区间为1.95 元/股-6.30 元/股。公司最终对4.25 元/股价位上申报数量较小的三个报价单元按照相关规则进行了剔除,占本次初步询价申购总量的13.96%。

值得一提的是,如今公司10亿股A股发行计划成功与否还有待于战略配售投资者的认购情况是否顺利。在如今公司40亿元的募集计划中,战略配售就占据了“半壁江山”。

本报记者注意到,截至目前,已有两家公司出现在陕西煤业的战略配售者名单中。1月16日,湖北能源(000883.SZ)发布公告称,公司拟作为战略投资者以自有资金认购陕西煤业首次公开发行的股票,投资金额不超过6.7亿元。

早在1月10日,伊泰B(900948.SH)曾公告,公司将对陕西煤业进行战略投资,以3.50亿元认购相应股票,公司不参与其首次公开发行的询价过程,但接受最终的发行价格。公司承诺获配的股票自陕西煤业上市交易之日起12个月内不得出售。

此前,卖方研究机构发布的估值报告也表明,对于公司的低价发行也有所预计。申银万国周三指出,目前,可比动力煤公司2014年估值范围为6.5倍-12.9倍,由于陕西煤业成长性好于业内其他公司,陕西煤业的合理价格应该在3.28元-4.1元/股,对应2014年估值为8-10倍;同样,兴业证券给予陕西煤业2013年EPS以12倍市盈率估值,认为合理股价为4.4元,建议申购价格为3.9-4.2元。

公募、社保冷对发行

公司网下询价更是不受机构待见,特别是参与网下询价的公募基金和社保基金组合更是冷清。与其他新股动辙几百只公募基金和几十只社保组合蜂拥而上不同的是,参与陕西煤业网下询价的分别仅有34只公募基金和4只社保基金组合。其中,4个社保基金组合分别为全国社保基金五零四组合、全国社保基金四一二组合、全国社保基金四零五组合和全国社保基金一一三组合。

从网下询价来看,公募基金和社保基金组合报价也基本在4元以下。仅国联安德盛安心成长一只基金的报价在4.00元以上,其最高报价为4.50元,拟申购7000万股;报价最低的长城保本混合的最高申报价也仅2.34元。

同样,在社保基金组合中,仅全国社保基金五零四组合有一个报价落在了发行价上,为4.20元,拟申购3000万股;而出价最低的全国社保基金一一三组合报价仅有2.50元。

对此,前述基金公司人士感叹,“此一时,彼一时”。陕西煤业现在的冷清与中国神华当初发行时的火爆简直不可同日而语。2007年10月9日,中国神华以36.99元/股的高价发行上市,对应发行后市盈率高达44.76倍。

彼时,中国股市指数正在冲向6000点的狂欢路上,煤炭价格也从2007年年初600元左右迅速上涨到1000元/吨的历史高位。最高时,中国神华二级市场股价也曾摸高到94.88元。

反过来,对陕西煤业而言,远没有中国神华如此幸运。自从公司IPO申请于2011年8月获准以来,煤炭价格和A股市场均告大幅下挫。

统计数据表明,我国煤炭行业经历了2002-2012年的上涨周期后,自2012年5月以来进入了新的下跌周期。以秦皇岛煤价5500大卡山西优混煤平仓价为例,其价格从2011年11月的855元/吨的高位大幅下跌至2013年10月的530元/吨,一年之内急跌近四成。

此前,陕西煤业预计2013 年度归属母公司股东净利润较2012 年度下滑42%-45%。2012年,公司实现净利润53.64亿元。

“近两年,煤炭行业进入了深度调整期,煤价大幅下降,煤企效益大幅下滑。实事求是地讲,陕西煤业也不例外。但是,在行业不少企业经营十分困难甚至亏损的情况下,公司还是表现出了较强的竞争优势。”当天,陕西煤业内部人士也表示。

对于此次募资不足存在的资金缺口,公司方面表示将通过银行贷款等方式,自筹资金解决。值得一提的是,由于对外融资大量增加,导致公司财务费用急速上升。2012年公司财务费用较2011年增加15585.99万元,增加70.81%。截至2013年上半年,公司财务费用进一步飙升,半年之内,公司财务费用已超过2012年全年的总金额,达37672.48万元。(编辑 陈昊旻)![]()

相关专题:IPO正式重启

免责声明:本文仅代表作者个人观点,与凤凰网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

湖北一男子持刀拒捕捅伤多人被击毙

04/21 07:02

04/21 07:02

04/21 07:02

04/21 06:49

04/21 11:28

网罗天下

频道推荐

智能推荐

凤凰财经官方微信

财富派

视频

-

实拍日本“最美玩家”打街霸

播放数:194353

-

国行版索尼PS4主机开封仪式

播放数:124395

-

越南小哥用生命Cosplay火女

播放数:173975

-

杨幂代言手游拍广告曝光素颜脸

播放数:82180