4新股“抽血”超1200亿 机构“意外入围”忙筹资

“今天要在交易所大量借回购了,繁忙的一天。”6月17日一早,一位保险公司的投资经理赵明(化名)发现其管理的保险账户在3只新股入围后,第一反应是17日的重点就是筹集资金。

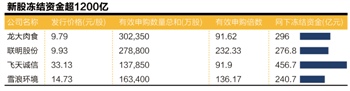

6月17日,龙大肉食、联明股份、雪浪环境、飞天诚信4只新股公布发行公告,网下打新的机构入围名单出炉。

“我报了4个,有3个都入围了。”6月17日一早,一位保险投资经理查阅公告后颇为震惊。他压根没想到,IPO第二季,机构打新入围如此容易。

“幸福来得如此突然”,但随之而来要面对的是筹集资金应付缴款的烦恼。

根据发行公告,入围机构可按报价时提交的可申购数量参与网下申购,但必须在6月18日下午15点前按确定的发行价格与申购数量的乘积全额缴纳申购款。

“当时询价时根本没想到会中这么多,现在手头的现金头寸不够,今天要大量在交易所借回购了。”前述保险投资经理在17日早上8点30分时向21世纪经济报道记者表示。

6月17日,入围的询价机构纷纷通过质押债券或抛售股票的方式筹集资金。而根据4只新股公布的网下有效认购数量,机构合计需筹集的资金额超过1200亿元。

机构忙筹资

“今天要在交易所大量借回购了,繁忙的一天。”6月17日一早,一位保险公司的投资经理赵明(化名)发现其管理的保险账户在3只新股入围后,第一反应是17日的重点就是筹集资金。

以联明股份为例,其管理的某个账户申购的数量是1200万股,发行定价为9.93元/股,就需准备现金1.19亿元。

赵明将三只新股所需资金计算好之后,就将数据提交给债券基金经理和交易员,由他们通过交易所或者是银行间市场质押债券的方式借钱。

“保险账户超过50%的比例是债券,20%-30%是定期存款,10%是股票。”赵明介绍,打新股期间,交易所回购利率会大幅攀升,银行间市场的利率波动较小。

因此,首选的借钱渠道是通过银行间市场拆借。

一位债券基金经理告诉记者,17日当天,银行间市场的拆借利率约为3.1%,价格并没大幅上行,但借钱额度比较紧张。

“借钱需要找交易对手,但今天借的人很多,每一家能分到的钱就少很多。”他说。

如果银行间市场无法借到足够的资金,有些机构只能通过交易所回购借钱。

“我们在交易所回购主要是借期限为3天和7天的资金。按新股冻结资金周期,借3天就足够了。但如果单借一个品种,容易把利率打得很高。”赵明表示。

交易所公开数据显示,6月17日,GC007、GC003的成交大幅放量。GC003的成交价由早上开盘时的5.019%一路攀升至下午2点时的8.005%。GC007的价格也由开盘时的3.851%上行,最高达5.90%。

据21世纪经济报道记者了解,6月17日,忙着通过债券质押回购筹集资金的并非只有保险资金一类机构。券商自营账户、公募基金管理的社保基金账户、企业年金账户等的机构们同样在忙着借钱。

“社保基金、券商自营、企业年金这些账户的特点是大部分资金配置在固定收益,比如债券和银行存款,小比例配在股市。现在新股报价入围,就得靠质押债券来借钱。”一位管理社保账户的基金经理介绍。

除借钱外,还有询价机构通过抛售股票的方式准备现金头寸。

“我们有一只基金的现金头寸不够,今天卖了一些股票来准备头寸。不过,还不算是很紧张。”一家大型基金公司投资人士向记者透露,17日股市下跌,很大一部分原因是询价机构抛售部分股票,以筹集资金缴款。

深圳一位基金经理对记者表示,“询价时是按申购上限的数量报的,根本没想到会中这么多。现在要全额缴款,肯定要卖股票。”

6月17日下午,通过不同的渠道,询价机构们终于准备好了足够的现金头寸。

“下午4点就把钱借齐了。”赵明说。6月13日参与首批新股询价时,他曾向债券基金经理询问最大的借钱额度,再以这上限申报股数。

“保监会规定债券资产的最大杠杆不能超过140%,如果当时采用的是超额申购策略,现在入围要缴款,又借不到这么多钱,就麻烦了。”赵明称,万一出现无法通过债券市场筹集资金的情况,则只能向集团申请调度资金。

机构找钱忙,主要是由于首批新股的入围率远超出他们的预期。

“我报了3个,中了2个,入围率比一季度高很多。”北京一位混合型基金经理向记者坦言,参与询价时,他压根没想到会“中这么多”。

深圳一位基金经理参与了3只新股的询价,也有两只入围。关键的一点是,这两只新股当时都是以网下申购数量上限报价,总共需要缴款4.99亿元。

“询价时判断中1只就不错了,报价不入围不用缴款,也就没严格计算账上可动用的现金头寸。”前述深圳基金经理表示,有很多机构跟他一样,没有预估到会有这么高的入围率。

批量询价机构在新股网下询价阶段入围,源于二季度新股发行制度的修改。

3月21日,证监会在《进一步完善新股改革制度》中指出,网下申购中签机构家数只设下限,不设上限。

该规定显示,公开发行股票数量4亿股(含)以下的,有效投资者报价数量不少于10家。而一季度时,这一规定为有效投资者报价家数为不少于10家,不多于20家。

对此,询价机构即理解为网下获配的机构家数大大增加,如入围家数会增加至30家。但他们没料到的是,入围家数会超过100家。

联明股份发行公告显示,有效报价的询价机构有137家,有效报价的配售对象总共有451家。这意味着有451只产品或资管计划入围。

飞天诚信有效报价对象亦有69家,总共有249只产品入围。雪浪环境的入围家数是59家,入围产品数达到171个。龙大肉食的有效报价机构是58家,但入围产品数目有243只。

“这么多机构入围,每一家机构能分到的就是散户的量,感觉就跟撒胡椒面一样,每一家都分一点点,中签率还不到1%。”前述北京一位混合型基金经理表示。

伴随批量机构入围的是,询价机构在网下新股的有效认购倍数达到百倍以上。

21世纪经济报道记者根据发行公告统计,龙大肉食、飞天诚信、雪浪环境、联明股份的有效申购倍数分别为91.62倍、91.9倍、136.17倍、232.33倍。

有效申购倍数是指机构网下申购数量的总和占网下发行总量的倍数。例如联明股份网下发行股份数是1200万股,机构有效申购数量是27.88亿股,则有效申购倍数为232.33倍。

相比一季度,新股网下部分的有效申购倍数暴增了10倍以上。

“一季度发行的48只新股,从网下回拨到往上前,平均有效认购倍数4.45倍;回拨以后,这一数字是9.32倍。”申银万国新股研究员林瑾指出,一季度入围机构在新股的平均中签率达到10.72%。

以目前4只新股披露的有效认购倍数来计算,龙大肉食、飞天诚信、雪浪环境、联明股份的中签率分别只有1.09%、1.08%、0.73%、0.43%。(编辑 郑世凤)![]()

相关专题:IPO正式重启

免责声明:本文仅代表作者个人观点,与凤凰网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

29岁小伙恋上62岁老太 称做梦都梦到她

04/13 08:36

04/13 08:36

04/13 08:38

04/13 08:37

04/13 08:37

网罗天下

频道推荐

智能推荐

凤凰财经官方微信

财富派

视频

-

实拍日本“最美玩家”打街霸

播放数:194353

-

国行版索尼PS4主机开封仪式

播放数:124395

-

越南小哥用生命Cosplay火女

播放数:173975

-

杨幂代言手游拍广告曝光素颜脸

播放数:82180