细数打新途中的绊脚石

据北京商报记者统计,首批发行的4只新股的平均剔除率为18.68%,相当于近两成参与报价的机构投资者会被剔除。在如今基本可以算出新股发行价的情况下,因报价失算惨遭剔除的机构可能会越来越少,这也意味着,这块绊脚石的阻力将逐渐被弱化。

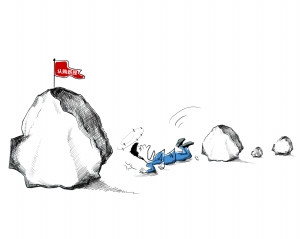

当IPO撞上世界杯,6月便成了球迷和打新投资者的狂欢月,与世界杯连曝大冷门异曲同工的是,那些为打新吹响集结号的各路投资者,不但要面对低到离谱的中签率,更遭遇到防不胜防的绊脚石。

1. 银行堵单致申购失败

对于打新的机构投资者来说,最痛苦的事情可能不是在全民认购新股的浪潮中没有中签,而是眼看着已经获得配股却无法缴款。

钱都备好了怎么会无法缴款呢?这听起来有些不可思议,然而在本轮IPO第一批新股的打新途中,确实有机构遇到了这种让人着急的情况。此事发生的时间是6月18日,当时正值龙大肉食、联明股份、雪浪环境和飞天诚信这4只新股网下申购的缴款截止日,据市场传言,因某大型银行的交易系统在当日出现故障,几十个打新机构的资金账户未能成功划款,以致于这些机构的申购以失败告终。

事实上,本批新股的网下申购结果也从侧面印证了这一事件。北京商报记者注意到,龙大肉食、雪浪环境和飞天诚信这3只新股竟然齐刷刷地出现十余家机构因申购资金不足而导致认购新股失败的状况,在过往的IPO过程中,这种情况并不多见,毕竟打新几乎是稳赚的买卖,况且机构投资者为了打新通常都会早早地备好申购资金。

在这块绊脚石的阻碍中,最倒霉的可能莫过于嘉实基金,首批发行的4股就有3只网下申购结果显示其因“申购资金不足”被视为无效申购者,共殃及旗下的13只基金产品。另外,中国人保资产管理公司、太平洋资产管理公司、中国华电集团资本控股公司、华泰柏瑞基金等机构也都不约而同地出现“申购资金不足”的情况。

2. 股市大跌致市值不足

个人投资者也有苦恼,他们遭遇的打新绊脚石则和股市的涨跌有关。

按照新规,个人投资者参与打新必须与其持有的市值挂钩,上交所的投资者每1万元的市值可申购一个申购单位的新股,每一个申购单位为1000股;深交所的投资者每5000元的市值可申购一个申购单位的新股,每个申购单位为500股,同时两家交易所均规定了参与网上申购的投资者的认购上限,最高不得超过当次网上初始发行股数的千分之一,且不得超过9999.9万股。也就是说,个人投资者有没有资格参与打新、能在打新时申购多少股票都得由其本人持有的股票市值说了算。

散户王先生就碰到了市值突然不足的情况。根据新股申购规则,投资者持有市值的计算口径为T-2 日前20 个交易日(T为网上申购日)的日均持有市值。为了也能在打新大潮中分得一杯羹,早前已从股市中抽出身来的王先生近日又购买了1只深交所的股票,凑足了日均为1万元的市值,他的目标是要认购将于今日(23日)网上申购的新股一心堂。谁知,新股还没有来得及认购,王先生持有的日均市值却不足1万元了,6月17日-19日大盘的暴跌已让他的股票市值蒸发超过10%。无奈之下,王先生只好赶紧再次买入一些股票以补足市值。他告诉北京商报记者,若不是这几天他时刻关注着市值的变化,恐怕就要因此错失申购一心堂的机会了。

或许不少投资者都有和王先生一样的遭遇,因为6月17日-19日股市连续大跌已让上证指数累计跌了3%,让创业板跌了5.38%,市值蒸发显然已是大概率事件。从理论上说,资金实力较为雄厚的个人投资者如果市值出现蒸发,就意味着可能申购不了原来预想中的那些数量;而普通的小股户则可能因此丧失打新的资格。

3. 与承销商有关联会被拒

虽然机构投资者拥有资金、通道等优势,但从目前的情况来看,机构打新面临的绊脚石也是最多的。按照新规,只要与承销商存在关联的机构,哪怕是参与了报价和认购,也依然会被拒之门外,并将没有资格获得配股。

那么,怎样的关系是关联关系?按照相关规定,若某机构投资者是过去6个月内与主承销商存在保荐、承销业务关系公司的持股5%以上的股东,那它将被视为发行人的关联方。

北京商报记者注意到,在首批发行的4只新股中,就有多家机构因与主承销商存在关联关系而在打新途中折戟,因此与申购该只新股失之交臂。其中,有8家机构的报价在飞天诚信的询价中被确定为无效报价,它们被核查出是主承销商国信证券的关联方,具体为工银瑞信基金、新华基金、民生加银基金、广发证券、宝盈基金、华安基金、天弘基金和平安大华基金。另外,国信证券主承销的龙大肉食也有7家参与报价的机构投资者无缘申购该只新股,他们也是本次发行的关联方,具体为工银瑞信基金、新华基金、民生加银基金、广发证券、宝盈基金管理、平安大华基金和华安基金。

4. 报价失算惨遭剔除

阻碍投资者打新的绊脚石远不止于上述这些,尤其是对于机构投资者而言,如果在网下申购时报价失算,则可能会面临被剔除的风险,并将因此没有资格参与配股。

为了符合不得出现“三高”现象的上市规则,发行人和主承销商一般会根据网下投资者的报价情况,剔除申购总量中报价最高的部分,剔除的比例各不相同。也就是说,如果机构在报价时报高了,则很可能会遭遇被剔除的命运,所以,如何进行合理报价也是在考验着打新的机构,就看它们能否成功绕过这块绊脚石。

据北京商报记者统计,首批发行的4只新股的平均剔除率为18.68%,相当于近两成参与报价的机构投资者会被剔除。以龙大肉食为例,该股的剔除率为13.99%,其将报价为9.8元及以上的申购报价作为最高报价部分予以剔除。北京商报记者注意到,在龙大肉食询价中被剔除的机构里,最为显眼的是宝盈基金,该公司旗下共有6只基金参与了报价和申购,而与其他机构不同的是,它们是为数不多的将龙大肉食的价格报出了10元以上的机构,其给出的报价是12.06元/股,高出该股发行价的23.06%。

当然,在如今基本可以算出新股发行价的情况下,因报价失算惨遭剔除的机构可能会越来越少,这也意味着,这块绊脚石的阻力将逐渐被弱化。

相关专题:IPO正式重启

免责声明:本文仅代表作者个人观点,与凤凰网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

29岁小伙恋上62岁老太 称做梦都梦到她

04/13 08:36

04/13 08:36

04/13 08:38

04/13 08:37

04/13 08:37

网罗天下

频道推荐

智能推荐

凤凰财经官方微信

财富派

视频

-

实拍日本“最美玩家”打街霸

播放数:194353

-

国行版索尼PS4主机开封仪式

播放数:124395

-

越南小哥用生命Cosplay火女

播放数:173975

-

杨幂代言手游拍广告曝光素颜脸

播放数:82180