中石化销售公司引资千亿或上市 国寿腾讯出百亿

2014年09月15日 08:13

来源:凤凰财经综合

【相关推荐】

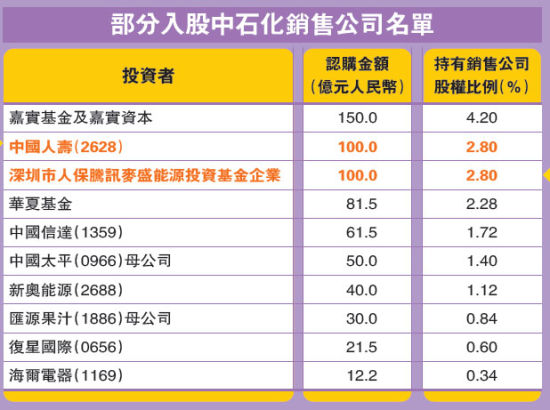

部分入股中石化销售公司名单。图片来源香港明报财经

凤凰财经综合讯 据香港明报财经报道,中国石化(0386)出售经营下游业务销售公司三成股权一事,投资者名单昨晚终公布,以中国人寿(2628)、腾讯(0700)及两大基金公司嘉实与华夏为首,共25名投资者认购总值1070.94亿元(人民币,下同)股权,相当于销售公司历史市盈率13.8倍,与市场早前预计相若。分析料待各合作方入股、协同效应出现后,中石化销售公司的下一站便是上市。

中石化董事长傅成玉早前曾表示,共有37个财团入围第二轮竞投,意谓这次共筛走12个财团。筛选准则是国内投资者优先,这次亦只有新加坡私募股权基金RRJ旗下的Kingsbridge Asset一家国外投资者将认购36亿元,早前曾传出有份的加拿大零售商Alimentation Couche-Tard则不在名单之中。

复星汇源亦上榜

另一个准则是产业投资者优先,傅成玉曾表明销售公司的油站业务是个‘金矿’,可发掘更多非油品商机,这次入围名单亦只有新奥能源(2688)一家能源企业,其余如中国人寿、中国信达(1359)、中国太保(0996)母公司太保集团、国内著名基金厚朴资本、嘉实与华夏等19名投资者,都是从事保险及投资管理的金融类企业。

而早前已与中石化销售公司签署合作协议的腾讯(0700)、海尔电器(1169)、复星国际(0656)及汇源果汁(1886)都在名单之中。

野村国际油气研究主管关荣乐认为,现时销售公司非油品业务收入占总收入不到1%,估计在引入不同领域投资者后,非油品业务的占比可在一两年后增至10%,预计中石化届时才会以更高估值把销售公司上市。

为上市留伏笔估值3571亿

事实上,是次交易协议亦为日后上市留下伏笔,协议中指出,投资者在销售公司上市完成后1年内,不得转让所持有的股份。另外,在销售公司上市前,中石化持股的比例不能低于51%。

按是次交易中石化以1071亿元作价,出售29.99%股权,销售公司估值相当于3571亿元,有中资分析员指出,13.8倍的历史市盈率与集团目标的13至15倍相若,但由于中石化的股价已反映此因素,不少长线基金正沽货获利,估计其股价会持续有沽压。

关荣乐则认为,13.8倍历史市盈率,高于外国大部分油站业务的10至11倍,亦比中石化的10倍高,估计中石化估值会因此被调高,股价有超过20%的潜在升幅。![]()

免责声明:本文仅代表作者个人观点,与凤凰网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

近一年

13.92%

混合型-华安逆向策略

凤凰点评:

业绩长期领先,投资尖端行业。

29岁小伙恋上62岁老太 称做梦都梦到她

04/13 08:36

04/13 08:36

04/13 08:38

04/13 08:37

04/13 08:37

网罗天下

频道推荐

智能推荐

凤凰财经官方微信

财富派

视频

-

实拍日本“最美玩家”打街霸

播放数:194353

-

国行版索尼PS4主机开封仪式

播放数:124395

-

越南小哥用生命Cosplay火女

播放数:173975

-

杨幂代言手游拍广告曝光素颜脸

播放数:82180