高盛:看涨股市的人漏掉了一个最大的风险

2016年03月15日 11:11

来源:凤凰国际iMarkets

2015年以及2016年的前几个星期,低油价伴随的是低国债收益率以及美国增长预期的下调,这促进了增长类股票和防御性股票的表现。原油价格的反弹是不可持续的。实际上,原油价格的反弹会给消除近期原油供应不平衡打来反作用。

【推荐阅读】

上周美国股市经过了“重新评估”之后出现了暴涨。与此同时,欧央行的“火箭炮”(指刺激政策)对风险性资产来说也显得颇具刺激作用。在这样的情况下,考虑到高盛对标普500指数目标的年末预期是2100点,你可能会认为高盛会对市场的暴涨和欧央行的刺激政策感到高兴。然而,令人奇怪的是,高盛的反应很严肃,就像美国银行一样。高盛没有陷入能源,动量和公司债务相关风险释放出来的市场暴涨的欢喜中。相反,高盛的首席策略师大卫-科斯丁(David Kostin)表示,市场的反弹并不会持续,因为市场的反弹基于的是资产负债表比较疲弱的公司。并且美联储将会重新回到更加鹰派的立场上来,一旦美联储本周回到鹰派立场,美元将会上涨,而能源类和动量类股票都会继续下行。

注:经济学家和策略师们预期,本周,美联储官员们可能会对美国的经济和就业市场发出略偏鹰派的信号,同时在利率政策方面不做出承诺,并/或采取“观望态度”。

科斯丁称,最近价值对动量因素的重新正常化很大程度上是站在了油价回升的背上:

上周早些时候,大宗商品价格,尤其是原油在市场动量上引起了极大的波动,而动量因素一直是投资者关注的焦点。2015年高盛的动量因素上涨了31%,然而2016年到现在为止,动量因素已经下跌了5%,动量因素的波动性也攀升到了自2009年以来的最高水平。仅仅是这个月,动量因素的日间交易收益就下跌到了自1980年以来的第二个百分位(-3%)和第99个百分位(+5%)。目前,在动量因素的下跌中,能源公司的原因占到了25%。自2月11日抵达26美元每桶的底位以来,西德克萨斯轻质原油已经上涨了12美元每桶(44%),让标普500指数能源行业股票以265个基点的优势跑赢了大盘(12%对9%)。

市场上这种前所未有的移动让很多人猝不及防:

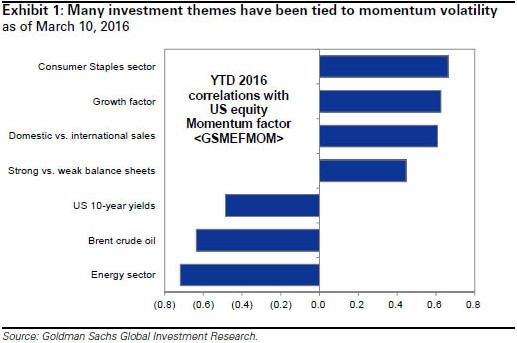

在动量的旋转周期中,主要宏观趋势之间的相关性成为了许多颇受市场欢迎的投资主题。2015年以及2016年的前几个星期,低油价伴随的是低国债收益率以及美国增长预期的下调,这促进了增长类股票和防御性股票的表现,压制了银行类股票的表现。同时,美元(通常与油价呈负相关)升值近15%,给美国经济带来了不利因素。对经济增长的担心与低油价结合到了一起,把信贷息差扩展到了萧条的水平。这样的情况会给那些有强劲资产负债表依托的股票带来好处。而最近几周以来,这些趋势出现了剧烈的反转(参见下图)

截至2016年3月10日,许多投资主题都是以动量波动性连在一起的

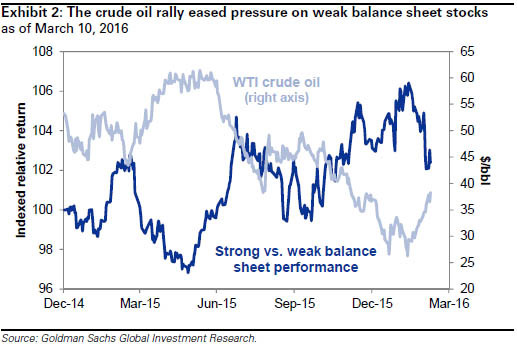

截至2016年3月10日,原油价格的反弹缓解了那些资产负债表疲弱股票的压力

科斯丁警告称,正如杰夫-库里本周早些时候警告的一样,原油价格的反弹是不可持续的。实际上,原油价格的反弹会给消除近期原油供应不平衡打来反作用,因为熊市反弹把油价推得越高,更多的原油产量便会上线,最终让沙特“清除”页岩油的目的化为泡影,还有可能让沙特重新增大产量。

高盛的大宗商品策略师认为,大宗商品价格的暴涨是不成熟的,是不可持续的。他们认为一段持续时间更长的低价格是很必要的。这能产生金融压力,从而导致供应的削减,让市场重获平衡,并最终带来可持续的油价反弹。策略师们继续预期原油市场走势不明朗,但仍然会充满波动性,2016年第二季度原油的价格有可能会在25美元每桶到45美元每桶之间。

现在让我们回到文章的要点:投资者并没有把高盛的观点考虑进去:美联储重返鹰派立场,美元继续走强。

在投资者关注原油和欧央行的时候,他们忽略了目前最大的宏观市场风险——以及机会——美联储。本周三,美联储市场公开委员会将会宣布利率决定,调整其预期和举行新闻发布会。虽然高盛的经济学家预期利率将保持不变,一个可以信服的观点是,美联储公开市场委员会会继续行走在其原先规划好的路径上。失业率在4.9%,核心通胀率出现了上涨,2月份个人消费支出上涨了1.7%。我们的经济学家预期2016年美联储会把利率提升25个基点。虽然美联储位于其双重目标的攻击距离内,但投资者却并不相信这个预测。目前联邦基金期货价格预示的美联储6月份升息的可能性不足50%,到2017年年末时可能仅仅只会出现两次升息。

图:市场认为到2017年年末,美联储仅仅只会进行两次升息

重点在于:市场对美联储紧缩路径的最终接受会导致一部分动量交易继续进行,另外一部分动量交易则会得到开展。

换句话说,2月份在电梯快速下降后,我们又乘坐电梯快速上升,1月份早些时候也是如此,正如电梯的升降一样,这整一个过程会重复,尤其是更加强劲的美元会导致中国央行的还击。也就是说:

在美联储与欧央行和日本央行的政策分歧比对,这应该会推高美元,让那些面向国内的美国股票获益。高盛的外汇策略师预期政策分歧和利率差别会在今年内把美元推高8%。

谁知道呢,也许高盛外汇策略师罗宾-布鲁克斯(Robin Brooks)的预测会是正确的。

至于科斯丁的预测…

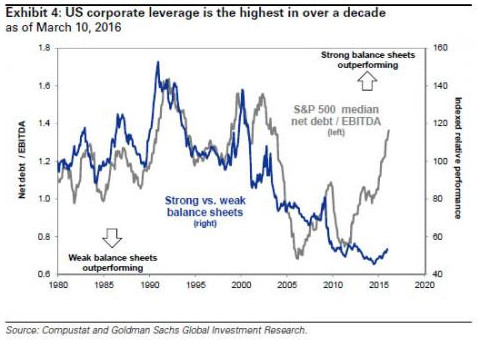

高盛预期美联储收紧政策以及更低的原油价格会让具有强劲资产负债表的股票表现继续其上行的动量。随着量化宽松结束,资产负债表强劲股票的表现会优于资产负债表疲弱的股票。高盛认为,随着美联储货币政策正常化进程,并且考虑到标普指数中中位股票的杠杆率已经处在了十年来的最高位,资产负债表强劲股票的表现趋势会继续。

图:截至2016年3月10日,美国公司的杠杆率是十多年来最高的。

高盛警告的是市场接近记录高位的杠杆率(再加上欧央行释放的债务回购渠道),事情离失去控制不远了。

总结一下:

虽然最近的原油价格反弹收紧了信贷息差,缓解了资产负债表疲弱股票的压力,高盛预期,随着周期成熟,高杠杆和紧缩的金融条件会支撑起资产负债表强劲的股票。高盛大宗商品策略师预期的原油价格反转会让这一势头加快。

那么这种情况中该如何交易?对那些弱化高盛影响的投资者来说,这意味着购买动量股票,售出价值类股票;对那些认为市场将最终取决于基本面的投资者来说,淡化动量和能源反弹的时间来了,最好的交易是去做多净债务较少的公司,做空那些杠杆还会继续升高的公司,因为这些公司还会经历一年以债务提供资金的股票回购时期。

然而,上述交易策略的问题是:在欧央行决定开始购买公司债务前,上述交易策略带来效果很容易。现在,由于欧央行在增援债券发行方,另外一轮即将推出的央行干预更会在基础面和中央计划之间造成分歧,欧央行对债券发行方的增援肯定会给资产负债表疲弱的公司带来更好的表现。(双刀)

炒股亏了怎么办?看这里,无论你炒A股、美股、黄金还是外汇,在这里能够获得最精准的投资情报。关注微信公众号【华尔街情报】(微信号:iMarkets)

交易累了怎么办?看这里,汇聚全球知名媒体头条,拓宽投资者交易视野。能赚钱的头条才是真头条。关注微信公众号【今日全球头条】(微信号:ifeng_igold)

[责任编辑:张园 PF017]

责任编辑:张园 PF017

免责声明:本文仅代表作者个人观点,与凤凰网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

网罗天下

凤凰财经官方微信

视频

-

李咏珍贵私人照曝光:24岁结婚照甜蜜青涩

播放数:145391

-

金庸去世享年94岁,三版“小龙女”李若彤刘亦菲陈妍希悼念

播放数:3277

-

章泽天棒球写真旧照曝光 穿清华校服肤白貌美嫩出水

播放数:143449

-

老年痴呆男子走失10天 在离家1公里工地与工人同住

播放数:165128

财富派

战火锻造的富兰克林家族

点击数:1378761

奥巴马拒住的酒店原来是中国人的

点击数:1398712

为什么这个90后是未来的扎克伯格?

点击数:1765508

陈曦:琴与弓的生活美学

点击数:1928339

图片新闻