为什么那些看好黄金的人物都败了?

2014年12月05日 09:31

来源:证券时报

作者:魏书光

瑞士央行的资产分配到每个瑞士人手中就是人均6.28万美元,是中国央行资产分配给中国国民人均量的15倍,是欧洲央行分配给欧洲国民人均量的8倍,是日本央行量化宽松(QE)之后分配给日本国民的3倍。此次公投的起因也正是对这种国家资产负债表疯狂扩张的担心,虽然公投的结果显示,多数瑞士国民对目前货币宽松状况是习以为常的。

原题:黄金挑战央行货币政策之路仍漫长

证券时报记者魏书光

随着瑞士黄金公投最终以失败告终,金本位回归的梦想破灭。但是由此带来的问题惹人思考,在全球债务问题日益突出的今天,黄金应该具备什么样的地位?

值得注意的是,在此次瑞士公投的最终投票结果中,反对公投内容的占到78%之多,这和此前的几次民调相比都增加了许多。这表明的是,瑞士人民对瑞士央行还是非常有信心,瑞士央行不需要强制规定在储备中存有20%的黄金,表明瑞士人认为目前的宽松政策是完全合理的,表明了对于市场出现更深一步通缩的担忧。

这样的担心不仅仅是在瑞士,全球其他经济体也存在类似的担忧。

没有货币宽松的全球经济增长正在慢慢变得遥不可及,但是持续6年的宽松货币政策,其实是在透支各国政府的信用,是在没有真金白银储备的情况下印钞票,让人们担心钞票不值钱。

从各国的资产负债表情况来看,2008年金融危机后至今,都出现了大幅膨胀的情况,瑞士央行尤甚。瑞士央行的资产分配到每个瑞士人手中就是人均6.28万美元,是中国央行资产分配给中国国民人均量的15倍,是欧洲央行分配给欧洲国民人均量的8倍,是日本央行量化宽松(QE)之后分配给日本国民的3倍。

此次公投的起因也正是对这种国家资产负债表疯狂扩张的担心,虽然公投的结果显示,多数瑞士国民对目前货币宽松状况是习以为常的。瑞士公民普遍认为,黄金不能将经济从通缩和经济衰退中拯救起来,面对越来越持久的通缩局面,可能越来越依赖宽松。

从日本的例子来看,需要更多的QE来刺激资产价格并且推动通胀。针对此,前美联储主席格林斯潘近日就认为,全球存在“非常严重的”债务问题,退出量化宽松政策的美国经济必然会出现混乱,投资者应该大量增持黄金。

这句话的潜台词是,美联储的资产负债表是一堆导火索,债台高筑的政府有动机通过货币贬值或其他手段来降低负债价值,现在还没有引燃,但最后通胀必定会上涨。的确,作为一种法定的商品货币,黄金有可能在其他货币贬值或失去信用的时候出现升值。考虑到全球央行近年来印钱的庞大规模以及通缩的结果,黄金挑战货币政策之路仍然漫长,且考验市场的长期耐心。

亚洲地区的买家将实物黄金作为储值的工具,而花旗集团的经济学家Willem Buiter却把黄金称为延续了6000年的毫无价值的泡沫。

在西方制裁措施和油价重跌的双重打压下,俄罗斯经济近期陷于内外交困的境地,该国货币卢布相对美元汇价今年蒸发30%,在此状况下,俄罗斯政府可能考虑剑走偏锋,通过调整货币体系结构来寻求绝地逢生的机会。有业内专家指出,为摆脱当前困境,俄罗斯政府可能会考虑重新将其货币汇率与黄金价格挂钩,或者效仿中国香港的做法设立单一盯住式的外汇管理局体系来应对货币危机。

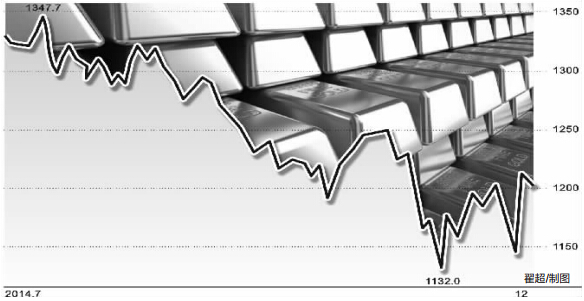

必须提到一点,格林斯潘退休后,一直担任2008年金融危机当中爆发的对冲基金大佬保尔森的首席顾问。保尔森在2010年成立了保尔森黄金基金,主要投资于黄金衍生品及其他与黄金相关的投资产品。保尔森一直看多黄金,认为在通胀压力、经济增长放缓及债市疲弱的多重因素下,金价有望升至每盎司2400美元至4000美元。然而,事与愿违,该基金至今的业绩已出现了接近50%的下跌。![]()

免责声明:本文仅代表作者个人观点,与凤凰网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

近一年

13.92%

混合型-华安逆向策略

凤凰点评:

业绩长期领先,投资尖端行业。

网罗天下

凤凰财经官方微信

财富派

战火锻造的富兰克林家族

点击数:1378761

奥巴马拒住的酒店原来是中国人的

点击数:1398712

为什么这个90后是未来的扎克伯格?

点击数:1765508

陈曦:琴与弓的生活美学

点击数:1928339

图片新闻

视频

-

李咏珍贵私人照曝光:24岁结婚照甜蜜青涩

播放数:145391

-

金庸去世享年94岁,三版“小龙女”李若彤刘亦菲陈妍希悼念

播放数:3277

-

章泽天棒球写真旧照曝光 穿清华校服肤白貌美嫩出水

播放数:143449

-

老年痴呆男子走失10天 在离家1公里工地与工人同住

播放数:165128