银行反腐一个多月3高管落马 吃贷款回扣已成行业惯例

2015年02月11日 02:24

来源:新京报

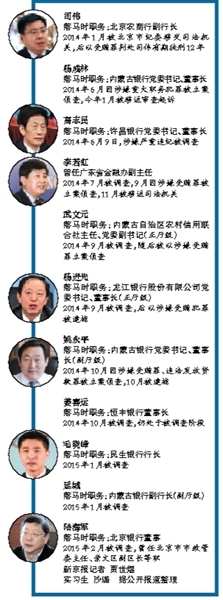

2015年开年以来,短短一个月左右的时间里,已有3名银行高管接受组织调查(不包括支行、分行高管)。与去年落马8名银行高管的速度相比,银行业反腐今年明显提速。

继民生银行原行长毛晓峰被查之后,2月3日,京能集团原董事长、北京银行董事陆海军涉嫌严重违纪被调查。这是2015年以来,第3名落马的行长、董事级别的银行高管。

新京报记者统计发现,2014年,共有8名行长、董事级别的银行高管(不包括支行行长)落马。2015年以来,已有3名行长、董事级别的银行高管被查(不包括支行行长)。

专家分析称,银行业反腐的速度正在加快。在金融领域乃至经济领域中,总资产超过160万亿元的银行业占据着至关重要的地位。由于银行业掌握资金放贷,在资金供求关系中往往处于强势地位,更要加大力度进行反腐。

落马高管多为地方厅官

将舆论对银行系统腐败的关注推向顶点的毛晓峰,并不是2015开年来落马的首个银行高管。1月8日,内蒙古自治区检察院官微发布消息,7日,该院依法对涉嫌受贿犯罪的内蒙古银行副行长延城(副厅级)决定逮捕。

延城已是内蒙古银行七个月以来被查的第三位厅级干部。此前,内蒙古银行原党委书记、董事长杨成林(正厅级),内蒙古银行党委书记、董事长姚永平(副厅级)均被当地检察机关立案侦查。

在2014年至今落马的11名行长、董事级别的银行高管中,多为地方银行高管,涉及城市商业银行、农村商业银行和股份制商业银行。

值得注意的是,落马的地方高管中,半数以上为厅级官员,其中多人有在当地党政系统任职经历。2014年9月被以涉嫌受贿罪立案侦查的内蒙古自治区农村信用联合社主任、党委副书记(正厅级)武文元,就曾担任呼和浩特市委常委、副市长等职。

有分析称,地方银行高管密集落马有两方面原因,一是地方银行内部人控制的局面未能根本改变,导致高管权力过大;另一方面则和政商关系有关。

“地方城商行的主要客户是中小企业,而中小企业往往存在贷款风险大,融资难等问题。”首都经贸大学金融学院院长谢太峰说,在地方银行和中小企业的关系中,中小企业处于劣势地位。为了获得贷款,中小企业往往会选择行贿、回扣等不正当手段,从而为地方银行尤其是城商行的高管创造了谋私的空间。

“以城商行为主的地方银行容易听命于地方政府,成为政府融资的小金库。”谢太峰分析说,地方银行的高管往往由地方党委直接任命,接着到董事会履行程序,再到银监会申请资格,然后就可以上任。在这种情况下,地方银行难以摆脱地方政府的干预,政商关系也相应的更为紧密。

“贪腐多集中在放贷环节”

在新京报记者梳理的8名2014年被调查的银行高管中,内蒙古银行原党委书记、董事长杨成林已经于今年1月被移送审查起诉,其余银行高管则多处于被调查阶段。

这些银行高管涉嫌的罪名多为受贿罪。其中较为引人关注的是内蒙古银行原党委书记、董事长姚永平,他涉嫌的罪名除了受贿罪外还包括违法发放贷款罪。

“银行的腐败行为一般集中在放贷环节。”谢太峰解释说,落马银行高管的罪名是否包括违法发放贷款罪,主要是看银行高管有没有违反贷款程序、商业银行法等相关政策。在不平衡的资金供求关系面前,一些银行高管会在本来就应该发放的贷款上索取贿赂。

在新京报记者梳理的多名受贿上千万元的银行高管中,多被判处无期徒刑或死缓。刑法规定,贪污数额在十万元以上的,处十年以上有期徒刑或者无期徒刑,可以并处没收财产;情节特别严重的处死刑,并处没收财产。

去年6月后银行反腐提速

银监会于去年12月发文对商业银行的违规经营和违法犯罪进行全面排查和整顿,持续长达6个月。

2015年开年以来,短短一个月左右的时间里,已有3名银行高管接受组织调查(不包括支行、分行高管)。与去年落马8名银行高管的速度相比,银行业反腐今年明显提速。

事实上,高层早已就金融领域的反腐作出安排。据媒体报道,2014年3月,中央纪委启动新一轮机构调整,纪检监察室数量增至12个,其中第四监察室负责联系金融口单位,分析认为将加速金融反腐工作的推进。

2014年5月6日至12日,中共中央政治局常委、中央纪委书记王岐山先后4次主持会议,与部分中央国家机关和中央企业、国有金融机构负责同志座谈。他指出,中央国家机关、中央企业和国有金融机构负责人不能忘记自己的党内职务和责任。要守土有责、守土尽责,牢固树立不抓党风廉政建设就是失职的意识,决不能只重业务不抓党风、只看发展指标不抓惩治腐败。对落实主体责任和监督责任不力的要严肃问责。

新京报记者梳理发现,2014年落马的多名银行高管,被调查的时间集中在6月之后。 新京报记者 贾世煜 实习生 沙璐

昨日,多位银行人士、业内专家向新京报记者透露银行业“潜规则”。他们介绍,在放贷审批环节“特事特办”输送利益,吃贷款回扣等现象已成银行业“潜规则”。

揭秘1 “特事特办”放贷输送利益

曾经任中国农业银行总行副行长的杨琨先后收受财物3079万余元。杨琨庭审记录显示,杨琨先后为多名贷款遇到麻烦的地产商“说好话”,或启动“特事特办”,帮助不符合要求的企业顺利拿到数十亿元贷款。

一位银行业内人士向新京报记者说道,“其实上述案例的做法在业内不少见。如果前期一家房地产企业的所有业务都在一家银行办理,可能企业一时间因资金短缺,贷款资质上出问题。银行里胆子大一些的客户经理或者高层可能就会放宽这个企业的贷款资质,于是出现‘特事特办’。”

上述业内人士向记者透露,一家小微企业只要能提供营业执照、抵押物、银行流水等,通过审核银行就可以贷款给这家小微企业。假如这家小微企业想贷100万,但流水覆盖不了,一些客户经理就可能去伪造流水来覆盖。“同样,这家商户会有利益输送办理这项业务的客户经理。”

揭秘2 “默许吃贷款回扣是惯例”

上述银行业内人士也讲了一些银行对公业务的猫腻。

“很多时候,抢夺对公客户是拼支行行长或者对公大客户经理的个人关系。”上述人士说,一个好的国企项目,“肯定很多家银行盯着。如今银行产品的同质化现象很严重,这个时候就是拼支行行长个人关系、大客户经理个人关系,至少过年过节送卡、送酒、请吃饭是不能少的,此外支行行长层面可能就需要送钱了。”

“银行客户经理吃贷款回扣现象也是屡见不鲜。就像一家企业,招聘一个销售或者采购,很多时候是默许采购吃一部分回扣,不然工作很难展开。”上述业内人士说道。

国有资产监督管理委员会一位专家向新京报记者表示,银行业工作人员拿好处肯定是不允许的,但是从另外一个层面来看这是体制机制的问题。按照银行业规则来讲,应该是谁提供的服务更好、效率更高企业就去用哪一家银行。“比如现在银行产品同质化严重、服务水平相当,在这样情况下利率是不是应该放开,谁的利率高存到谁那里、谁的贷款利率低找谁去贷款,让市场去调节,而不是通过行政手段去定死。”

上述专家称,银行层面的反腐,不仅仅是抓几个人的问题,关键是这些问题如何去解决。“所以深层次的问题解决很有必要,不然下次还是出现问题,上来一批人接着清算他,这就成了一个不断清算的过程。”

揭秘3 “‘夫人帮’关系不好界定”

此前,知情人士透露,民生银行内设有“夫人俱乐部”,多位高官夫人只领工资不上班。中国人民大学国际货币研究所副所长涂永红向记者表示,当时有很多声音表示有这么多企业、高官夫人在银行内部,会有助于民生银行拓展各种业务,从而避免因为民营企业的身份,而使其在与国有商业银行的竞争中,处于政策劣势地位。

“但是反过来说,这些夫人来银行内部上班后,每个人的背后都有自己的社会关系网,这里面哪些是直接相关的,哪些是不直接相关的,正当与不正当很多时候不好去界定的。”涂永红表示,其实根源是市场竞争不够再加上价格存在垄断,如果利率市场化了,很多问题就跟着解决了。 新京报记者 郭永芳![]()

相关专题:民生银行行长毛晓峰被调查

免责声明:本文仅代表作者个人观点,与凤凰网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

近一年

13.92%

混合型-华安逆向策略

凤凰点评:

业绩长期领先,投资尖端行业。

网罗天下

凤凰财经官方微信

财富派

战火锻造的富兰克林家族

点击数:1378761

奥巴马拒住的酒店原来是中国人的

点击数:1398712

为什么这个90后是未来的扎克伯格?

点击数:1765508

陈曦:琴与弓的生活美学

点击数:1928339

图片新闻

视频

-

李咏珍贵私人照曝光:24岁结婚照甜蜜青涩

播放数:145391

-

金庸去世享年94岁,三版“小龙女”李若彤刘亦菲陈妍希悼念

播放数:3277

-

章泽天棒球写真旧照曝光 穿清华校服肤白貌美嫩出水

播放数:143449

-

老年痴呆男子走失10天 在离家1公里工地与工人同住

播放数:165128