2011年A股投资策略:政策是舵 震荡之后将迎来上涨

海通证券研究所

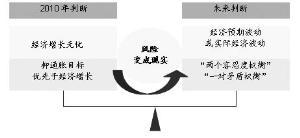

政策逻辑演绎图

□海通证券研究所

在相对复杂的国际经济环境和国内经济承前启后的交织时期,中国经济巨轮要实现多重目标,注定面临较大挑战。2011年“审慎灵活”的政策取向是客观现实和主观需求的叠加选择,而当政策在多重目标之间进行权衡调整时,A股市场也会将各种政策预期充分演绎出来,政策的微小变化可能给市场带来较大波动。我们预计2011年A股整体盈利增速为15%-18%,预计上证综指运行区间在2600-3500点,对应2011年13.9-17.6倍PE。

经济政策双波动 上半年震荡

美国经济自主复苏动力尚不足,复苏可能不及预期,在内部政策空间缩窄后,美国可能强化外部政策。由于自主复苏动力不足,政策刺激将主导短期经济走势。这种“自主动力不足,需要政策刺激”的格局决定了,2011年美国经济只是“缓慢复苏”。海通宏观预测2011年美国GDP增长2.7%、失业率9.3%,不及美联储预期的3.0%-3.6%GDP目标和9.0%的失业率目标。

如果实际数据达不到预期目标的话,预计美国刺激政策还会加码,以使经济过渡到自主复苏轨道,可供选择的政策无外乎是财政政策、货币政策、外部政策。由于2009年、2010年财政赤字率已高达10%和9%,创1980年代以来新高,而次贷危机后制定的7870亿财政刺激预算在2011年只剩1340亿元,加之共和、民主两党分歧加大以及平衡预算法修正案的约束,2011年财政政策空间会非常有限。而量化宽松货币政策受其他国家的反对,QE2之后内部声音也不再高度一致,是否还有QE3仍有变数。在财政、货币内部政策空间缩窄后,美国很有可能加强外部政策,以扩展政策空间。

加息、房产税、限购可能导致中国内地地产产业链受冲击,二次去库存使民间投资不及预期。明年上半年加息、1季度开发贷还贷高峰、限购政策的叠加效应以及可能推出的房产税,或将使房地产价格下降“一个平台”,对房地产、银行构成风险,对上下游产业链也会造成冲击。虽然最终冲击效果可能会被保障性住房建设大部分抵消,但过程中的波动以及可能引发的连锁和放大效应仍然是风险,毕竟中国近十年还未经历过房价真正的下跌。

明年上半年,制造业将经历“二次去库存”,这个去库存行为是“存货周期滞后性”决定的。中国的库存周期往往滞后GDP周期2-3个季度,这在2007年至今的周期拐点中表现得尤其明显,明年上半年的去库存是对2010年下半年经济增速下滑的滞后反应。当然这里所指的“去库存”不是绝对量的下降,而是库存同比增速下滑。基于存货周期判断的存货增速下滑,要比市场基于短观PMI指标判断的制造业活动继续向好更显悲观一些,再加上明年加息提高企业成本,明年上半年民间投资状况可能不及预期。

一旦上述风险变成现实,经济预期甚至是实际经济数据将出现短期波动。所谓经济预期波动是指经济“假摔”,但市场预期变糟,实际经济数据波动则是“真摔”。无论真摔、假摔,市场对于“经济增长无忧”的判断前提都会动摇,进而上述的“抑通胀目标优先于经济增长,在稳增长前提下推进结构调整”的判断也将动摇。

在复杂情况下要对多重目标做权衡取舍,政策往往就是“相机抉择”。这种“相机抉择”的政策形式容易出现政策预期的不明朗、波动,尤其在管理层强化“预期管理”手段后,政策预期的波动会更大、频率会更高。基于经济预期和政策预期的双波动,我们判断上半年市场将呈现震荡格局。

政策放松 下半年上行

震荡之后就要看决策层在“抑通胀”和“稳增长”两个容忍度之间、“短期稳增长”和“长期调结构”一对矛盾之间,是否能给出明确的政策取向。我们倾向于认为政策对于经济波动的容忍度不像想象的那么高,因此我们判断经济波动时,政策会向“稳增长”目标倾斜。当前述的风险变现时,也就是政策放松的契机。

需要强调的是,当前市场对“抑通胀的紧缩政策”预期非常充分,而对“稳增长的政策放松”预期几乎没有,因此一旦出现“稳增长”政策预期时,天平的强弱力量对比将倾斜,市场可望迎来“政策放松”的上涨行情,这个时间可能出现在下半年。

我们认为,如果政策重归“宽松货币拉动投资”的传统周期政策,会出现周期类板块快速上涨的脉冲行情,市场风格表现为大小盘切换。但是,市场不会走多远,因为市场会对政策的高度和持续性有怀疑,对扩张之后的再收缩也会心有余悸。而如果采用减税、收入分配改革、产业振兴之类的“调结构”式新型财政政策,那么市场将获得充足持续的上涨动力,因为这意味着中国经济将获得持续的内生增长动力。但指数高度不会太高,因为政策惠及行业占A股市值比重还不大。我们判断,采用第二种“调结构”式的新型财政政策的可能性更大一些。

在操作中我们需密切关注政策信号,他们包括:信贷目标是严格执行还是阶段性放松,是否扩大地方债规模为地方融资开“另一扇窗”,房地产限购政策是否继续执行还是有微调,是否推出房产税,保障性住房建设是否大力推进,是否推进收入分配制度改革,是否有减税计划,是否出台消费刺激政策,是否给振兴产业财税倾斜政策,是否放松民间资本进入限制。这些政策信号将决定2011年的投资机会。

两大思路选择行业

从经济、货币周期角度,我们看好大消费行业,上半年相对看淡中上游行业。明年上半年小周期特征是:经济触底回升、制造业“二次去库存”,这种时期往往下游毛利率上升,而中游毛利率下降,而上游需求同样受制于去库存行为,同时缺乏资金弹性也将使得大宗商品价格涨幅有限。

货币的后周期效应——“信贷创造消费”,2011年继续看好大消费。货币效应使得通胀压力持续到明年上半年,本轮通胀成因不同以往,劳动力成本上升和“信贷创造消费”,能更好解释本轮通胀,此类资产属性的消费品是受益者。

从转型和政策看,2011年的保障性住房建设、水利工程建设将利好基建上游板块;区域方面看好中西部,尤其是民族区域,如新疆、内蒙、陕甘宁;在培育消费新增长点和明年可能出台的消费刺激政策方面,看好文化体育、旅游、汽车、家电等可选消费;在七大新兴产业中,我们从政策鼓励、时代需求、要素禀赋、行业盈利能力四个维度,看好高端装备制造、核电、部分新材料以及新一代信息技术。

更多数据,请访问凤凰网财经数据中心(http://app.finance.ifeng.com/data/)

免责声明:本文仅代表作者个人观点,与凤凰网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

|

|

|

| 分享到: |

| 共有评论0条 点击查看 | ||

|

作者:

编辑:

lanln

|

解放军王牌战机出海护海权

解放军王牌战机出海护海权 成飞研发解放军五代战机

成飞研发解放军五代战机 中共史上最危险叛徒顾顺章

中共史上最危险叛徒顾顺章 张国焘叛党最后是何下场

张国焘叛党最后是何下场 苏紫紫上锵锵三人行聊裸模

苏紫紫上锵锵三人行聊裸模 周立波富婆新娘婚史曝光

周立波富婆新娘婚史曝光 的哥坐视少女车内遭强奸

的哥坐视少女车内遭强奸 明星糜烂派对豪放令人咋舌

明星糜烂派对豪放令人咋舌 盘点:从军演看解放军军力

盘点:从军演看解放军军力 俄罗斯尖端武器所剩无几?

俄罗斯尖端武器所剩无几? 孙立人亲上阵与林彪对决

孙立人亲上阵与林彪对决 蒋介石为何十年后对日宣战

蒋介石为何十年后对日宣战 歼20主要针对印俄造的T50

歼20主要针对印俄造的T50 东风21反舰导弹逼退美航母

东风21反舰导弹逼退美航母 华国锋为何敢抓毛泽东遗孀

华国锋为何敢抓毛泽东遗孀 朝鲜“三代世袭”的背后

朝鲜“三代世袭”的背后 是真是假 印度瑜伽飞行术

是真是假 印度瑜伽飞行术 文涛:小学见过女老师裸体

文涛:小学见过女老师裸体